借入残高とは?

借金を利用する際には、今どれくらいお金を借りていて、どれくらい返済しているのかを、きちんと確認することが大切です。その金額を確認するには、まず「借入残高」を知る必要があります。

借入残高とは、その名の通り借金がどれくらい残っているのかを示す数字です。

金融機関などから借入を利用すると「ご利用明細」などが発行されます。利用する金融機関によっては、毎月ご利用明細が発送されてくる先もあります。

借入残高を確認するには、この「ご利用明細を確認する」のが最も最適です。

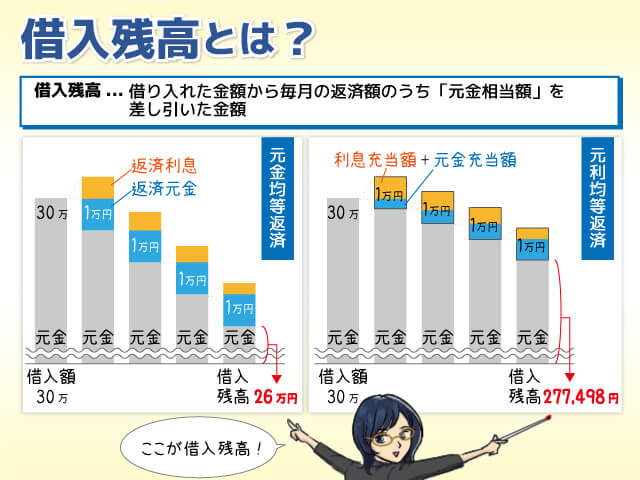

ご利用明細に記載されている借入残高は、「借り入れた金額から毎月の返済額を差し引いた金額」が記載されています。毎月の返済額には、元金相当額と利息相当額の合計が記載されていますが、このうち「元金相当額」を差し引いた金額が借入残高となります。

借入残高は、取引後の領収書などにも記載されていますので、領収書などは無くさずに保管しておくようにしましょう。

また最近ではインターネットのホームページなどで借入残高が確認できるサービスが充実しています。気になる際には、必ず確認し、常にいくら借入残高が残っているのかをチェックするようにしましょう。

Contents

借入残高をわかりやすく解説

例えば、消費者金融で「50万円」「年利18.0%」の金銭契約を行い、実際に「30万円」を借入したとします。毎月の返済額が元金1万円で4回返済した場合の「借入残高は以下のようになります。

| 融資限度額(契約額) | 50万円 |

|---|---|

| 実際の借入額 | 30万円 |

| 毎月の元金返済額 | 1万円 |

| 返済元金合計額 | 4万円 |

| 返済利息合計額 | 17,100円 |

| 借入残高 | 26万円 |

つまり「実際に借入をした額ー返済金額」が「借入残高」となります。実際の毎月返済額は「1万円+利息」となりますが、この場合返済元金は「1万円」ですので、借入残高は実際の借入金額「30万円」から返済した元金合計「4万円」をひいた金額となります。

同条件で毎月「元利合計1万円」を返済する場合は、以下の通りになります。

| 融資限度額(契約額) | 50万円 |

|---|---|

| 実際の借入額 | 30万円 |

| 毎月の元利返済額 | 1万円 |

| 返済合計額 | 4万円 |

| 実際の元金返済額 | 22,502円 |

| 実際の利息返済額 | 17,498円 |

| 借入残高 | 277,498円 |

この場合、毎月の返済金額1万円には利息が含まれますので、先の例よりも借入残高の減りは少なくなります。

いずれにしても毎月返済を続けていくことで「借入残高」も減っていくことになり、借入残高が0になると「完済」となります。

クレジットカードのショッピングは借入残高に含まれるのか?

借入残高は、お金を借りたときの残高を示しています。一方、ショッピングに利用した場合は借入とはいいませんので、クレジットカードのショッピング枠を使用した分は借入残高には含まれないのが一般的です。

ただしショッピング枠の利用分も「返済しなくてはいけない」金額であることには変わりありません。

また同じショッピング枠でも「リボルビング支払い」の利用額は、金融機関によっては「借入残高」と同等に取り扱う先もあります。

つまり「ショッピング枠のリボルビング支払い」が多いことで「借入残高が多い」と判断する金融機関もありますので注意しましょう。

住宅ローンの借入残高

住宅ローンを利用されている方の場合、借入残高と聞いて思いつくのが年末調整の借入残高証明書ではないでしょうか。

住宅ローンを契約している金融機関から「住宅取得資金に係る借入金の年末残高等証明書」を交付してもらい、税務署や勤務先に提出します。

確定申告や年末調整で、住宅ローン借入残高に応じた税金控除を受けることができるのです。

借入残高がなかなか減らない!!

多くの借金を利用していると、毎月の支払に追われることになります。毎月きちんと返済していても、なかなか借入残高が減らないと悩まれる方も多いのではないでしょうか。どうしても借入残高が減らないというのは、必ず要因があります。

その要因を把握し、解決しなければ、いつまでたっても返済を続けていかなければいけません。主な要因は以下の2点ですので、まずは自分の状況を確認してみましょう。

金利が高すぎる

金利が高いと、毎月の返済額のうち大部分が利息支払いに充当され、借入残高がほとんど減らない状況となります。

最近では法律の整備や規制の強化により借入上限金利も厳しく規制されていますが、それでも悪徳な金融業者の中には法定金利を超えた貸付を行っている先もあります。

法定金利を超える場合には「過払い金」を請求できるケースもあります。まずは弁護士などの法律の専門家に相談してみましょう。

法定金利内の貸付契約であっても、金利が高すぎるかもしれないと感じる方は、すぐに見直しを行うようにしましょう。低金利のローンへの借り換え、複数のローンの一本化などを取り扱う金融機関も最近は増えていますので、上手に活用していきたいものです。

返済額が少なすぎる

毎月の返済額が少ないと、それだけ借入残高の減りも少なくなります。契約上で毎月の返済額が決定されている場合でも、余裕があれば見直しができないかどうか検討してみましょう。

毎月の支払額を少しでも増やし、少しでも元金部分へ充当できれば、それだけ借入残高が減っていくことになります。ケースによっては加速度的に借入残高を減らすことも可能です。

契約上、毎月の返済額を変更できないという場合には、繰上返済を活用するようにしましょう。ある程度まとまった金額を借入残高に直接充当することで、以後の返済負担も大幅に減らすことができます。

ただし、繰上返済には、一定の手数料が必要な金融機関もありますので注意しましょう。

借入残高が多いか少ないか判断するには?

借入残高が多いかどうか判断する基準はあるのでしょうか?個人借入、法人借入どちらにしても、それぞれケースバイケースで状況も異なるでしょうから、統一した基準を示すのは難しいといえます。

ただ、以下の基準が一つの目安ともいえますので紹介しておきます。

個人借入の場合

個人借入では「年収の3分の1以上であるかどうか」がひとつの目安となります。これは「改正貸金業法」での「総量規制」という制度で示されている基準です。総量規制では、貸金業者は個人への貸付を「年収の3分の1」を超えて行うことはできないと決められています。

つまり「年収の3分の1以上」の借入は、借入残高が年収に比較して多いと判断されることになるのです。

法人借入の場合

法人の一般的な1年間の返済余力は、決算書上の「税引後当期純利益+減価償却費」で示されるとされています。

借入金の返済額は費用にはならず、減価償却費は現金支出がありませんので、税引後利益と減価償却費の合計がおおまかな年間の借入金返済前の現金流入額となり、返済原資となり得るという考え方です。

そしてこの「税引後当期純利益+減価償却費」に返済年数をかけた金額が、法人の借入の上限残高というのがひとつの考え方としてみなされています。

逆に、現在の借入残高の合計をこの「税引後当期純利益+減価償却費」で割ることで、償還年数が計算されますので、これが長すぎると借入残高が多すぎると判断することもできます。

一般的な業種では、これが「10年」を超えると借入過多であるとされています。

借入残高のチェックを怠らない

借金サービスは、お金を借りて利用するだけではありません。借りたお金をきちんと返済するまでを含みます。返済は借りた側の責任で行い、必ず完済しなければいけません。

そのためには、毎月の返済額と借入残高を正確に把握し、当初建てた返済計画がきちんと遂行されているのかを常に確認することが大切です。借入残高のチェックは、以後の返済計画の見直しでも大変重要なことです。

順調に返済が進んでいるのか。問題がある場合は、どのように対処すべきなのか。そのためにも、常に借入残高を意識した利用を心がけましょう。

検索結果

| カードローン名 | 金利 | 限度額 | 審査時間 | おすすめポイント | 詳細リンク |

|---|---|---|---|---|---|

{{data.product_name}} |

{{data.lower_limit}}%~{{data.upper_limit}}% | {{data.borrowing_limit | number:0}}万円 | {{data.examination}} |

・{{point_dt}} |

公式サイトはこちら |

|

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※お申込み時間や審査によりご希望に添えない場合がございます。 ※1) 初回契約翌日から特典適用 ※1) 特典期間経過後は通常金利適用 ※1) 30日間特典、60日間特典、180日間特典と併用不可 ≪60日特典(無利息)≫ ・ご契約額が200万超の方は30日特典のみになります。 ・Web以外で申込された方は60日間特典を選べません。 ※1) Webで申込いただき、ご契約額が1~200万円の方 |

|||||