日本の融資実務において「担保」「保証」は大きな意味合いを持ってきました。

金融機関には、貸出先の事業の内容やリスクを理解して、貸出しの可否等を判断することが求められてきた。他方、事業者との緊密な関係構築や事業の実態や将来性の的確な理解が難しい場合においても一定の資金供給を可能とするため、不動産等の有形資産担保や経営者保証等による保全、融資額の小口化や取引先企業の増加によるリスク分散等によって、リスクを抑えて融資を実行することがある。

引用元:2023年2月10日金融審議会「事業性に着目した融資実務を支える制度のあり方等 に関するワーキング・グループ報告」

こうした現在の融資実務は、現行の制度環境の中で融資を行おうとする努力によって形成されてきたものと考えられ、例えば、担保等の提供によるリスクの抑制によって借入可能金額が増える場合や金利が低下する場合等には、企業側にもメリットがあったと考えられる。

この報告書では現在の融資実務の「担保」「保証」を確保できない成長企業等への融資が難しい点にも指摘をしています。このような専門家の意見を背景に、日本の融資システムの多様性が望まれています。

一方、「担保」「保証」による融資実務の有利性は変わることはないでしょう。今後はこの有利性を確保しつつ、金融機関側は顧客満足をさらに満たす融資商品の開発、利用者側は様々な融資商品を見極める能力を備えていくことも大切です。

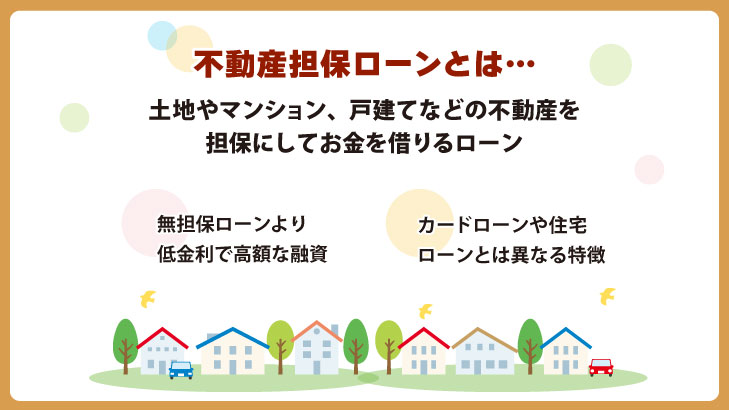

「担保」を利用した融資商品の代表格が「不動産担保ローン」です。不動産担保ローンは文字通り、不動産を担保にする代わりに高額なお金を借りることができるローンのことです。

まとまった金額を長期間に渡って借り入れすることができ、不動産を担保として提供することで金利を低く抑えることも可能です。様々な用途に利用することができ、例えばおまとめローンとして利用することで、毎月の返済額を少なくする効果も期待できます。

ただ、ひとくちに不動産担保ローンといっても銀行で取り扱っている商品や、消費者金融などの貸金業者によってラインナップはさまざまです。

貸金業者には多様な業態や事業形態があります。全国で約1,600社を超える貸金業者がそれぞれの特色に応じて一般の消費者(個人)や、事業者の急を要するさまざまな資金需要に応えています。

出典元:人々の暮らしや事業活動を支える多様な貸金業者|日本貸金業協会

様々な資金需要に対応できる多様な貸金業者が存在することにより、利用者にとっては選択肢が広がる一方、自分に適したサービスを探すのが難しくなっているのも事実です。

不動産担保ローンについても、金利・限度額・付帯サービスが異なるので「どれが自分に合っているか分からない」と考えてしまう方もいるのではないでしょうか。

そこで本記事では、数あるなかでもおすすめの不動産担保ローンを紹介します。

無担保ローンと比較したメリット・デメリットや注意点も解説するので、気になる方はぜひ読み進めてみて下さい。

おすすめの不動産担保ローン10選

不動産担保ローンは「ノンバンク(消費者金融など)」や「銀行」などから提供されており、その特徴もローンごとにさまざまです。

そこで、数あるなかでも特におすすめできる不動産担保ローンについて、以下の10社の特徴を紹介します。

AGビジネスサポート|不動産担保ローン

【おすすめポイント】

・「カードローン」「ビジネスローン」「開業支援ローン」の3つで不動産担保ローンを展開

・カードローンでは破格の最高5,000万円融資が可能

・開業支援ローンは上限金利が9.89%と低金利

AGビジネスサポートでは「カードローン」「ビジネスローン」「開業支援ローン」の3つの不動産担保ローンが用意されています。いずれも事業資金を目的としたもので、一般の個人消費性資金としては利用できません。事業資金目的であれば、法人・個人事業主ともに利用できます。

来店不要で、簡易判断は最短1日、融資まで最短3日のスピード融資を受けることができます。赤字決算・債務超過・銀行リスケ中でも対応可能と明記されており、審査に不安を感じる場合でも安心して申込できます。

不動産担保カードローンでは、最高5,000万円までの融資が可能です。無担保カードローンのように、限度内なら何度でも繰り返して融資を受けることができます。

「1回だけではなく、必要に応じて何度でも融資を受けたい」という場合に良い選択肢になるでしょう。

ビジネスローンは最高5億円もの融資が可能なローンです。高額な融資であっても、契約時は手数料・保証料を払う必要がありません。

開業支援ローンはその名の通り、開業・創業の為、もしくは開業・創業して間もない事業資金に対応できます。開業・創業時には事業継続の見通しが立てにくく、一般的に開業・創業資金の融資は金融機関側にとってリスクが高い性質があります。

そのため一般的には金利が高めに設定されるのですが、AGビジネスサポートの開業支援ローンでは、上限金利が9.89%と低く設定されており、最高1億円まで融資を受けられます。

| カードローン | ビジネスローン | 開業支援ローン | |

|---|---|---|---|

| 年率 | 5.0%~11.9% ※2023年1月23日以降の新規契約に適用 | 2.49%~8.99% ※2023年1月23日以降の新規契約に適用 | 2.49%~9.89% |

| 実質年利 | 15.00%以下 | ||

| 融資額 | 100万円~5,000万円 (個人事業主は2,000万円以内) | 100万円~5億円 | 100万円~1億円 (個人事業主は5,000万迄) |

| 融資スピード | 最短3日(簡易診断回答は最短1日) | ||

| 融資期間 | 元金定率リボルビング返済: 最長8年4か月(100回以内) 元金自由返済: 最長5年(60回以内) | 元金一括返済: 最長2年(24回以内) 元利均等返済: 最長30年(360回以内) | 最長30年 |

| 融資対象 | 法人・個人事業主 | ||

株式会社マテリアライズ 不動産担保ローン

【おすすめポイント】

・即日審査で最短翌日融資も可能

・独自の審査基準で柔軟に対応

・LINEで気軽に相談できる

株式会社マテリアライズの不動産担保ローンは、柔軟な審査が大きな特徴です。信用情報に不安がある、パートや派遣で収入が低い、短期でつなぎ資金として借りたい、抵当順位が2番抵当、3番抵当といったケースでも相談を受け付けています。

全国対応しており、地方でも現地申込・現地契約が可能です。融資を受けられるか不安な場合には電話やメールでの問い合わせの前に、LINEで気軽に相談できます。

適用金利は「5.0%~9.8%」ですが、実質年利は「年15.0%以下」、融資金額の0~5.0%の事務手数料が発生します。ただし事務手数料を含めた諸費用は融資金から差し引かれるので、事前に準備する必要がありません。各種ローンのおまとめ、事業資金、教育資金、医療費など様々なお金の使いみちに幅広く対応しています。

銀行の不動産担保ローンに比較すると上限金利は高いものの、独自の審査基準があるため他社で断られた方も相談しやすいでしょう。

| 年率 | 5.0%~9.8% |

| 実質年利 | 15.00%以下 |

| 融資額 | 100万円~1億円 |

| 融資スピード | 最短翌営業日(審査回答は最短即日) |

| 融資期間 | 1カ月~20年(1回~240回) |

| 融資対象 | 個人・法人・個人事業主 |

株式会社つばさコーポレーション 不動産ビジネスローン

【おすすめポイント】

・個人、法人、個人事業主など申込対象者が幅広い

・ローンの種類が多く最適なものを選べる

・不動産の抵当順位を問わず申込可能

つばさコーポレーションは不動産総合ファイナンスです。ここでご紹介する個人事業主、法人を対象にした「不動産ビジネスローン」の他、不動産を担保にした「不動産活用ローン」、不動産購入時のローン、不動産売却のつなぎローンなど多彩なローンがあります。

また一定の条件を満たした方を対象とした優遇プラン(不動産スーパーサポートプラン)も用意されています。

申し込み対象者も幅広く、資金の使いみちは自由なので利用しやすいのが特徴です。申し込み年齢制限がなく、転職したばかりの方、他社融資を受けている方も申込対象となっています。

新たに事業を始めるときの新規事業資金、独立開業資金にも活用できます。また赤字決算や債務超過でも融資実績があり、いずれも事業計画などから柔軟な審査で判断可能です。

商品説明には融資上限額の明記がありません。そのため不動産担保評価範囲内であれば高額融資も可能になっています。

ただし基本となる金利が4.0%~15.0%と高めの設定であることに加えて、事務手数料は0.0%~5.0%、実質年利は15.00%以内となっている点にも注意です。融資額によっては利息以外の費用負担が大きくなることもありますので、必ず事前に確認するようにしましょう。

つばさコーポレーションでは最適なプランの提案や、きめ細やかなサポートを受けられるため、はじめて不動産担保ローンに申し込む方も安心でしょう。融資実行までには、最短即日から1週間程度かかります。

| 年率 | 4.00%~15.00% |

| 実質年利 | 15.00%以下 |

| 融資額 | 明記無し |

| 融資スピード | 最短即日~1週間 |

| 融資期間 | 最長30年 |

| 融資対象 | 法人・個人事業主 |

日宝 不動産活用ローン

【おすすめポイント】

・申込者の借入状況に関わらず審査を受けられる

・最短即日から1週間以内に融資可能

・全国の様々な物件に対応した丁寧なサポート

日宝は不動産担保ローンで43年の実績があり、安心して最適な運用のサポートを受けられます。3種類の不動産担保ローンが用意されており、多様なニーズに対応可能です。

- 新築・中古問わず住宅購入資金を提供する「住宅購入ローン」

- 資金使途が自由な「不動産活用ローン」

- 有価証券や借地権等を担保とする「フリーローン」

借り換え目的の利用や、消費者金融等からの借入がすでにある方・債務整理中の方も相談を受け付けています。不動産活用ローンの年率は4.0%~9.9%です。

フリーローンは、有価証券・借地権・共有部分・底地等を担保とする場合に利用できますが、9.84%~18%で他社の不動産担保ローンに比べても高めになっています。

適切なローンは相談によってわかりますので、まずは問い合わせてみましょう。

また、いずれの商品も費用負担を含めた「実質年利」の提示がありません。別途費用負担が生じる可能性が高いので、合わせて確認しておくことも忘れずに。

| 住宅購入ローン | 不動産活用ローン | フローローン | |

|---|---|---|---|

| 年率 | 4.0%~6.8% | 4.0%~9.9% | 9.84%~18% |

| 実質年利 | 明記無し | ||

| 融資額 | 50万円~5億円 | ||

| 融資スピード | 最短即日~1週間以内 | ||

| 融資期間 | 1ヶ月~30年 | 1ヶ月~5年 | |

| 融資対象 | 個人・法人・個人事業主 | ||

アサックス 不動産担保ローン

【おすすめポイント】

・審査は最短即日、融資は最短3日

・個人や法人への幅広い資金ニーズへ対応

・専属担当によるサポートとアフターフォローが充実

アサックスは東証上場・1969年創業・首都圏に7店舗展開と、安心して利用できる特徴を持っています。審査は簡易審査なら最短1日、融資までは3日とお急ぎの方にも対応しています。

「事業者向け」不動産担保ローン、「個人向け」不動産担保ローンなど5種類の商品が用意されており、様々な用途に利用できます。金利や上限金額などの条件面はほぼ同じ内容で、いずれの商品も1.95%~6.90%の低金利が魅力です。

耐用年数を経過した築古・共有持ち分・底地など画一的な判断を行わず、独自の提案を受けられるため他社で断られた不動産も相談可能です。

また申し込み者の年齢制限はありません。個人、事業主を問わず最高10億円と融資可能額が大変大きいため、事業資金から住宅購入など様々な目的の資金調達に活用できます。

申込方法などは来店または訪問から選べますので、まず連絡を入れて相談してみましょう。ただし対象エリアは東京都、神奈川県、埼玉県、千葉県と地域が限定されています。また、事務手数料は最高3.3%と高めの設定ですので、あらかじめ事前に確認しておきましょう。

| 年率 | 1.95%~6.90% |

| 実質年利 | 15.00%以下 |

| 融資額 | 最高10億円 |

| 融資スピード | 正式申込後、最短3営業日(簡易審査は最短即日~翌営業日) |

| 融資期間 | 最長30年 |

| 融資対象 | 個人・法人・個人事業主 |

関西みらい銀行|フリーローン<不動産担保型>

【おすすめポイント】

・最高1億円の融資が受けられる

・融資の使い道は自由

・専門の担当者によるサポートも可能

りそなグループの地方銀行関西みらい銀行では、フリーローンで不動産担保ローンの扱いがあります。最高1億円までの高額融資を、年1.9%~9.8%と低金利で利用できるのが大きな魅力です。

融資期間も最長30年と長いため、無理のない返済計画を立てることができます。上乗せ金利0.2%で「団体信用生命保険(ガン保障付きプラン)」を付与できるのも大きな特徴です。万が一の保障を備えた不動産担保ローンになっています。

資金の使い道は自由のため、「複数のおまとめ」「毎日の生活費」などにも利用できます。さらに専任のコンサルティング担当からのサポートが受けられるのもメリットです。

融資の悩みや契約の流れなどを誰かに相談したい場合、有力な選択肢になるでしょう。

| 年率 | 1.9%~6.90% |

| 実質年利 | 明記無し |

| 融資額 | 100万円以上1億円以内 |

| 融資スピード | 正式申込後、最短3営業日(簡易審査は最短即日~翌営業日) |

| 融資期間 | 最長30年 |

| 融資対象 | 次の条件をすべて満たす個人の方 ・申込時の年齢が満20歳以上かつ満70歳以下で、最終返済時の年齢が満86歳未満の方 ・継続安定した収入がある方 ・関西みらい銀行所定の保証会社の保証が受けられる方 ・事業資金でのご利用の場合、取扱店の営業区域内に居住または営業している方 ・過去に信用事故がない方 |

住信SBIネット銀行|不動産担保ローン

【おすすめポイント】

・資金使途が自由で、おまとめにも利用できる

・仮審査はWEBで完結

・上限金利は8.9%と他社と比較しても低い水準(変動金利)

住信SBIネット銀行の「不動産担保ローン」は、資金使途が事業資金以外であれば、原則自由の不動産担保ローンです。

日常の生活費として利用できるのはもちろん、他社で借り入れたローンの「おまとめ」にも利用できます。仮審査まではWEBで完結するので店舗に訪れる手間も必要なく、住宅ローン返済中でも申し込みが可能です。

変動金利なので今後の金利情勢次第で適用金利が変わる可能性があるものの、現状では上限金利8.9%と他社と比較しても低い水準に抑えられています。

返済期間も最長35年と長く、無理のない返済計画を立てることができます。ただし、保証委託事務手数料(借入金額の1.32%)、融資事務手数料(借入金額の0.88%)繰上返済手数料(返済額の3.143%)などの費用負担は考慮しておきましょう。

| 年率 | 2.95%~8.90% |

| 実質年利 | 明記無し |

| 融資額 | 300万円以上1億円以内 |

| 融資スピード | 10営業日以上(仮審査は最短即日~3営業日前後) |

| 融資期間 | 1年以上35年以内 |

| 融資対象 | 次の条件をすべて満たす個人の方 ・申込時年齢が満20歳以上で、完済時満79歳以下の方 ・原則として安定継続した収入のある方 ・保証会社の保証を受けられる方 |

楽天銀行|不動産担保ローン

【おすすめポイント】

・年1.22~9.98%(2023年11月度適用金利)の低金利で借り入れできる

・資金使途は一部を除いて自由

・事前審査結果は最短翌営業日の回答

楽天銀行の不動産担保ローンは、年1.22~9.98%の固定金利(5年毎見直し)※2023年11月度適用金利で融資を受けられるローンです。借り入れ金額は100万円~最高1億円と高額で、借入期間は最長25年まで長期で設定することもできます。

資金使途は自由であり、「事業資金」「楽天銀行ローン商品の借換え」でなければ他社からのおまとめにも利用できます。

事前審査の結果は最短翌営業日には判明します。ただし、仮申込から借入実行まで3週間から1ヵ月程度の日数がかかります。

| 年率 | 1.22%~9.98%(2023年11月度適用金利) |

| 実質年利 | 明記無し |

| 融資額 | 100万円以上1億円未満(10万円単位) |

| 融資スピード | 最短3週間(仮審査回答は最短翌営業日) |

| 融資期間 | 次のいずれか短いほうの期間 ・1年以上25年以内(1ヶ月単位) ・完済時年齢が満80歳となるまでの期間 |

| 融資対象 | 以下の条件をいずれも満たすことのできる個人の方 ・借入時の年齢が満20歳以上かつ70歳未満で、完済時年齢が満80歳未満の方 ・日本国籍を有する、または永住許可などを受けている外国人の方 ・継続して安定した収入がある方 |

セゾンファンデックス|不動産担保ローン

【おすすめポイント】

・銀行に断られたとしても、審査基準を満たせば融資を受けられる場合がある

・審査は最短3営業日での回答と非常にスピーディ

・本人だけでなく、家族・親族名義の不動産でも担保にできることがある

セゾンファンデックスの不動産担保ローンには「事業者向け」「フリーローン」「リフォームローン」など、多様なラインナップがあります。

属性や債務状況次第では銀行で断られた場合でも融資を受けられる可能性があるローンです。

仮審査回答は最短即日、本審査は必要書類提出後最短3営業日で回答とスピーディであり、急いで融資を受けたい方にも適しています。

また、本人名義の土地でなくても、家族・親族所有※の不動産なら担保として提供が可能です。※親族(三親等以内)が担保提供する場合、連帯保証人になることが条件になることがあります。

契約は来店の他、担当者による訪問での対応も可能です。遠方でも対応可能ですが、来店契約ができない場合は、以下の費用負担が生じます。

- 北海道・四国・九州44,000円(税込)

- その他地域22,000円(税込)

| 不動産ローンフリーコース | 事業者向け不動産担保ローン | |

|---|---|---|

| 年率 | 6.8%~9.9%(固定金利) | 2.75%~4.55%(変動金利) 4.5%~9.9%(固定金利) |

| 実質年利 | 15.0%以内 | |

| 融資額 | 100万円~3,000万円 | 100万円~5億円 |

| 融資スピード | 仮審査は最短即日回答、本審査回答は必要書類提出後最短3営業日 | |

| 融資期間 | 5年~15年 | 5年~25年 |

| 融資対象 | 以下の条件を全て満たす方 ・申込時満20歳以上70歳以下、完済時85歳未満の方 ・日本国籍または永住許可を有する方 ・安定した収入のある方 | 法人・個人事業主 個人事業主は原則 申込時満20歳以上70歳以下、 完済時85歳未満の方 日本国籍または永住許可を有する方 |

東京スター銀行|スター不動産担保ローン

【おすすめポイント】

・変動金利で最下限金利は1%を切る(最優遇金利)

・金利上乗せで団体信用生命保険への加入可能

・WEBで申込から契約まで完結

第二地方銀行の中でも知名度の高い東京スター銀行では個人向けの「スター不動産担保ローン」が用意されています。

特筆すべきは金利の低さで、最優遇金利の変動金利は最下限金利が1%を切る水準です。最高限度額も1億円と、無理のない返済計画を立てることができます。

一定の金利上乗せで3種類の団体信用生命保険への加入も可能。いざという場合に備えることもできます。

仮審査の回答は最短当日、WEB申込で契約まで完結できます。WEB申込の場合は最短4日で本審査回答を受けることができます。

東京スター銀行には、事業資金を目的とした「スター不動産ビジネスローン」も用意されています。

| 年率 | 変動:0.85%~6.85% 固定:1.60%~8.35% (最優遇金利) |

| 実質年利 | 明記なし |

| 融資額 | 100万円以上1億円以内(10万円単位) |

| 融資スピード | 本審査回答は必要書類提出後1週間程度 (仮審査は最短即日回答、WEB申込の本審査回答は最短4日) 必要書類提出後最短3営業日 |

| 融資期間 | 1年~30年 |

| 融資対象 | ・日本国籍の方または外国籍で永住権をお持ちの方で国内居住の個人の方 ・年収200万円以上の方 ・申込時の年齢が満20歳以上69歳以下の方で、完済時の年齢が84歳以下の方 ・インターネット契約または、郵送契約を希望の方については、インターネットによる手続きを利用できる方 ※契約内容によっては、店舗へ来店が必要 ・その他、所定の審査基準を満たしている方 |

不動産担保ローンとは

不動産担保ローンは名前のとおり、土地やマンション、戸建てなどの不動産を担保にしたうえでお金を借りるローンのことです。

金融機関から見れば、担保があることで貸したお金を回収できないリスクが低くなるため、より低金利かつ高額な融資ができるようになります。

カードローンと同じく資金使途は原則的に自由であり、さまざまな目的に少しずつお金を使いたい場合にも適しています。

利用者からすれば無担保ローンでは考えられない低金利で高額融資を受けられるため、返済総額を抑えつつ十分な金額を手に入れることが可能です。

不動産担保ローンの方が低金利であることから、他の無担保ローンを完済して不動産担保ローンに一本化する「おまとめローン」のように利用することもできます。

不動産担保ローンとカードローンの違い

カードローンは、不動産担保ローンと違って「無担保」で借り入れできるローンです。

不動産を担保にしないので、審査を受けるのは本人の返済能力と信用がメインになります。不動産の審査が不要な分だけ審査がスピーディに完了し、消費者金融のカードローンなどでは最短20分融資も可能です。

ただ、不動産担保ローンと違い、利用者が返済できなくなった場合に金融機関は回収できないリスクがあります。

よって融資額は低め、かつ高めの金利が設定されることが一般的です。

一般的な不動産担保ローンとカードローンの違い

| 不動産担保ローン | カードローン | |

|---|---|---|

| 担保の有無 | 必要(不動産) | 不要 |

| 審査時間 | 翌日~1週間程度 | 最短即日(最短20分) |

| 手数料 | 必要 | 不要 |

| 金利 | 低め(2%台~10%台) | 高め(5%台~18%台) |

| 融資限度額 | 高め(最大1億円程度) | 低め(最大1,000万円程度) |

| 融資期間 | 長期(5年~最長30年程度) | 短期(1年~3年程度) |

不動産担保ローンと住宅ローンの違い

不動産担保ローンも住宅ローンも「不動産を担保」とするローンです。広義では住宅ローンも不動産担保ローンの一種ですが、両者の違いは借りたお金の使い道(資金使途)にあります。

住宅ローンは文字通り、住宅や土地の購入資金などに利用できる「目的別ローン」のことです。

目的別ローンは資金使途が限定されている代わりに低金利という特徴があり、不動産担保ローンよりも更に低金利で利用できます。

一方、不動産担保ローンの資金使途は原則自由です。あらゆる目的に利用できる分、住宅ローンに比べて金利が高めに設定されています。

一般的な不動産担保ローンと住宅ローンの違い

| 不動産担保ローン | 住宅ローン | |

|---|---|---|

| 融資対象者 | 法人・個人・個人事業主 | 個人 |

| 資金使途 | 自由 | 自宅の購入資金や増改築資金に限定 |

| 担保不動産 | 居宅用・店舗・事務所などあらゆる不動産 | 居宅用の不動産に限定 |

| 金利 | 2%台~10%台 | 0%台~5%台 |

| 融資期間 | 5年~最長30年程度 | 最長35年程度 |

不動産担保ローンの抵当権とは?

不動産担保ローンでは、担保提供された不動産に「抵当権」という権利設定を行います。

(抵当権の内容)

引用元:民法|e-Gov法令検索

第三百六十九条 抵当権者は、債務者又は第三者が占有を移転しないで債務の担保に供した不動産について、他の債権者に先立って自己の債権の弁済を受ける権利を有する。

抵当権は一つの不動産に一つとは限りません。一つの不動産に2つ、3つ設定されることもあります。それぞれ設定された順番で「抵当権順位」が決定していきます。

- 最初に設定された抵当権:「第一抵当」

- 2番目に設定された抵当権:「第二抵当」

- 3番目に設定された抵当権:「第三抵当」

万が一債務者が返済不能になり抵当権が実行された場合、順位が高いほうから優先的に弁済を受けることができます。

例えば「売却価格1,000万円」で不動産の抵当権が実行されたとします。

ケース①

- 第一抵当:A銀行:債務800万円

- 第二抵当:B銀行:債務100万円

- 第三抵当:C消費者金融:債務100万円

ケース②

- 第一抵当:A銀行:残債850万円

- 第二抵当:B銀行:残債100万円

- 第三抵当:C消費者金融:残債100万円

ケース③

- 第一抵当:A銀行:残債950万円

- 第二抵当:B銀行:残債100万円

- 第三抵当:C消費者金融:残債100万円

このように後順位(第二抵当以降)では回収不能になる可能性もあることから、不動産担保ローンでは後順位での取り扱いは嫌われる傾向にあります。

後述しますが、審査基準が厳しいとされる銀行不動産担保ローンにこの傾向が強くあります。一方、銀行との差別化が必要なノンバンクの不動産担保ローンでは後順位での取り扱いが可能な先も多くなっています。

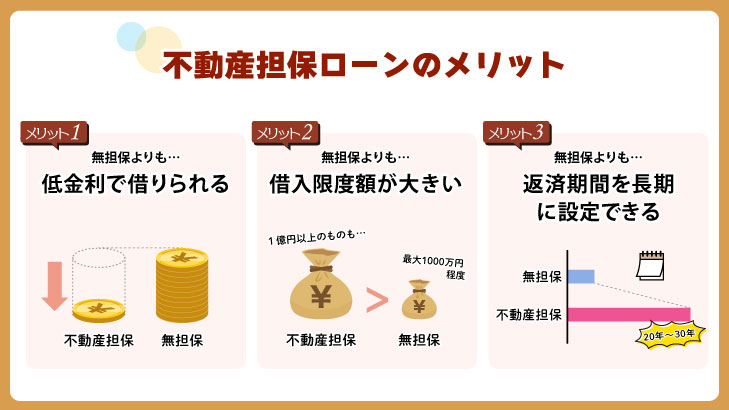

不動産担保ローンのメリット

不動産担保ローンは無担保ローンと異なり、「不動産を担保に差し入れる」という点から、いくつかのメリットが出てきます。

ここでは無担保ローンと比較した際の、主な不動産担保ローンのメリットを見ていきましょう。

・無担保よりも低金利で借りられる

・借入限度額が大きくなる

・返済期間を長期に設定できる

無担保よりも低金利で借りられる

不動産担保ローンは文字通り、不動産を担保として差し入れます。万が一返済できないときは、不動産を売却して返済資金に充てられることになります。

借入限度額が大きくなる

カードローンは消費者金融で最大500~800万円、銀行でも最大1,000万円程度しか融資を受けることができません。

一方、不動産担保ローンはより高額の融資に対応しています。

商品によっても異なりますが、1億円以上の融資に対応した不動産担保ローンも珍しくありません。

返済期間を長期に設定できる

カードローンの場合、借り入れ金額が少額になる分、返済期間もそれほど長くはありません。

一方の不動産担保ローンの場合、商品によっては20年・30年の長期返済にも対応しています。

長期間の返済にすることで月々の返済負担を減らし、安定して返済を続けることができるでしょう。

ただし、金利と借入総額が同じであれば、返済期間が長くなるほど返済総額は大きくなるので注意が必要です。

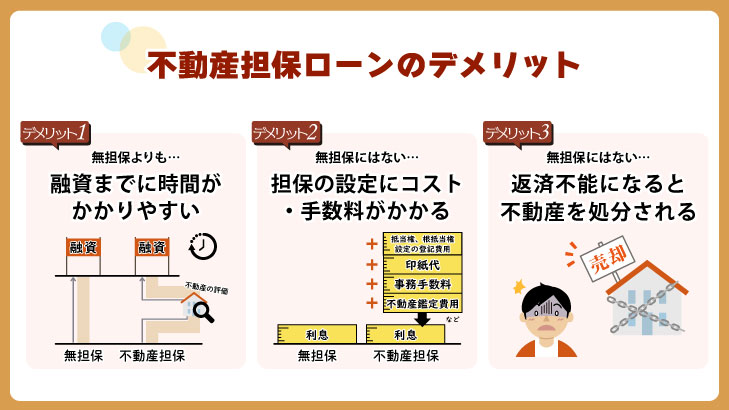

不動産担保ローンのデメリット

不動産担保ローンは「無担保ローンよりも低金利」「長期で高額を借り入れできる」といったメリットがある一方、不動産を担保に差し出すことで生じるデメリットもあります。

メリットだけでなく、不動産担保ローンを利用するうえでのデメリットを知っておきましょう。

・無担保ローンよりも融資までに時間がかかりやすい

・担保の設定にコスト・手数料がかかる

・返済不能になると不動産を処分される

無担保ローンよりも融資までに時間がかかりやすい

カードローンのような無担保ローンの審査で確認されるのは「本人の信用」「本人の返済能力」などです。

一方の不動産担保ローンの場合は審査の過程で、担保にする不動産の評価をチェックすることも必要になります。

評価の整合性を高めるために現地調査も必要になることから、無担保ローンと比較して、審査に時間がかかります。そのため急な資金ニーズに対応するのが難しいケースもあります。

スピーディな融資で知られたノンバンク(消費者金融など)であっても、審査に数日以上の時間がかかることも覚悟しておく必要があります。

担保の設定にコスト・手数料がかかる

無担保ローンの場合、原則として元金以外に支払うのは「利息」のみ※です。※ノンバンクなど、ATMを使った手数料は利用者負担になるケースもあります。

一方の不動産担保ローンの場合、利息以外にも以下のような手数料・コストがかかります。

・不動産鑑定費用

・事務手数料

・印紙代

・抵当権、根抵当権設定の登記費用 など

上記のうち事務手数料以外は借り入れ額に関係なく、ある程度固定で必要になる費用「実費」です。

よって返済額が少額になってしまうと金利が低いとしても費用負担が大きくなってしまい、無担保ローンとさほど変わらない返済負担になってしまう場合もあります。

返済不能になると不動産を処分される

担保に設定した不動産について、金融機関は「抵当権」「根抵当権」などの権利を登記で設定します。

お金を借りた側が返済できなくなった場合、担保にした不動産を売却して、そこから得た利益で元金と利息を回収することになります。

返済不能になると担保にした不動産を売却され、自分の元に返ってくることはありません。

担保割れした場合は追加返済が必要

不動産担保ローンでは返済ができなくなった場合に、担保不動産を売却することになるのですが、必ずしも借りた元本と利息の全額をカバーできるとは限りません。

担保に入れた土地や家を売却したとして、その売却代金がローンの返済に満たないと「担保割れ」になってしまうので注意が必要です。

そうなると再度ローンを組むなどして、残ったお金を全額返済しなければいけません。

「不動産さえ処分すれば完済できる」というわけではないので、そのリスクは事前に把握しておきましょう。

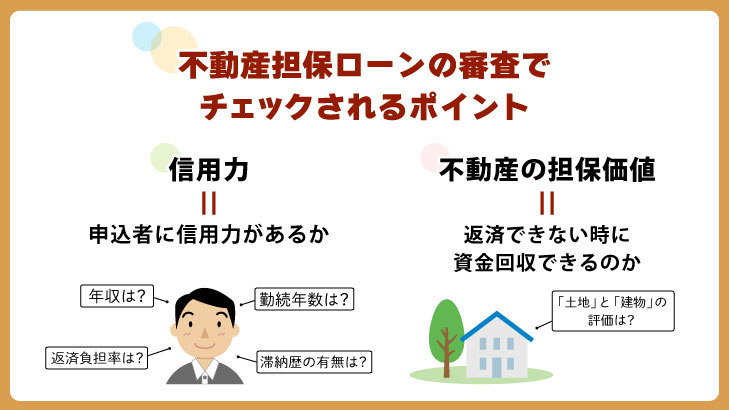

不動産担保ローンの審査でチェックされるポイント

不動産担保ローンでは、無担保ローンと同じように申込者の返済能力がチェックされますが、それ以外に不動産もチェック対象に含まれます。

審査基準は公表されていないものの、おおまかなチェックポイントを知ることは可能です。

ここでは不動産担保ローンでチェックされる主なポイントを紹介します。

・信用力(申込者に信用力があるか)

・不動産の担保価値(返済できない時に資金回収できるのか)

信用力(申込者に信用力があるか)

不動産担保ローンの審査では無担保ローンと同じく、返済する人に返済能力と信用があるのか、という点は必ずチェックされます。

金融機関・貸金業者が返済能力と信用能力を判断する主なポイントは以下の通りです。

・年収

・勤続年数

・収入に対して返済している割合(返済負担率)

・滞納歴の有無

・他の金融機関・貸金業者からの借り入れの有無・金額

上記を総合的に判断し、審査の合否に結びつけています。

「返済能力が安定していない」

「過去に返済を遅らせた事実がある」

このような人の場合、審査通過が厳しくなるでしょう。

不動産の担保価値(返済できない時に資金回収できるのか)

不動産担保ローンの場合、返済できなくなったときは担保にした不動産を売却して返済資金に充てることになります。

ただ、不動産の価値が返済額に満たないと全額の回収が困難になります。

借り入れするお金以上に不動産の評価が高いとなれば、審査通過の可能性は高まります。逆に担保価値が低いと、審査通過は難しくなるでしょう。

不動産の評価方法

不動産担保ローンの審査では、不動産の担保価値が大きなポイントとなります。審査の可否だけでなく、借入金額に大きな影響を与える不動産の担保価値ですが、多くの方は「素人では不動産の評価は難しい」と感じるのではないでしょうか。

不動産のある程度の価値は、実は意外と簡単に計算できます。

ここでは不動産のなかでも、一般的によく使われる「土地」と「建物」の不動産評価の方法をご紹介します。

土地の評価方法

土地の評価方法には、主に以下の基準が用いられます。

- 国土交通省発表の「公示地価」

- 都道府県発表の「基準地価」

- 国税庁発表の「(相続税)路線価」

- 市町村発表の「固定資産税評価額」

不動産担保ローンを取り扱う金融機関によって、どの基準を用いるのかは異なります。ただし、一般的には「(相続税)路線価」を用いることが多いとされています。

(相続税)路線価は「公示価格」の8割程度の金額となっているため、土地の評価を一定程度厳しく見積もる目的で、不動産担保ローンの審査で用いられているようです。

路線価は国税庁の「路線価図・評価倍率表」で公表されていますので、どなたでも土地の評価額基準を確認できます。

建物の評価方法

建物の評価方法は、土地よりもやや複雑ですが、決して難しいというものでもありません。一番わかりやすいのは「積算法」と呼ばれる手法で、以下のような手順で算出できます。

- 建物の再調達価格を調査

- 延べ床面積、法定耐用年数などから以下の計算式で評価額を算出

建物評価額(積算価格)=再調達価格×(残法定耐用年数÷法定耐用年数)

「再調達価格」とは、その建物を新しく購入した場合に必要となる金額のことで、建物の構造別に基準単価が提示されています。

提示単価は取扱金融機関により異なりますが、国税庁「地域別・構造別の工事費用表(1㎡当たり)」の全国平均は以下のようになっています。

| 木造 | 177千円/㎡ |

| 鉄骨鉄筋コンクリート造 | 265千円/㎡ |

| 鉄筋コンクリート造 | 278千円/㎡ |

| 鉄骨造 | 272千円/㎡ |

次に建物の場合、年数の経過により価格が目減りしていくことを考慮する必要があります。基本的には「法定耐用年数」からの経過年数を考慮して目減り分を換算していきます。

例えば、一戸建て(新築の木造住宅)の場合、法定耐用年数は22年です。

参考:国税庁「法定耐用年数」

具体的例

- 一戸建木造住宅

- 経過年数10年

- 延床面積100㎡ の場合

建物価格(積算価格)=(177千円×100㎡)×((22年-10年)÷22年)=9,654千円

担保価格が融資金額上限ではない?

不動産担保ローンでは、これらの手法を用いて担保物件の担保価格を算出します。

ただし(属性等他の審査項目に問題がないとしても)算出された担保価格が融資上限金額ではありません。担保価格に金融機関が独自に設定した「担保掛目」を乗ずるのが基本です。

「担保掛目」は基本的に公表されていませんが、当然担保掛目が少ないほど融資上限額(担保評価額)が少なくなります。

不動産担保価格が5,000万円の場合

- 担保掛目が80%の場合の担保評価額:5,000万円 × 80% = 4,000万円

- 担保掛目が60%の場合の担保評価額:5,000万円 × 60% = 3,000万円

不動産担保ローンの審査において、金融機関側は当然返済不能に陥るリスクを考慮する必要があります

。万が一返済不能になった場合、不動産を処分することで確実に残債を回収できるように、「担保掛目」を乗ずることで融資金額を一定程度抑える必要があります。

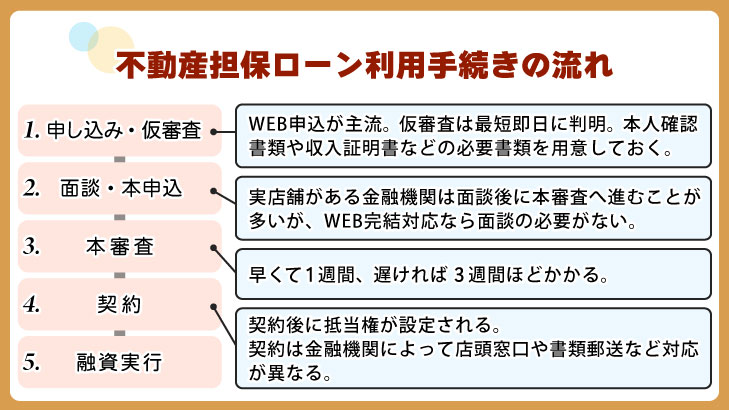

不動産担保ローンの借り方・利用の流れ

不動産担保ローンを利用するためには、審査や書類提出などの手続きをする必要があります。

ここでは不動産担保ローンを借りる際の一般的な審査の流れについて見ていきましょう。

1.申し込み・仮審査

不動産担保ローンでも最近はインターネットからのWEB申込が主流になっています。

金融機関の公式サイトから申し込みを行うと、コンピュータによる仮審査が実施されます。

仮審査は文字通り、本審査とは異なる仮の審査のことです。金融機関によって必要な審査時間は異なりますが早くて即日、一般的には数日~1週間程度かかるとされています。

仮審査は本人が申告した年収や勤務先などの情報から「返済能力」「信用」、更に担保不動産についての簡易的な評価を行います。

不動産担保ローンの必要書類

不動産担保ローンを利用する場合、必要書類の提出が求められます。

金融機関ごとに提出を求められるものは異なる場合がありますが、主に必要になるのは以下の書類です。

本人確認書類

印鑑証明書

収入証明書

納税証明書・固定資産税納付書

ローン残高証明書

不動産登記簿謄本

法人の申し込みの場合、上記に加えて「商業登記簿謄本」「決算書類」「事業計画書」などが必要書類に加わります。

書類に不備があると再提出になって余計な時間が必要になるため、少しでも早く融資を受けたい方は、事前に必要書類を確認・手配するようにするのがおすすめです。

2.面談・本申込

仮審査を通過したあとは、担当者との面談が行われる場合もあります。ただし、面談をしたからといって必ず本申込をしないといけないと決まってはいません。

商品内容を再度見直した上で、面談時に不明な点を確認し、納得できれば本審査に申し込むと良いでしょう。

面談は通常来店が必要ですが、担当者が訪問で対応してくれる金融機関もあります。またWEB完結の不動産担保ローンでは面談自体が実施されないこともあります。

3.本審査

本申込を行うと、担保にする予定の不動産についての現地調査を含めた本審査が行われます。

本審査は文字通り、仮審査に受かったあとに受ける審査のことです。本審査にかかる時間も金融機関によって異なりますが、早くても1週間、遅いと3週間以上の時間がかかることもあるようです。

本人確認書類や収入証明書など、提出した内容を元に詳細な確認が行われるため、時間がかかるのは致し方ないところです。

4.契約

審査の結果、融資が実行されるなら契約を行います。

金融機関・貸金業者と申込者の間で「金銭消費貸借契約」を締結し、担保にする不動産に「抵当権」を設定することになります。

実印や印鑑証明書、登記済権利証などを持参して窓口で手続きするのが一般的ですが、金融機関によっては書類の郵送・返送や担当者の訪問での契約手続きができる先もあります。

5.融資実行

契約後は、借入実行日に資金が申込者の指定した口座に振り込まれます。

なお、不動産に抵当権を設定するための登記手続きは司法書士を介して行われますが、司法書士の手配は一般的に金融機関が行います。

利用者の側が司法書士を手配する必要はありません。ただし知り合いの司法書士に依頼することができれば、司法書士に対する手数料などが若干抑えることができるかもしれません。

不動産担保ローンの選び方・ポイント

冒頭でおすすめの不動産担保ローンを紹介しましたが、ほかにもさまざまな金融機関から不動産担保ローンが提供されています。

「どれが自分に合っているか、判断が難しい……」

このように感じる人も多いのではないでしょうか?

そこで、気になる不動産担保ローンの中から、1つに絞り込む際の選び方・ポイントを紹介します。

・金利が他社より低いかをチェックする

・住まいの地域に対応した金融機関かチェックする

・融資までのスピードを比較

・病気や事故に遭った場合の保障の有無をチェック

金利が他社より低いかをチェックする

不動産担保ローンに限った話ではなく、ローン商品を選択する際に重要になるのが「金利の比較」です。

【金利とは】

借りたお金(元金)の使用料として上乗せして支払うお金の割合

金融機関に元金に上乗せして支払う利息を計算する際、「借り入れ元金」「金利」「借り入れ期間」で計算を行います。

同じ金額を同じ期間だけ借りた場合、金利が低いほど計算される利息が低くなるので利用者に有利です。

似たような条件であれば、少しでも金利が低い不動産担保ローンを選ぶことをおすすめします。

金利比較時の注意点①上限金利と下限金利

不動産担保ローンの金利は、一般的に「年利△△%~〇〇%」というように一定の幅を持たせた設定になっています。この場合「△△%」が下限金利、「〇〇%」が上限金利です。

適用される金利は、審査に合格しないと分かりません。そこで金利を比較する際には「上限金利」に注目して比較しましょう。上限金利であればそれ以上の金利負担は生じません。逆に必ず下限金利が適用されるとは限りません。

ちなみに融資契約の上限金利は「利息制限法」で、契約金額により以下のように制限されています。

- 契約金額10万円未満→年20.0%

- 契約金額10万円以上100万円未満→年18.0%

- 契約金額100万円以上→年15.0%

一般的に契約金額が高額になる不動産担保ローンでは、上限金利は「年15.0%」のケースがほとんどです。次に説明する「実質年利」がこの上限金利を上回る契約は法律違反ですので、注意しましょう。

金利比較時の注意点②金利(表面金利)と実質年利

「実質年利」とは、利息負担以外の手数料や保証料などの諸費用を含めたすべての負担を考慮した年利のことです。貸金業法ではこの「実質年利」を表示することが定められています。

不動産担保ローンでは、利息負担以外にも以下のような費用負担が生じます。

- 事務手数料

- 不動産調査費用

- 印紙代

- 抵当権設定費用

一見、「金利(年利)」が低く魅力的な不動産担保ローンに感じても、「実質年利」ではそうでもないというケースもあります。必ず「実質年利」を確認しましょう。

また「実質年利」の明記や提示がない金融業者は、違法業者である可能性が高いので注意しなければいけません。いざ契約の際に法外な手数料を請求される危険もあります。

金利比較時の注意点③固定金利と変動金利

不動産担保ローンの金利は、取扱金融機関や商品により「固定金利」と「変動金利」の2つのタイプがあります。

- 固定金利:返済期間中の金利は変わらない

- 変動金利:返済期間中、定期的に金利の見直しが行われる

最後まで金利が変わらない固定金利であれば、毎月の返済金額も原則最終まで一定です。そのため返済計画が立てやすいですが、一般的に変動金利よりも高めの設定となります。

変動金利は、概ね6カ月に1回、金利の見直しが行われます。ただし金利が上がっても毎月の返済額が増加するのは5年に1回、最大でも1.25倍までといった「激変緩和措置」画用意されています。一般的に固定金利よりも金利設定が低めになっています。

固定金利と変動金利、どちらが有利なのかは金融市場において永遠の課題ですが、金利情勢を見極めるのは金融にかなり精通している人でも難しいものです。

長年、金融緩和策により「超低金利」が続いてきた日本ですが、世界的な金利上昇や急速な円安の進行などから、金融正常化(金利引き上げ)の圧力がかかっています。

2023年10月31日に開かれた金融政策決定会合では、上限を1%から「1%めど」に微修正し、1%を超える金利上昇を事実上容認するかたちで、日銀が金融政策を転換しました。

これにより2023年11月住宅ローンの10年固定金利は各行で上昇した一方で、変動金利は最低水準を維持しました。

このように昨今の日本金融市場は大きな動きを見せつつあり、金利情勢も大きく変わることも予想されます。

住まいの地域に対応した金融機関かチェックする

不動産担保ローンを選ぶ際は、自分が住んでいる地域からの申し込みに対応しているかを事前に確認しましょう。

ひとくちに不動産担保ローンといっても全国からの申し込みに対応するものから、地元や近隣の都道府県からの申し込みしか受け付けない商品までさまざまです。

「時間をかけて書類をそろえたのに、対象地域に住んでいないから利用できなかった」となると、時間のロスも大きくなります。

対象地域は、候補を絞り込む前の段階で必ず確認しましょう。

融資までのスピードを比較

不動産担保ローンでは、融資までに必要な時間も金融機関・貸金業者ごとに異なります。

銀行よりもノンバンク(消費者金融など)のほうがスピーディな融資が期待できますが、それでも融資までに数日以上の時間が必要です。

仮審査の結果であれば最短即日で連絡が届く場合もありますが、それだけでは審査を通過したことにはなりません。

仮審査(事前審査)と本審査を通過して、初めて契約に進むことができます。

急ぎで融資を受けたい方は、各不動産担保ローンが発表している「最短融資までのスピード」は要チェックです。

急いでいるときは、たとえ低金利でも融資まで1ヶ月近くかかるローンでは選択肢になりません。

多少金利が高くても、数日で融資を受けられるなら、そちらのほうが有力な選択肢になるでしょう。

病気や事故に遭った場合の保障の有無をチェック

不動産担保ローンは、不動産を担保にすることで「より高額を」「長期で」借りることができるのがメリットです。

ただ、あまりに長期で借りてしまうと、完済する前に病気やケガで働けなくなってしまう等のリスクがあります。

そこで検討したいのが「団体信用生命保険」がついた不動産担保ローンです。

「団体信用生命保険」とは

引用元:第一生命「団体信用生命保険」

住宅ローンなどの債務者を被保険者とし、その債権者である金融機関などを保険契約者および保険金受取人とする団体保険です。

被保険者が債務の返済期間中に死亡または所定の高度障害状態になった場合に、債務残高相当額の保険金を保険契約者である金融機関などにお支払いします。

最近の不動産担保ローンでは団体信用生命保険に加入できるタイプも増えています。

団体信用生命保険は、契約者に万が一のことがあった場合、残された家族が返済する義務を免除できる保険です。

自分が万が一のことがあっても家族に迷惑をかけたくないなら、団体信用生命保険付きの不動産担保ローンを検討しましょう。

ただし、保険に加入する分だけ金利が上乗せされる点には注意が必要です。

返済期間が短期間の場合は、無理に加入せずに契約してしまって問題ないこともあります。

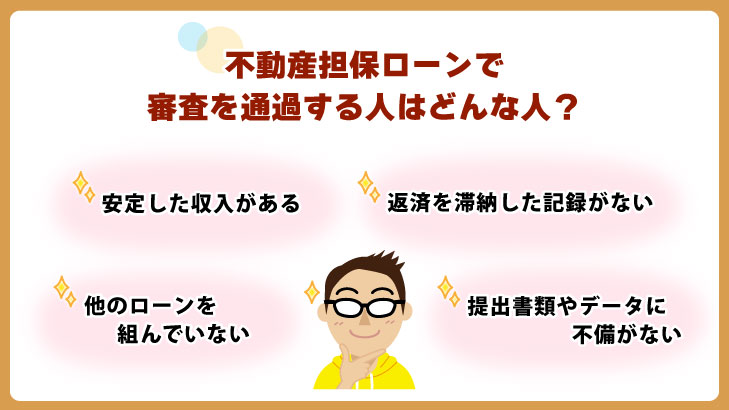

不動産担保ローンの審査を通過する人の特徴

不動産担保ローンに申し込みして審査を通過できる人もいる一方、なかには審査落ちになってしまう人もいます。

どのような人が審査を通過できるのでしょうか?

ここでは審査を通過しやすい人の特徴として、以下の4つを紹介します。

安定した収入がある

無担保ローンと同じく、返済能力の審査で基本になるのが、本人の返済能力です。

とりわけ「安定した収入があるかどうか」というのは、金融機関が重点的に審査を行う項目であるといえます。

たとえ高年収であっても、その後に年収が大きく落ちることが懸念される場合は、審査を通過できない可能性が高まります。

返済を滞納した記録がない

金融機関は審査の際、信用情報機関にアクセスして申込者の過去の返済状況を確認します。

全国銀行個人信用情報センター(以下「センター」といいます。)は、消費者信用の円滑化等を図るために、一般社団法人全国銀行協会(以下「全銀協」といいます。)が設置、運営している個人信用情報機関で、ローン等に関する個人信用情報を登録し、会員における与信取引上の判断のための参考資料としてこれを提供しています。

引用元:センターの概要|一般社団法人全国銀行協会(全国銀行個人信用情報センター)

信用情報機関では過去の金融商品の利用・返済状況が確認でき、返済の延滞や債務整理を行った事実を確認することも可能です。

60日以上(または3ヶ月以上)の返済延滞や債務整理などの情報は「異動情報」と呼ばれ、これが残っていると審査通過は厳しくなります。

逆に、長年に渡って返済延滞がない記録が残されていれば、審査で有利になるでしょう。

ただし、金融機関によっては返済滞納履歴があったとしても、現在の返済能力を判断した上で不動産の担保価値次第で融資を受けられる場合もあります。

他のローンを組んでいない

一般的に、不動産担保ローンでは他に何らかの借り入れがあると、審査で悪影響になる場合があります。

すでに借り入れしていることで「返済負担率」が大きくなり、返済不能になるリスクがあるためです。

数社からすでに借り入れしている場合、融資を受けられない可能性があると考えた方が良いでしょう。

返済負担率とは?

「返済負担率」とは年収に対する年間返済額のことです。例えば申込者の年収が300万円、年間の利息を含む返済額が60万円の場合、返済負担率は60万円÷300万円×100=20%となります。

当然、返済負担率が高いほど審査では高評価となります。審査にできる返済負担率の基準は取扱金融機関により異なりますが、一般的には「返済負担率30%以内」が目安とされています。

返済負担率の考え方で注意しておくべき点は「返済負担率の計算は適用金利では行わない」ことです。返済負担率を計算する際の金利(年利)は金融機関内部で決められており、商品概要などに提示されている適用金利ではありません。通常は適用金利より高めで計算されます。

例えば、商品概要などに「金利2.0%~8.0%」と表示されていても、返済負担率を計算する際には「10.0%」で計算するという具合です。

特に変動金利の商品では将来の金利上昇リスクも考慮する必要があるために、若干高めの金利で返済負担率を計算しています。

提出書類やデータに不備がない

審査を通過できない人の中には、書類や提出データの不備が原因になってしまったケースもあります。

間違いが明らかな場合は金融機関から確認の電話があるかもしれませんが、「間違いなのか虚偽なのかが判断できない」というケースでは、一律で虚偽扱いされる場合もあります。

虚偽と判断されれば、まず審査は通りません。記載内容に間違いがないか、確認してから提出することが必須です。

審査が甘い不動産担保ローンはない?

ローンの審査基準は取扱金融機関により異なっており、また公表されるものではありません。しかし「審査が甘い不動産担保ローン」という表記をインターネット記事などで見かけることがあります。

貸金業者は利用者に対して誇大広告による顧客勧誘が禁止されています。

貸金業法第16条「誇大広告の禁止等」

引用先:e-Gov法令検索「貸金業法」

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

「審査が甘い」という文言は「誇大広告」にあたります。つまり正規の業者であれば「審査が甘い不動産担保ローン」はありえません。

ではなぜインターネット記事などでは「審査が甘い不動産担保ローン」として紹介される先もあるのでしょうか。

確かに「審査が甘い」とは公表できないのですが、不動産担保ローン審査の性質を考えると「審査に比較的通りやすい」特徴は見出すことができます。その特徴を持つ不動産担保ローンをインターネット記事作成者が「審査が甘い」として紹介している背景があるのでしょう。

そこで「審査に比較的通りやすい」不動産担保ローンの特徴を挙げてみました。

金利が高い

不動産担保ローンに限りませんが、ローン審査では以下の特徴があります。

- 金利が低い→審査基準が厳しい

- 金利が高い→審査基準が緩やか

金利が低くなるほど申込者の返済不能・貸倒リスクをカバーする必要がありますので、審査基準が厳しくなります。

逆に金利が高くなるほど、利用者の貸倒リスクは金利でカバーできるようになりますので、審査基準は緩やかになります。

ノンバンクの不動産担保ローン

不動産担保ローンを取り扱う金融機関には「銀行」と「ノンバンク」の2つがあります。このうち審査基準で比べると、銀行の不動産担保ローンは厳しく、ノンバンクの不動産担保ローンは緩やかな傾向があります。

資金量も豊富な銀行は、あえて審査基準を緩やかにしてまで顧客を獲得する必要性は少なく、その分低金利を売りにできます。

逆にノンバンクは資金量がそれほどもない分、金利を高めにして、その分審査基準を緩やかにすることで、銀行との顧客獲得競争を打ち勝つ必要があります。

実際、ノンバンクの不動産担保ローンでは、銀行では対応が難しい方でも利用可能なケースが多くなっています。特に公式ホームページの「よくある質問」に明記されている先では柔軟な審査が期待できるでしょう。

Q.赤字決算・債務超過・銀行リスケ中でも検討可能か。

A.検討可能です。

引用先:AGビジネスサポート:不動産担保カードローン「よくある質問」

過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。

まずはお気軽にお申込み・ご相談ください。

不動産条件が緩やか

これもノンバンクの不動産担保ローンの特徴なのですが、担保不動産の条件が銀行不動産担保ローンに比べて緩やかな先が多くなっています。銀行では対応が難しい不動産でも担保として提供可能としています。

この点についても公式ホームページの「よくある質問」に明記されている先は柔軟な審査が期待できます。

Q.借地権付建物や底地物件、持分所有でも申込はできますか。

A.担保不動産の流動性を総合的に判断して、ご融資が可能か審査いたします。他の金融機関ではお取扱いが難しい不動産でもお気軽にご相談ください。

引用先:アサックス「よくあるご質問」

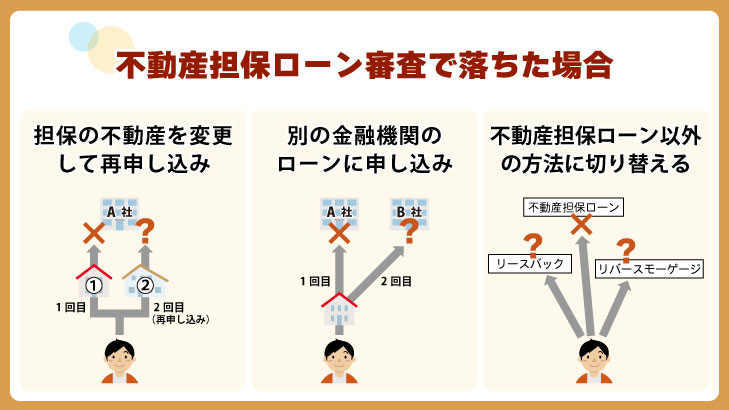

不動産担保ローンの審査で落ちた場合の対処法

不動産担保ローンは所有する土地や建物を担保にできるため、無担保ローンと比較して審査に通りやすいと考えてしまうかもしれません。

とはいえ、返済能力が低い場合や担保にする不動産の価値が低い場合などは審査落ちになる可能性もあります。

万が一、不動産担保ローンの審査に落ちた時にどうすれば良いのかについて、以下の3つの対処法を紹介します。

・担保の不動産を変更して再申し込み

・別の金融機関のローンに申し込み

・不動産担保ローン以外の方法に切り替える

担保の不動産を変更して再申し込み

不動産担保ローンに落ちた場合、次の審査では担保にする不動産を変更してみるのも1つの方法です。

より担保価値が高い物件に変更することで、審査を通過できる可能性が上がります。

また、担保価値について申込者の考えと金融機関の判断が一致しない場合もあり、自分で思ったよりも審査での評価が高くないこともあり得ます。

ほかに不動産を所有しているなら、申告する不動産を変更するかどうかも考えてみると良いでしょう。

別の金融機関のローンに申し込み

担保にできる不動産が1つしかない場合、申し込む金融機関を変えてみることで審査を通過できることもあります。

メガバンク、地方銀行、ノンバンク、それぞれで審査基準が異なるため、「銀行では審査落ちしたが、ノンバンクでは通過できた」となる可能性もあります。

ただし、一度申し込みを行った情報は、個人信用情報に記録されます。直前の申し込み情報は別の金融機関審査に悪影響を与える可能性があります。

ここは正直に「あそこの銀行ではだめでしたが、御社はどうでしょう?」と相談するようにしましょう。

不動産担保ローン以外の方法に切り替える

不動産担保ローンの審査に落ちた場合、ローン以外の方法でお金を調達したほうが良いケースもあります。

リースバック

リースバックとは、現在住んでいる自宅を売却し、売却後はその住宅について賃貸借契約を結ぶことで、もとの住まいに住み続けられる方法です。

まとまった資金を一括で入手しつつ、売却後も今までと同様の自宅に住み続けられるメリットがあります。

売却することで本人が所有する不動産ではなくなるものの、固定資産税や都市計画税、建物の修繕費や火災保険料といった固定費の出費が無くなる点も見逃せません。

また、リースバックの種類によっては、一定条件をクリアすることで売却した自宅を買い戻せる権利が付帯しているものもあります。

- 売却後も住み続けることができる

- まとまった資金を一括で入手できる

- 固定資産税や都市計画税などの税金支出がなくなる

- 建物修繕費や火災保険料などの固定費の支出がなくなる

- 売却したことが周囲には分かりづらい

- 将来的に買い戻すことができるプランもある

- 住宅ローンなどを早期に完済できる

- 売却時に譲渡所得による税金が発生する

- 通常の売却価格よりも安い傾向がある

- 家賃を支払う必要がある

- 不動産の名義が変わり、所有権を失う

- 契約期間に制限があることが多い(多くは2~3年以内)

- 買戻金額が売却金額より高額になる可能性がある

リバースモーゲージ

リバースモーゲージは、自宅に住み続けながら、自宅を担保に融資を受けられる金融商品です。お金の受け取り方は金融機関によっても異なり、「一括で受け取るタイプ」「年金のように毎月受け取るタイプ」などがあります。

不動産担保ローンと異なる大きな特徴としては、「返済は利息のみ」という点です。

元金の返済は契約者が亡くなったあと、担保不動産を売却して行います。また、遺族が元金を返済できれば不動産を売却せずに済む場合もあります。

- 自宅に住み続けながらまとまった資金を借入できる

- 高齢者でも利用できる

- 毎月の返済は利息分のみ

- 大手金融機関が取り扱っており、信頼性が高い

- 借入可能金額は不動産の価値による

- 対象不動産に制限が多い(地域限定、戸建のみでマンションは不可など)

- 契約者に安定した収入が必要

- 変動金利の商品が多い(将来金利上昇のリスクがある)

不動産担保ローンに関するQ&A

最後に、不動産担保ローンに関して疑問に感じやすい点とその回答をまとめました。

共有名義の不動産を担保にできる?

共有名義の不動産を担保にできるかどうかは、不動産担保ローンを提供する金融機関・貸金業者によっても異なります。

共有する全員で連帯保証人になることを前提に、共有名義の不動産でも担保にできる場合もあります。

ただし、金融機関によって対応が異なるので、確認をしてみましょう。

他人名義の不動産を担保にできる?

本人所有以外の土地を担保にできるかどうかは、金融機関によって異なります。厳しく審査を行うところでは、他人名義では審査を受けられないことも少なくありません。

その一方、不動産所有者が「家族」「親族」「融資を受ける会社の役員」などであれば、所有者を連帯保証人とすることを条件に、審査を受けられる金融機関もあります。

この場合の対応も金融機関により異なりますので、確認しておきましょう。

不動産担保ローンの審査に落ちた場合、理由は教えてもらえますか?

不動産担保ローンに限りませんが、不合格となった場合でも、単に「当社の審査基準に合格できませんでした。」といった通知がなされるだけです。

ローンの審査内容は金融機関にとって最重要機密ですので、たとえ申込者本人であっても、最重要機密が漏洩するリスクがありますので、その理由は決して公表しません。

ただし審査落ちには必ず何等かの理由があるはずです。その理由を改善しなければ別の金融機関に申し込んだとしてもかなり不利となるのは間違いありません。そしてその理由はある程度自らでも推測できるものです。

不動産の担保価格は教えてもらえるでしょうか?

不動産担保ローンを申し込んだ際、提供する不動産の担保価格を知りたいという方も多いでしょう。しかし金融機関側は担保価格を公表することは決してありません。

前述の審査内容と同様、金融機関の独自調査による担保価格は最重要機密ですので、たとえ申込者本人であっても伝えることはありません。

本コラムでは一般の方でも比較的簡単に不動産の担保価格を調べることのできる方法をご紹介していますので参考にしてください。また知り合いに不動産業者などがおられる場合には、近隣相場の提供などで相談に応じてくれるかもしれません。

不動産担保ローンで借り換えは可能ですか?

不動産担保ローンは、基本的に資金使途が自由のローンです。そのため不動産担保ローンを借り換え目的で利用できる金融機関がほとんどです。事実、「借り換え可能」を売り文句としている不動産担保ローンも多くあります。

不動産担保ローンは高額融資を低金利で利用できるローンです。そのため高金利ローンの「借り換え」や複数ローンの「おまとめ」にも適しています。

金融機関により対応は分かれますが、基本的に「無担保ローン→不動産担保ローン」の借り換え・おまとめだけでなく「有担保ローン→不動産担保ローン」の借り換え・おまとめも可能です。

ただし後者の場合には、不動産の抵当権設定をやり直す必要があり、別途費用が発生します。また不動産の担保価値が下落しているケースなどでは、不動産担保ローンで残債をカバーできないこともあります。その場合には残り分を別ローンに組み替える必要があるだけでなく、不動産担保ローンの審査自体に合格できない可能性があります。

資金計画も含めて、まずは金融機関の担当者に相談してみましょう。

まとめ

今回は不動産担保ローンとメリット・デメリットや、数あるなかでもおすすめの不動産担保ローンについて紹介しました。

不動産担保ローンは担保を差し出す代わりに高額の融資を低金利で長期間借りることができます。

ただし、返済できないときは担保を失うだけでなく、返済できない分は再度返済を求められることもある点に注意が必要です。

また、不動産の審査がある分だけ無担保ローンよりも審査に時間がかかるので、余裕をもって申し込みすることを意識しましょう。