契約時に利用限度額が設定され、その範囲内で何度でもお金を借りることができる便利なカードローン。

総量規制の対象になるプロミスやアコムなど消費者金融(貸金業者)のカードローンだけでなく、総量規制対象外の銀行系カードローンなど数多くの選択肢があります。

総量規制は、貸金業者からの借入れを対象としており、銀行の貸付けは貸金業法の規制(総量規制)の対象外です。したがって、銀行等からの借入れを合わせた結果、借入残高が年収の3分の1を超えていたとしても、ただちに総量規制には抵触しません。また、銀行のカードローンも、一般の銀行等の借入れ同様、総量規制の対象とはなりません。

出典元:貸金業法Q&A|金融庁

実際、カードローンを提供している業者は貸金業者と金融機関を合わせて数千社もあり、それぞれ金利や融資限度額、審査のスピード等の特徴に違いがあります。

「どうやって1社を選んで良いのか分からない……」

このようにお悩みの方も多いのではないでしょうか。

そこで本記事では、最新のサービスを比較したうえで、おすすめできるカードローンを10社に厳選して紹介します。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者、銀行は銀行法により金融庁の審査を受け、内閣総理大臣から免許を取得しております。

また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。

コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

カードローンおすすめ比較ランキング一覧

ひとくちにカードローンといっても、「銀行」「消費者金融」「信販会社」など、さまざまな発行元があります。

それぞれにメリットがあり、どれを選ぼうか迷ってしまう方もいるでしょう。

ここでは、数あるなかでもおすすめのカードローンを10社に厳選してご紹介します。

【プロミス】インターネット振込なら原則24時間いつでも振込み

- 来店や郵送物は不要で最短3分融資

- インターネット振込なら原則24時間365日いつでも最短10秒融資

プロミスは、申し込みから借り入れまでをインターネット上で完結できるカードローンです。

WEB完結なら来店が不要で郵送物もなく、最短3分※での融資にも対応しています。本人確認もWEBで完結するため、郵送の必要はありません。

借り入れはATMのほかインターネット振込が便利です。原則24時間365日いつでも最短10秒で振込が完了するため、お金が必要な時にすぐ手に入ります。

| 融資までの最短時間 | 最短3分※ |

| 金利 | 実質年率2.50%~18.00% |

| 無利息期間 | 最大30日間 ※初回借り入れの翌日から |

| 融資限度額 | 800万円まで |

| カードレス | 〇 |

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミス利用者の口コミ

(独自アンケートの集計より)

40代男性/正社員

プロミスのココが良かった!

良かった点としては当日中に借り入れることができ、即日融資が可能であること。また審査時間が最短20分で初回借入日の翌日から30日間は無利息なので大変助かることです。

プロミスのココがイマイチだった・・・

後悔した点としては希望金額を借りられない場合があり、利用限度額が大手消費者金融の中では低めに設定されている場合があるので高額にお金を借りたい場合は不便であることです。

30代男性/正社員

プロミスのココが良かった!

生活費がカツカツだったので、非常に助かった。また、申し込みから審査もかなり速くてストレスなく借りられたのが良かった。

プロミスのココがイマイチだった・・・

2社目の借り入れだったが、簡単に借りられてしまい、自分の感覚が麻痺してしまい、多重債務に陥ってしまった。

30代女性/正社員

プロミスのココが良かった!

WEBのみで申し込みができました。簡単だし、家にいながら申し込みができるので、周りの目が気にならなかったです。

プロミスのココがイマイチだった・・・

金利が高かったので、利息を払う金額が多いことです。返済するときに、利息の割合が多いことが残念に感じます。

20代女性/学生

プロミスのココが良かった!

生活費に困っていたので、その場しのぎの対策ではありますが、その月の生活ができたので良かったです。借り入れまでスピーディでした。

プロミスのココがイマイチだった・・・

3ヶ月後には返済することができ、比較的短期間の借り入れではありましたが、利子はつくので、返済までは苦労しました。

50代男性/個人事業主

プロミスのココが良かった!

他のところよりかは融資スピードが早く手続きもシンプルで分かりやすくて迷う点がなかった点が良かったです。

プロミスのココがイマイチだった・・・

かなりまとめて借りてしまったので、返済がやや大変で生活を多少は切り詰めたので借りる額は3分の1程度にしとけば良かったです。

【SMBCモビット】WEB完結で職場への電話連絡なし

- 原則書類での在籍確認にできる

- 返済のうち利息200円で1ポイントのTポイントが貯まる

SMBCモビットは、申込から契約まで来店不要で完結できるWEB完結申し込みが利用できます。

原則、職場への電話連絡による在籍確認は実施されません。また一定の条件(※)を満たすことで郵送物を無しにすることもできます。

職場への電話なしと合わせて周囲に利用がばれるリスクが非常に低い消費者金融であるといえるでしょう。

※以下のいずれかの手続きを行っていただくことで、郵送物なくご契約いただけます。

引用元:SMBCモビット:よくある質問

①「オンライン本人確認」を行っていただくこと

②返済方法を口座振替で登録いただくこと

③三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

※「オンライン本人確認」とは、ご自身のスマートフォンのカメラを使って指定の本人確認書類とお顔を撮影していただくことで、ご本人の確認を行う手続きです

※口座振替については、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかのご本人様名義の口座をWEBで登録いただく必要があります

※カードの受取方法を郵送で希望された場合は、郵送物が発送されます

※その他、審査内容によっては郵送物が発生する場合がございます

職場バレを絶対に回避したい方には有力な選択肢になるでしょう。

さらに返済のうち、利息分200円につき1ポイントのTポイントが貯まるのもメリットです。貯まったポイントは1ポイント=1円相当で返済に利用できるので、返済をコツコツ続けることで効率的な完済ができるでしょう。

| 融資までの最短時間 | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 金利 | 3.0~18.0% |

| 無利息期間 | なし |

| 融資限度額 | 1~800万円 |

| カードレス | 〇 |

SMBCモビット利用者の口コミ

(独自アンケートの集計より)

30代男性/正社員

SMBCモビットのココが良かった!

思っていたよりもすぐに融資を受けることができ急ぎで用立てる必要があった案件にお金を用いることができ良かったです。

SMBCモビットのココがイマイチだった・・・

金利があまり低くなかったので、返済時にやはり負担に感じましたし、返済できない場合の悪い状況を想定してストレスでした。

40代男性/正社員

SMBCモビットのココが良かった!

良かった点としては短時間で即日融資を受けられ、収入に応じた高い限度額が設定されやすく、オペレーター対応が良いこと。また借り入れや返済の手続きが簡単なので比較的にすぐにお金を借りることができることです。

SMBCモビットのココがイマイチだった・・・

後悔した点としては無利息期間がなく、収入の3分の1以上の金額は借りれないこと。また有人店舗がないのでお金を借りる場合に不便であることです。

30代女性/フリーター

SMBCモビットのココが良かった!

家でスマホから申し込みができました。申し込みは難しくなかったので、スムーズでした。不安から解消されました。

SMBCモビットのココがイマイチだった・・・

返済が始まると思うと不安になります。日々利息が発生していくので、一日でも早く返済しないとと焦ってしまいます。

40代女性/正社員

SMBCモビットのココが良かった!

審査は厳しいと感じる事はなかった。また、審査から融通までの時間も短かった為、急な出費にも対応出来てよかった。

SMBCモビットのココがイマイチだった・・・

特に後悔した点はない。しいて言えば、私は他店でも借入経験があるが、他の会社の公式アプリより公式アプリが見にくいかなと感じる。

20代女性/学生

SMBCモビットのココが良かった!

WEB上だけで申し込み手続きが完了するので、郵送物が送られてくることがなく、ばれにくくて助かりました。

SMBCモビットのココがイマイチだった・・・

返済の方法などについて公式WEBサイトで説明があったのですが、いまいちわかりにくく、このようなサービスに慣れていないので戸惑うことが多かったです。

【レイク】業界最長!365日の無利息期間※2あり

- はじめての申込ならWeb限定で365日の無利息期間※2

- 最短15分融資※1も可能(Webなら21時までのご契約手続き完了で)

レイクは、SBI新生銀行グループの新生フィナンシャル株式会社が提供しているカードローンです。

無利息期間の長さが魅力で、はじめての申込ならWeb限定で365日間の無利息期間※2があります。

WEBから21時までの契約手続きを完了させるという条件を満たせば、最短15分融資※1も可能です。

| 融資までの最短時間 | 最短15分※1 |

| 金利(実質年率) | 4.5~18.0%※3 |

| 無利息期間 | 365日間※2 (お借り入れ額全額・Web申込限定) ※初回契約の翌日から |

| 融資限度額 | 1〜500万円 |

| カードレス | 〇 |

※1.Webで最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

[期間共通]

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。

・他の無利息商品との併用は不可となります。

※3.貸付利率はご契約およびご利用残高に応じて異なります。

レイク利用者の口コミ

(独自アンケートの集計より)

50代男性/正社員

レイクのココが良かった!

家族にも相談できないような急な出費に対応してもらってすごく助かりました。審査もスムーズで特に問題はありませんでした。

レイクのココがイマイチだった・・・

強いて上げればその後の返済がしんどかったです。手軽にコンビニでも返済ができますが、手数料がかかるのがちょっと不満です。

20代男性/正社員

レイクのココが良かった!

急ぎの支払いだったため、登録から借入までが早く出来たところ。また、オペレーターの方も質問に対して丁寧に答えてくれたところが良かった

レイクのココがイマイチだった・・・

返済がアプリで出来るところがありがたいが、そのアプリの使い勝手があまりよくないところ。アプリが強制終了することが多かった印象

20代男性/正社員

レイクのココが良かった!

一番良かった事は、お金が必要なときに即日融資してくれたので助かりました。また思ってたより簡単に借りれたことです。

レイクのココがイマイチだった・・・

仕方がないですが提携銀行ATMで取引するたびに手数料がかかり銀行のローンと比べて手数料が高いと思いました。

30代女性/個人事業主

レイクのココが良かった!

ファッションモデルの仕事で美容関連のアイテムを買う必要があったのでとても助かりました!!あとヘアカラーなど!!

レイクのココがイマイチだった・・・

返済するのに少し手間取ってしまったところは残念でした!!一時期返済困難になりかけたので!!しまったと思いました!!

20代男性/学生

レイクのココが良かった!

審査がそこまで厳しくなく、学生アルバイトの私も問題なく借り入れることができた。また、初の借入だったが思っていたよりスピーディに進んで助かった。

レイクのココがイマイチだった・・・

レイクに対する後悔は正直ないというのが本音である。強いていうのであればそもそも借り入れしたこと自体にやや後悔はある。

【アイフル】申し込み後の電話がけで優先して審査可能

- 急ぎの場合はスマホアプリからの申込がおすすめ

- 機能性の高いおまとめローンも展開

アイフルは、「少しでも早く融資を受けたい」と考えている方におすすめの消費者金融です。

最短20分融資※にも対応しており、WEB申込なら必要事項への入力も5分程度で完了するので簡単です。必要書類を簡単にアップロードできる、スマホアプリの利用をおすすめします。

おまとめMAX・かりかえMAXという2種類の「おまとめローン」もあるため、複数の借り入れで返済に苦労している方にも候補になるでしょう。

| 融資までの最短時間 | WEB申し込みで最短20分※1 |

| 金利 | 3.0~18.0% |

| 無利息期間 | 契約の翌日から最大30日間 ※はじめての方 |

| 融資限度額 | 1〜800万円※2 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です |

| カードレス | 〇※5 |

※1.お申込み時間や審査状況によりご希望にそえない場合があります

※2.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2.一部提携CD/ATMでのご利用は10,000円からとなります

※5.カードレス選択時でも、本人確認のための郵送が発生する場合がございます

アイフル利用者の口コミ

(独自アンケートの集計より)

30代男性/正社員

アイフルのココが良かった!

申し込み手続きが煩雑でなく操作もしやすかったので比較的短い時間で融資までこぎつけることができ急ぎで用立てる際に助かりました。

アイフルのココがイマイチだった・・・

在籍確認の電話はなかったものの個人情報がしっかりと守られているか不安に感じる要素がありバレないか心配でストレスを感じました。

30代男性/フリーター

アイフルのココが良かった!

当日中にお金が必要だったので、審査スピードの早さを重視してアイフルを利用しました。ですので、申し込みからすぐに借り入れする事ができ非常に助かりました。

アイフルのココがイマイチだった・・・

初めから分かっていたので特にダメージは少ないのですが、やはり他社と比較して金利が高い部分はどうしてもデメリットだと感じてしまいます。

30代男性/正社員

アイフルのココが良かった!

公式サイトなどで返済額や期日が見やすかったので、返済の目処が立てやすかった。在籍確認はあったが、スムーズに融資を受けられた。

アイフルのココがイマイチだった・・・

お問い合わせをしたい時になかなか電話が繋がらず、何日かかけ続けたのがとても不便だった。時間帯にもよるのかもしれないが、何とか改善してほしかった。

20代男性/学生

アイフルのココが良かった!

アルバイトをする時間をつくるのも難しく、生活費に困っていた学生時代の助けになってくれたので良かったと思います。

アイフルのココがイマイチだった・・・

消費者金融からお金を借りているという劣等感があったのは事実で、そのような目で他人から見られているのではと疑心暗鬼になりました。

30代男性/正社員

アイフルのココが良かった!

ギャンブル(パチンコ)にて生活費を全てつぎ込んでしまいお金が底をついた時に電話してすぐに融資が下りたことです。

アイフルのココがイマイチだった・・・

利率が18%と高く、月々の支払では完済に時間がかかり精神的につらいこと。また増額の案内電話誘惑もありどんどん借りてしまいます。

【アコム】楽天銀行への口座なら最短10秒

- 第三者機関のアンケートで数々のNo.1を獲得

- インターネット・ATMなど豊富な返済方法

アコムは株式会社ショッパーズアイが実施したアンケートで、「はじめての方にオススメ」「即日欲しい人向け」「手続きがわかりやすい」の3部門でNo.1に輝いたカードローンです。

無利息期間の仕組みによって初回契約の翌日から30日間は金利がかからないうえ、申し込みから最短30分での融資もできます。

振込融資も大変スピーディで、特に楽天銀行口座への振込ならほぼ24時間いつでも最短10秒で完了します。

インターネット・ATMなど返済方法も自由に選択できるので、返済遅れを発生させる心配が少ないでしょう。

| 融資までの最短時間 | 最短30分 |

| 金利 | 3.0~18.0% |

| 無利息期間 | 最大30日間※初回契約の翌日から |

| 融資限度額 | 1〜800万円 |

| カードレス | 〇 |

アコム利用者の口コミ

(独自アンケートの集計より)

30代男性/個人事業主

アコムのココが良かった!

在籍確認もなくスムーズにお金を借りれたのがよかったです。またスマホで簡単に借りれる点も良いと思います。

アコムのココがイマイチだった・・・

後悔はないですが、返済方法がもう少し種類があれば良いと思いました。自分の場合近くにローソンもセブンイレブンもないのでコンビニで借入、返済ができないのは少し不便だと感じました。

20代女性/正社員

アコムのココが良かった!

どうしても欲しいものがあったときに申請してからすぐ振り込みがあったので無事に購入することができ助かった

アコムのココがイマイチだった・・・

借りた時はありがたくて良いと思ったがやはり利子が高く、そういうことを何も気にしないで借りたことに後悔した

30代男性/フリーター

アコムのココが良かった!

銀行、カードなどから借りるのには審査、担保、保証人などが必要、審査に時間がかかるのに対して、アコムは担保、保証人は不要で即日にお金が借りれたので良かったです。

アコムのココがイマイチだった・・・

簡単にお金が借りられる分、返済はしていくのでですがまた借りてしまい融資枠いっぱいまで借りてしまった事です。また借り入れ利息が高いため返済しても元金が減りにくかったです。

30代男性/正社員

アコムのココが良かった!

アプリの利便性がとても高く、残高の管理はもちろん借入するに直感的な操作で簡単に行う事ができましたし、オペレーターの方の応対も非常に親切で助かりました。

アコムのココがイマイチだった・・・

消費者金融の中でも若干金利が高かったので、返済をしていても金利分が多くて苦労したのは失敗したと感じました。

30代男性/フリーター

アコムのココが良かった!

アルバイトで学生だった私でも借入ができたことです。友人の結婚式に包むお金がなくて借り入れしました。親にも相談できなかったので助かりました。

アコムのココがイマイチだった・・・

返済はすぐできましたが、事あるごとに金欠の際は借入ができるというマインドになってしまったので、常に注意を払う必要があると後悔しています。

【楽天銀行 スーパーローン】ネット銀行ならではの低金利が魅力

- ネット銀行ならではの低金利

- 楽天会員ランクに応じて審査で優遇されることが公言されている

楽天銀行スーパーローンはネット銀行ならではの低金利が魅力のカードローンです。年1.9%~年14.5%の金利設定は消費者金融と比較して安いので、借換えとしても利用できます。

楽天会員ランクに応じて審査が優遇されるのもメリットです。

銀行カードローンは審査が厳しく慎重という傾向がありますが、ご自身が楽天のヘビーユーザーなら審査で優遇される可能性が高まります。

| 融資までの最短時間 | 最短翌日 |

| 金利 | 1.9〜14.5% |

| 無利息期間 | なし |

| 融資限度額 | 10〜800万円 |

| カードレス | 〇 |

楽天銀行 スーパーローン利用者の口コミ

(独自アンケートの集計より)

20代女性/正社員

楽天銀行のココが良かった!

思っていたよりもスピーディーにお金をかりることができて、困っていた状況からすぐに抜け出せたのがよかったです。

楽天銀行のココがイマイチだった・・・

在籍確認の電話があったので、周りにバレてしまったのがデメリットです。もう使いたくないなと思いました。

30代男性/正社員

楽天銀行のココが良かった!

申し込んで成約するだけでも楽天ポイントが結構もらえますし、利用の際にも楽天ポイントがいただける点がよかったです。

楽天銀行のココがイマイチだった・・・

やや審査に時間がかかることと、ちょっとしたことで連絡が多くていろいろ説明しなければならなかったところがちょっと面倒でした。

20代女性/正社員

楽天銀行のココが良かった!

わたしはもともと、楽天銀行の口座を持っていましたし、楽天のサービスをよく利用していたので、審査が簡単で速かったのが良かったと思います。

楽天銀行のココがイマイチだった・・・

利率のルールが、結構複雑なので、一度読んだくらいではいまいち理解できませんでした。ポイント還元を受ける条件も難しかったです。

40代女性/個人事業主

楽天銀行のココが良かった!

生活費が苦しかったので迅速に借りることができて本当にうれしかったです!!おかげで食費をねん出できたので助かりました!!。

楽天銀行のココがイマイチだった・・・

返済するときに少しお金が足りなくて滞納してしまったのはすごく後悔しています!!もっとちゃんとお金を用意しておけばよかったです!!

【三井住友銀行 カードローン】カードレスで利用可能

- カードレスで契約すると郵送物なし

- 最短10秒で申込可能か簡易診断

三井住友銀行のカードローンは、すでに口座開設をしている人はもちろん、口座を持っていない人でも申込できます。

新たに申込する場合はローン専用カード発行されないカードレスを選択でき、契約時に来店の必要がなく郵送物も発送されません。

申し込み可能か最短10秒の簡易診断が可能で、本審査の結果も最短当日に判明※します。

毎月の返済額は2,000円から※なので、無理なく利用したいと考えている人にぴったりです。

| 融資までの最短時間 | 最短当日※ |

| 金利 | 年1.5〜14.5% |

| 無利息期間 | なし |

| 融資限度 | 10万円~800万円 |

| カードレス | 〇 |

三井住友銀行 カードローン利用者の口コミ

(独自アンケートの集計より)

30代男性/正社員

三井住友銀行のココが良かった!

24時間365日お申込みが可能なことに嬉しく感じました。本当に急を要すことがあったので、こういう対応ができるのはやっぱり三井住友銀行 カードローンだからです。

三井住友銀行のココがイマイチだった・・・

カードローンは約定返済ですので、毎月一定額のみを返済していくため、返済期間が長期化してしまうっていう部分に不安を感じました。

20代女性/学生

三井住友銀行のココが良かった!

わたしはもともと三井住友銀行の普通口座を持っていたので、審査が楽でした。また、返済はコンビニのATMから手数料無料で出来るのも良かったです。

三井住友銀行のココがイマイチだった・・・

アプリからでも、カードローンの申し込みや、返済の設定などができるのですが、アプリがいまいち使い勝手が良くないと思いました。

20代女性/正社員

三井住友銀行のココが良かった!

借り入れの方法を選ぶことができ、指定した口座に振り込んでくれる形式を選ぶこともできたので、口座振り込みの方法はとても便利だと思いました。

三井住友銀行のココがイマイチだった・・・

借り入れの申し込みをするときに、本人確認書類を提出する必要があるのですが、それがすんなりうまくいかず、時間がかかりました。

30代女性/個人事業主

三井住友銀行のココが良かった!

カードローンの利用は自由度が高く、必要な時に必要なだけ借りることができました。特定の用途に拘束されないのが便利でした。

三井住友銀行のココがイマイチだった・・・

カードローンの金利は他の借入方法に比べて低いとはいえ、借金全体の返済に対して金利負担が発生しました。長期間にわたり返済する場合、金利負担が増えることが懸念材料でした。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もあります。

申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます

【みんなの銀行 Loan(ローン)】最短2分で借り入れ条件が提示

- 一次審査結果は申込後最短2分で借り入れ条件が提示される

- 金利が1.5~14.5%と安く、高額融資にも対応

みんなの銀行ローンは、一次審査に通過したあとに最短2分で「金利」「利用限度額」といった借り入れ条件を提示してもらえるカードローンです。

みんなの銀行の預金口座を所持している人なら年収を入力するだけで済むため、詳細な個人情報の入力が必要ありません。

銀行らしく1.5~14.5%の低金利に加えて最大1,000万円の融資にも対応しており、高額を低金利で借りたい方にピッタリです。

| 融資までの最短時間 | 最短当日 |

| 金利 | 1.5~14.5% |

| 無利息期間 | なし |

| 融資限度額 | 10〜1,000万円 |

| カードレス | 〇 |

みんなの銀行 Loan(ローン)利用者の口コミ

(独自アンケートの集計より)

50代男性/正社員

みんなの銀行のココが良かった!

入出金の際、キャッシュカードが不要で、入出金の操作は全てスマホとATMで完結できる点がメリットです。

みんなの銀行のココがイマイチだった・・・

手数料は他行と比べて特別安いわけではないところがデメリットです。みんなの銀行は出金や他行宛の振り込みが時間帯にかかわらず有料になります。

30代男性/正社員

みんなの銀行のココが良かった!

24時間365日お申込みが可能だということです。本当に急を要すことがあったので、こういう対応ができるのはやっぱりみんなの銀行 Loanだからです。

みんなの銀行のココがイマイチだった・・・

カードローンは約定返済ですので、毎月一定額のみを返済していくため、返済期間が長期化してしまう可能性あることです。

30代男性/正社員

みんなの銀行のココが良かった!

銀行系のカードローンであるにもかかわらず、最短即日で借り入れができるという点でかなり利便性があって助かりました。

みんなの銀行のココがイマイチだった・・・

審査が早い分、金利が高めに設定されているので、消費者金融とあまり変わらない点がよくないかなと思いつつ、審査もやや厳しい面がネックです。

【オリックス・クレジット ORIX MONEY】家族バレの心配が少ないカードローン

- アプリ型(カードレス)とカード発行型を選べる

- オリックスグループの優待も受けられる

オリックス・クレジットのORIX MONEY(オリックスマネー)は、スマホだけで申込から借り入れまでが完結するカードローンです。

カード発行型も選択できますが、アプリ型(カードレス)ならカードや利用明細が自宅に届かないので、「自宅バレは絶対に回避したい」と考えている方におすすめできます。

さらに、会員限定特典として「オリックスレンタカーの基本料金が優待価格になる」「個人向けカーリース新規成約でAmazonギフト券2,000円分プレゼント」などの優遇も受けられます。

| 融資までの最短時間 | 最短即日 |

| 金利 | 2.9~17.8% |

| 無利息期間 | 最大3ヶ月間 |

| 融資限度額 | 10〜800万円 |

| カードレス | 〇 |

オリックス・クレジット ORIX MONEY利用者の口コミ

(独自アンケートの集計より)

40代男性/正社員

ORIX MONEYのココが良かった!

大手サービスの安定感がありメンタル面で安心して利用できたこと、金利が相場と比べて高すぎず負担なく利用できたことです。

ORIX MONEYのココがイマイチだった・・・

申し込みにあたって細かい説明が結構あったため把握するのに時間がかかったこと、融資までのスピードも数時間で済まず待たされ感が強かったことです。

30代男性/正社員

ORIX MONEYのココが良かった!

土曜日に申し込みをし、土曜日なので結果は月曜日になると思っていましたが、日曜日には審査結果が届き早く借入ができたので助かりました。

ORIX MONEYのココがイマイチだった・・・

思っていたより金利が高かったので、返済では金利分が多くてなかなか返している感覚がなく不便に感じました。

30代男性/正社員

ORIX MONEYのココが良かった!

一時的にお金が必要な状況となってしまったので、その場をしのぐのに助かりました。返済後の勧誘もなかったのはよかったです。

ORIX MONEYのココがイマイチだった・・・

会社に確認の電話が入ったのは意外でした。一部の人にばれてしまって少し恥ずかしい思いをすることになりました。

【dスマホローン】ドコモユーザーなら金利優遇あり

- ドコモユーザーなら最大3.0%の金利優遇あり

- d払いとの連携も充実

dスマホローンは、2022年7月からスタートしました。

スマホで手続きが完結するタイプであり、携帯キャリアがドコモであれば最大3.0%の金利優遇もあります。

さらに、d払いアプリのホーム画面からdスマホローンの利用が可能で、d払い残高へ借入金を直接チャージも可能です。

| 融資までの最短時間 | 最短即日 |

| 金利 | 3.9〜17.9% |

| 無利息期間 | なし |

| 融資限度額 | 1~300万円 |

| カードレス | 〇 |

dスマホローン利用者の口コミ

(独自アンケートの集計より)

40代男性/正社員

dスマホローンのココが良かった!

サイトの構成がよく知りたい情報をすぐに見つけて手続きができたので時短につながったことが良く、融資を受けるまでに時間の面で苛立ちを感じることがありませんでした。

dスマホローンのココがイマイチだった・・・

ドコモのその他のサービスとポイントやキャンペーンの面でもっとお得に利用できると期待していたものの、それほどの連携感がなかったことです。

30代男性/正社員

dスマホローンのココが良かった!

スマホで完結するので、他の人にバレにくいことです。また、d払い残高にチャージすることができてポイントも貯まるので、その点は良かったです。

dスマホローンのココがイマイチだった・・・

金利が高いことです。大体の金利が年3.9%?年17.9%であり、他と比べると高いと思います。その点が後悔しています。

20代男性/学生

dスマホローンのココが良かった!

スマホの中で完結しているので家族や友人にに知られることがなかった点。また少額の3万円でも即日で借りることができてとても便利に感じた。

dスマホローンのココがイマイチだった・・・

借りるための審査が厳しくそこで多くの時間を使っていた。また無利息の期間がないのでそこは少し扱いづらいと感じた。

20代女性/正社員

dスマホローンのココが良かった!

私は普段からd払いをよく利用しているのですが、dスマホローンではdポイントを付与してもらうこともできるので、すぐに使えて便利でした。

dスマホローンのココがイマイチだった・・・

わたしはdocomoのスマートフォンを利用しているので、優遇金利になるかと思いましたが、私の条件ではならないらしく、残念でした。

30代男性/フリーター

dスマホローンのココが良かった!

dカードをあらかじめ保有している場合、審査が有利に働く傾向にあり、スムーズな入力ができたところが良かったです。

dスマホローンのココがイマイチだった・・・

審査結果が出る時間までやや時間がかかるから、安堵感を得るまで疲労感に苛まれてしまうところが残念でした。

【LINEポケットマネー】はじめての方は最大30日の利息キャッシュバック

- 初回契約日から最大30日間の利息キャッシュバック

- LINE Pay残高にチャージでの借り入れも可能

LINEポケットマネーは、はじめての方に限定で最大30日間の支払い利息キャッシュバックが受けられます。

申込・審査だけでなく、借入もいつもの「LINE」で完結でき、「LINE Pay残高にチャージ」「指定の銀行口座への入金」など借り入れ方法も複数から選ぶことも可能です。

返済も100円から可能で、手数料はかかりません。

| 融資までの最短時間 | 最短即日 ※最長1週間以上の時間がかかることもある |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 最大30日間 ※キャッシュバックによる形式 |

| 融資限度額 | 3万円~300万円 |

| カードレス | 〇 |

LINEポケットマネー利用者の口コミ

(独自アンケートの集計より)

30代男性/正社員

LINEポケットマネーのココが良かった!

給料日前に急な出費があり、お金に困っていました。LINEポケットマネーは審査が甘くてすぐに借りられると聞いて利用しました。WEB申込みから融資までに3時間ほどかかりましたが、それでも十分早かったと思います。返済方法も分割払いや一括払いなど選べるので助かりました。

LINEポケットマネーのココがイマイチだった・・・

勤務先に在籍確認の電話がありましたが、それがちょっと恥ずかしかったです。同僚に聞かれたらどうしようと思いました。また、利息が高めなので、借りすぎないように注意しなければなりません。

60代男性/無職

LINEポケットマネーのココが良かった!

定年退職後、年金だけでは暮らしにくくなりました。急な出費があったときに、LINEポケットマネーからお金を借りました。WEB申込みは簡単でしたが、審査にはかなり時間がかかりました。それでも、翌日には融資されたので良かったです。返済期限も自分のペースで決められるので安心でした。

LINEポケットマネーのココがイマイチだった・・・

LINEポケットマネーからお金を借りて後悔した点はありませんが、利息が高いので気をつけなければなりません。借りた金額が少なくても、長く借りていると利息が倍になることもあります。早く返せるように努力しなければならないと思います。

20代女性/正社員

LINEポケットマネーのココが良かった!

LINEのアプリのLINEウォレットから簡単に申し込みができるというのが手軽でよいと思いました。返済も簡単でした。

LINEポケットマネーのココがイマイチだった・・・

利率がほかの同様のサービスと比較すると、高いので、返済が大変だと思いました。気楽に借りられますが、返済で困りました。

40代男性/正社員

LINEポケットマネーのココが良かった!

職場への在籍確認の電話が無かったこと、手続きも簡単であり、90日間の利息がキャッシュバックがあったので、実質3ヶ月ほどは無利子で借りれた。

(※編集部注:現在の無利息期間は30日間です)

LINEポケットマネーのココがイマイチだった・・・

不便に感じたことは、5万円の金額以上でないと、直に銀行振込が出来ず、LINE経由の振り込みになり少し不便だった。

20代女性/フリーター

LINEポケットマネーのココが良かった!

普段から使っているLINEというとから気軽だったし、思っていたよりはお金を貸してもらえるまでがスピーディで良かったです。

LINEポケットマネーのココがイマイチだった・・・

審査がすぐに終わって現金を手にできるまでに1時間以内というところもあるので、すぐにお金が必要な時には困るかなと思いました。

【セブン銀行カードローン】最短翌日で融資が可能な銀行カードローン

- 銀行カードローンでありながら、最短翌日のスピード融資が可能

- 原則として会社に在籍確認の電話連絡がこないと明記されている

セブン銀行カードローンは「最短翌日で借り入れできる」という情報が公式サイトに記載された銀行カードローンです。

銀行カードローンは即日融資に対応していない商品がほとんどで、実際に融資を受けられるまでに数日~1週間以上の時間がかかることも珍しくありません。そのなかにあって、セブン銀行カードローンなら最短翌日で借り入れが可能というのは大きなメリットでしょう。

また、セブン銀行カードローンは「勤務先への電話を原則として行わない」ことが明記されているという特徴もあります。

Q.ローンサービスの審査にあたって、登録の電話や勤務先に電話連絡はありますか。

セブン銀行|ローンサービス(カードローン)

A.原則としてご連絡することはありませんが、場合によってはご連絡することがあります。

大手消費者金融では原則として職場への電話連絡なしとする会社は多いですが、銀行カードローンで明言しているケースは少ないです。セブン銀行カードローンなら、銀行ならではの低金利と会社への電話連絡なしを両立させられます。

| 融資までの最短時間 | 最短翌日~3営業日程度 |

| 金利(実質年率) | 年12.0%~15.0% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~300万円 |

| カードレス | 〇 |

【PayPay銀行カードローン】初回借入日から30日間の無利息期間あり

- スマホから24時間いつでも申し込み可能

- 銀行カードローンながら無利息期間のサービスがある

PayPay銀行のカードローンは、スマホから24時間いつでも申し込めるカードローンです。

申し込み、本人確認書類のアップロード、審査結果の通知、借入まで一度も店舗や自動契約機まで行かなくてもお金を借りられます。

また、セブン銀行カードローンに限定ではありますが、ATM手数料が0円で借入できます。

また、銀行カードローンとしては珍しく、無利息期間のサービスまで提供しています。初回に限定ではありますが、無利息期間中に完済できれば利息負担をかけずに借入することも可能です。

無利息期間が適用されれば、年利14.5%前後と低金利な他社の銀行カードローンと比べても返済総額を安く抑えられます。

| 融資までの最短時間 | 最短翌日 |

| 金利(実質年率) | 年1.59%~18.0% |

| 無利息期間 | 初回借入日から30日間 |

| 融資限度額 | 年1.59%~18.0% |

| カードレス | 〇 |

【三菱UFJ銀行カードローン「バンクイック」】メガバンクの三菱UFJ銀行が提供する安心のローン

- メガバンクの一角である「三菱UFJ銀行」が提供するカードローン

- セブン銀行ATM、ローソン銀行ATM、E.netのATMを手数料無料で利用できる

三菱UFJ銀行カードローン「バンクイック」は、メガバンクの一角である三菱UFJ銀行が提供するカードローンです。

はじめてのカードローン利用は何かと不安なものですが、誰でも知っている三菱UFJ銀行なら安心して申し込めるでしょう。

またバンクイックは専用のアプリの性能が秀逸な点もメリットです。

アプリのホーム画面から利用可能額や次回の返済日といった大切な情報にすぐアクセスすることが可能です。

また、大手の銀行らしくコンビニATMの利用手数料が無料です。ATMを利用しても手数料が発生しないので、無駄なコストをかけずに気軽にコンビニのATMを利用できます。

以下のとおり、主要なコンビニATMならどれでも手数料無料で利用できます。

- セブン銀行ATM

- ローソン銀行ATM

- E.net

もちろん三菱UFJ銀行ATMも手数料がかからないため、自分の都合に合わせて現金を引き出す場所を選択できるでしょう。

| 融資までの最短時間 | 申込から最短即日 |

| 金利(実質年率) | 年1.8%~14.6% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~500万円 |

| カードレス | × |

【りそな銀行カードローン】上限金利が13.5%と低金利なカードローン

- 金利設定が年1.99%~13.5%と競合より低い

- 条件を達成すると「りそなクラブポイント」が貯まる

りそな銀行カードローンは、金利設定が1.99~13.5%と低い設定になっていることが特徴のカードローンです。

りそな銀行の住宅ローンを利用中の人が同一口座でカードローンに申し込めば更に▲年0.5%の金利優遇が受けられるため、ほかの銀行カードローンよりも利息負担を抑えながら完済を目指せます。

また、りそなカードローンでは月中利用平均残高10万円以上でりそなクラブポイントが貯まる特典もあります。

貯まったポイントはnanacoポイント、WAONポイント、楽天ポイント等に交換したり、キャッシュバックを受けたりすることも可能です、

| 融資までの最短時間 | 1週間程度 |

| 金利(実質年率) | 1.99%~13.5% ※住宅ローン利用で金利年0.5%引き下げ |

| 無利息期間 | なし |

| 融資限度額 | 10万円~800万円 |

| カードレス | × |

【横浜銀行カードローン】おまとめ目的で借入も可能な低金利カードローン

- リボ払いや他社のローンをまとめることもできる

- 横浜銀行口座がなくても24時間いつでもWEBで申し込みが可能

横浜銀行カードローンは、「おまとめ」を目的に借りることができるカードローンです。

すでに何社からも消費者金融で借りていて返済に苦労しているという人は、横浜銀行カードローンのみに借入先を絞ることで多重債務の状態から解消されるでしょう。

また、横浜銀行口座がない状態からでも24時間いつでも申し込みができるメリットもあります。

審査結果は最短即日でわかるので、「審査結果だけでもすぐに知りたい」というくらい急いでいる人にもおすすめできます。さらに一部を除いてコンビニや駅のATMを何回利用しても手数料がかからない点もメリットです。

| 融資までの最短時間 | 最短当日 |

| 金利(実質年率) | 年1.5%~14.6%(変動金利) |

| 無利息期間 | なし |

| お借入限度額 | 10万円~1,000万円(10万円単位) |

| カードレス | × |

【静岡銀行カードローン「セレカ」】地方銀行でありながら全国からの申し込みに対応

- 全国からの申し込みに対応している

- はじめて利用で最大45日間分の利息キャッシュバック

静岡銀行のカードローン「セレカ」は、全国からWEB完結で申し込むことができるカードローンです。

地方銀行は「営業地域内に居住または働いていること」という申し込み条件がついたカードローンが少なくありませんが、セレカではインターネット支店を開設することで全国から申し込みが可能です。

また銀行カードローンでは珍しく、新規契約日から最大45日間分の借り入れ利息キャッシュバックのサービスが付与しています。

| 融資までの最短時間 | 最短翌営業日以降 |

| 金利(実質年率) | 年1.5%~14.5% |

| 無利息期間 | 新規契約日から最大45日間 |

| 融資限度額 | 10万円以上1,000万円以内 |

| カードレス | × |

【イオン銀行カードローン】複数のコンビニATMを手数料無料で利用できる

- ローソン銀行ATM等を手数料無料で利用できる

- 返済の選択肢が豊富

イオン銀行のカードローンは、ローソン銀行ATMやE.netを利用する際に手数料無料で利用することができます。

もちろんイオン銀行ATMも無料で利用できるため、無料で使えるATM探しに困ることはないでしょう。

また、イオン銀行カードローンでは返済の選択肢が豊富という点も特徴です。

「ATM返済」「他行金融機関口座引落し」「イオン銀行口座引落し」という3つの選択肢があるため、自身のライフスタイルにぴったりな方法から選択できます。

審査は年中無休で行っており、審査を完了してから5日程度でカードを受け取ることができます。

また、イオン銀行普通預金口座を持っていれば初回のみ口座振り込みでの融資も受けられます。初めて借入する人でカード発行まで待てない場合は振込融資を選択しましょう。

| 融資までの最短時間 | 数日 |

| 金利(実質年率) | 年3.8%~13.8% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~800万円 |

| カードレス | × |

【ソニー銀行カードローン】ソニー銀行に口座がなくても初回振込サービスを利用できる

- 初回振込サービスによってカードが届かなくても借りられる

- 金利は年2.50~13.8%と低水準

ソニー銀行のカードローンは、同銀行に口座がなくても「初回振込サービス」を利用できるカードローンです。

カードローンの仮審査の結果を確認したあとの本審査の際に初回振込サービスを選択することで、本審査完了後に指定した口座に振込が行われます。

また、金利は年2.5%~13.8%。メガバンク系列のカードローンの上限金利が14.0%を超えていることが多いことを考えるとかなりの低金利な設定といえます。

借入限度額も10万円~800万円と幅広い範囲内から選択できます。

| 融資までの最短時間 | 数日程度 |

| 金利(実質年率) | 年2.5%~13.8% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~800万円 |

| カードレス | × |

【東京スター銀行カードローン(スターカードローンα)】返済用口座が残高不足でも自動的に融資を行う機能がある

- 返済口座の残高が不足しても自動融資を受けられる

- 初回契約から30日間の無利息サービスがある

東京スター銀行のカードローン 「スターカードローンα」は、返済用口座が残高不足でも自動融資をしてくれるカードローンです。

公共料金の引落しやデビットカードの支払い、ATM出金の際に残高不足で困ってしまうことがなくなるため、支払い遅れを発生させたくない人には強い味方になるでしょう。

もちろん、希望しない場合は「自動融資なし」を選択することもできます。

また、銀行カードローンとしては珍しく無利息期間のサービスもあります。初回契約日から30日間で完済すれば、期間中に何回借りても利息を負担せずに借入できます。

| 融資までの最短時間 | 契約後最短即日 |

| 金利(実質年率) | 年1.5%~14.6% |

| 無利息期間 | ご契約日から30日間 |

| 融資限度額 | 10万~1,000万円 |

| カードレス | 〇 |

【JCB CARD LOAN「FAITH」】返済方法によっては銀行カードローンより低金利で借りられる

- 返済方法次第で年5.0%の低金利での借入も可能

- 審査は最短即日でスピーディに手続きできる

JCBといえば、世界で通用するクレジットカードの国際ブランドを思い浮かべる人も多いのではないでしょうか。

実は、クレジットカード以外にカードローンも提供しています。

「JCB CARD LOAN FAITH」は金利の低さが最大の特徴です。キャッシングリボ払いなら「年4.40%~12.5%」、「キャッシング1回払い」は利用可能枠が最大5万円と少額ながら年利5.0%で借入が可能です。

また、審査は最短即日で可能と非常にスピーディです。申込後3営業日くらいで融資まで進むことができるので、「即日で借りなくても良いけど、早めにお金がほしい」という人におすすめできます。

| 融資までの最短時間 | 申込後3営業日 |

| 金利(実質年率) | 年4.4%~12.5% |

| 無利息期間 | なし |

| 融資限度額 | 500万円 |

| カードレス | × |

【みずほ銀行カードローン】メガバンクのなかでも「2.0%~14.0%」と金利設定が低め

- 金利は上限14.0%とほかのメガバンクより低め

- みずほの住宅ローン契約中なら更に金利ダウンの特典あり

みずほ銀行はメガバンクの一角であり、大手が提供するという安心感があるカードローンです。

同じメガバンクの上限金利が「三井住友銀行カードローン」で14.5%、「三菱UFJ銀行カードローン」は14.6%のところ、みずほ銀行は14.0と低い設定になっています。

さらに、みずほ銀行で住宅ローンを契約中であれば金利が「年1.5%~13.5%」まで低くなるため、返済総額を大きく引き下げることができるでしょう。

みずほ銀行で住宅ローンを借りている人ならカードローンもみずほにすればお得です。

借入・返済についてもE.netの利用で手数料がかからないため、利息以外のコストをかけることなく取引ができます。

| 融資までの最短時間 | 翌営業日以降 ※みずほ銀行口座のキャッシュカードがある場合 |

| 金利(実質年率) | 2.0%~14.0%住宅ローンをご契約中のお客さま限定金利年1.5%~13.5% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~800万円 |

| カードレス | × |

【オリックス・クレジット VIPローンカード】最短即日融資も可能なカードローン

- 審査は最短60分かつ最短即日融資に対応

- 全国約173,000台のATMを利用して借入・返済ができる

オリックス・クレジットのVIPローンカードは、最短即日で借入が可能なカードローンです。

審査が最短60分で完了し、かつ最短即日融資に対応というのは、融資スピードが速いことで知られる大手消費者金融にも近い数字になっています。

申し込みから契約までを来店せずにインターネットで手続きできることもあり、来店する時間がないほど忙しい人でも借りやすくなっています。契約にあたって、郵送物や申込書の記入も不要です。

また、全国約173,000台のATMを利用できる点もメリットです。全国のどこにいても、借入も返済もATMで気軽に進められます。

| 融資までの最短時間 | 最短即日 |

| 金利(実質年率) | 年1.7%~17.8% |

| 無利息期間 | なし |

| 融資限度額 | 10万円〜800万円 |

| カードレス | 〇 |

【au PAY スマートローン】スマホがauではない人でも申し込める

- スマホがauでなくても申し込みが可能

- au IDを持っていると少ない入力項目でスマートな手続きが可能

au PAYスマートローンは名前からするとauユーザー向けと感じるかもしれませんが、スマホがauでない人でも申し込みができます。

ただ、au IDを持っていればお客様情報が自動で反映されるメリットがあり、auユーザーならスムーズに手続きが完了します。

金利が実質年率で2.9%~18.0%と大手消費者金融くらいの水準で審査は最短30分で完了するなど、後述するauじぶん銀行カードローンと違って大手消費者金融のような使い勝手のローンといえます。

また、現金を引き出すだけなく、auPAYやauプリペイドカードの残高にチャージできる点も特徴です。

au PAYにチャージした分で買い物をすればPontaポイントも貯まるため、現金よりもお得でしょう。

| 融資までの最短時間 | 最短即日 |

| 金利(実質年率) | 年2.9%~18.0% |

| 無利息期間 | なし |

| 融資限度額 | 1万円 〜 100万円 |

| カードレス | 〇 |

【auじぶん銀行カードローン】条件次第で一気に低金利になるカードローン

- auじぶん銀行カードローンの利用目的が「借り換え」なら年0.98%~12.5%の低金利になる

- 定額自動入金サービスに対応

auじぶん銀行カードローンは金利設定が年1.48%~17.5%と他のネット銀行やメガバンクと比べると割高に感じる水準です。

ただ、au IDを持っていればそれだけで年1.38%~17.4%と年0.1%の優遇が受けられ、さらにauじぶん銀行カードローンの利用目的が「借り換え」なら、「年0.98%~12.5%」と一気に金利設定が引き下げられます。

利用目的が借り換えのauユーザーなら他社よりもお得なカードローンに早変わりです。

auじぶん銀行カードローンでは「定額自動入金サービス」に対応しており、利用者本人名義の他行口座から毎月一定額をauじぶん銀行の普通預金口座に入金することもできます。

| 融資までの最短時間 | 最短当日 |

| 金利(実質年率) | ・通常 1.48%~17.5% ・カードローンau限定割 誰でもコース:1.38%~17.4%(年率) ・カードローンau限定割 借り換えコース:0.98%~12.5%(年率 |

| 無利息期間 | なし |

| 融資限度額 | 10万円~800万円 |

| カードレス | × |

【SBI新生銀行カードローン】「パワーダイレクト」から申し込めば24時間365日いつでも借入・返済が可能

- インターネットバンキングからの申し込みで24時間いつでも借入・返済ができる

- 「Tポイントをもらおう!プログラム」というサービスでTポイントを受け取れる

SBI新生銀行カードローンは、インターネットバンキングの「パワーダイレクト」からの申し込みであれば24時間365日いつでも借入・返済が可能なカードローンです。

契約後はいつでも総合口座であるパワーフレックスへの振り込みで借入が可能なほか、返済も専用会員ページから都合の良いタイミングで行えます。

また、「Tポイントをもらおう!プログラム」というサービスを提供しており、事前にエントリーすることで「初めての契約で1,000ポイント」「収入証明書提出とお借り入れで1,000ポイント」を受け取ることが可能です。

加えて、2024年1月31日までの期間限定キャンペーンとして、30日間利息0円のサービスもあります。

キャンペーン期間中に契約した日から翌月末までに借りれば、初回の借入から30日間は無利息で利用できます。

| 融資までの最短時間 | 最短当日の振込も可能 |

| 金利(実質年率) | 年4.5%~14.8% |

| 無利息期間 | キャンペーン期間中に契約した日から翌月末までに借り入れすると、以降のお借り入れ額も含め、初回のお借り入れの翌日から30日間無利息 ※キャンペーン期間:2023年8月28日(月)~ 2024年1月31日(水) |

| 融資限度額 | 1万円~500万円 |

| カードレス | × |

【住信SBIネット銀行カードローン】ローンカードを使わずにスマホアプリで借入ができる

- 住信SBIネット銀行カードの普通預金口座がなくてもカードローンと同時申込が可能

- 住信SBIネット銀行のキャッシュカードにカードローン機能が付帯

住信SBIネット銀行カードローンは、24時間365日いつでもWEBで手続き可能なカードローンです。

同銀行の普通預金口座がなかったとしても、カードローンと同時申込に対応しています。

また契約終了後は住信SBIネット銀行のキャッシュカードにカードローン機能が付帯する点もメリットです。

「キャッシュカードとローンカードの2枚になって財布が厚くなるのは嫌……」と心配する人もいるかもしれませんが、住信SBIネット銀行ならその心配も無用でしょう。

さらに、新規契約者を対象に最大36,500円をプレゼントしている点も魅力です。

両方をクリアすることで、最大36,500円の大きなキャッシュバックを受けることができます。

| 融資までの最短時間 | 数日 |

| 金利(実質年率) | 年1.89%~14.79% |

| 無利息期間 | なし |

| 融資限度額 | 10万円~1,000万円 |

| カードレス | 〇 |

【千葉銀行 ちばぎんカードローン】契約と同時に入金可能なサービスやWEB完結にも対応

- 契約後は全国の提携金融機関や提携コンビニ等のATMを利用できる

- 公式サイトの10秒簡易診断を利用すれば融資可能かを簡易的に調べられる

千葉銀行の「ちばぎんカードローン」は来店不要のWEB完結に対応していたり、契約と同時に入金が可能な「カードローン入金サービス」を利用できたりといったメリットがあるカードローンです。

千葉銀行カードローンと契約すると千葉銀行だけでなく、全国の提携金融機関や提携コンビニ等のATMを利用して、いつでも借入することが可能です。

返済も毎月2,000円からの自動返済が可能であり、返済忘れを防ぎつつ無理のない範囲で支払うことができます。

審査が通るか不安であれば「10秒クイック診断」を利用してみることもできます。

4つの項目を入力するだけで借り入れ可能かを簡易的に診断してくれます。

ただし、居住地域などに制限があるデメリットがあることも知っておきましょう。

原則として「千葉県」「東京都」「茨城県」「埼玉県」「神奈川県のうち横浜市・川崎市」に住んでいる人でないと借りることができません。

| 融資までの最短時間 | 最短翌営業日以降 |

| 金利(実質年率) | 1.4%~14.8% |

| 無利息期間 | なし |

| 融資限度額 | 10万円以上800万円以内 |

| カードレス | × |

【ダイレクトワン】スルガ銀行グループに属する消費者金融が提供するカードローン

- 初めての人なら55日間利息0円」のサービスが利用できる

- 借入は月1万円、返済は月4,000円と少額利用に対応

ダイレクトワンは、スルガ銀行グループに属する消費者金融です。

最大の特徴は無利息期間の長さであり、初めての人なら最長55日間の無利息期間を利用できます。

アイフルやアコムといった大手消費者金融でも30日であることを考えると、非常に長い期間の無利息期間であるといえます。

少額での利用にも向いており、借り入れは最小1万円、返済は最小4,000円から利用できます。

無理なくコツコツとカードローンを利用したい方にピッタリでしょう。

| 融資までの最短時間 | 最短当日※店頭窓口申込の場合 |

| 金利(実質年率) | 年4.9~18.0% |

| 無利息期間 | 初回借入の翌日から55日間 |

| 融資限度額 | 1万円~300万円 |

| カードレス | × |

【フタバ】30日間の無利息期間を利用できる

- 条件を満たせば契約日の翌日から30日間の利息が0円になる

- カードローンに不安を感じる女性でも利用しやすい接客を実施

フタバは中小消費者金融でありながら、30日間の無利息期間を利用できます。

対象は「フタバをはじめて利用する人」であり、条件を満たせば契約日の翌日から30日間利息が0円になります。

また、レディースキャッシングを提供している点も特徴です。

女性が安心して利用できる接客にこだわっていることから、カードローンの利用に不安を感じている女性の人でも安心して利用できるでしょう。

| 融資までの最短時間 | 最短即日 (平日16時までの審査完了で即日振込が可能) |

| 金利(実質年率) | ・1~10万円未満 14.959%~19.945% ・10~50万円 14.959%~17.950% |

| 無利息期間 | はじめてのお客様なら契約日の翌日から30日間 |

| 融資限度額 | 1万円~50万円 |

| カードレス | × |

【ライフティ】申込みから融資までWebで完結

- 最小1,000円からの少額融資に対応

- 最長35日間の無利息期間サービスがある

ライフティは申し込みから融資までWebで完結することができ、利用開始までがスピーディに進められるカードローンです。

インターネットからの申し込みなら24時間いつでも受け付けてくれるので、昼間は時間がない多忙な人でも申し込みやすいです。融資額も1,000円からと少額であり、「飲み会代が少しだけ足りない」といったシチュエーションでも利用しやすいでしょう。

はじめての利用なら35日間の無利息期間も利用でき、利息負担を全くなしで完済を目指せます。

| 融資までの最短時間 | はじめてなら35日間 |

| 金利(実質年率) | 年8.0%~20.0% |

| 無利息期間 | はじめてなら35日間 |

| 融資限度額 | 1,000円~50万円 |

| カードレス | × |

【ベルーナノーティス】何度でも利用できる無利息期間のサービスが優秀

- 再利用できる最長14日間の無利息期間が特徴的

- 配偶者貸付の制度によって専業主婦でも借りられる可能性がある

ベルーナノーティスは、東証プライム市場に上場しているベルーナグループのカードローンです。

大きな特徴は他社にはない独特な無利息期間のサービスで、14日間と短いながらも条件をみたせば再度の利用ができます。

初めての借入はもちろん、完済後に前回無利息キャッシング適用の借入日から3ヶ月経過していれば、再度の借入でも14日間の無利息が適用されます。

またベルーナノーティスでは専業主婦でも融資を受けられる可能性があります。

消費者金融では珍しく「配偶者貸付」の制度を導入しており、配偶者の年収と合算した額の3分の1まで融資を受けることが可能です。

| 融資までの最短時間 | 最短24時間以内 |

| 金利(実質年率) | 年4.5~18.0% |

| 無利息期間 | お借入日の翌日より14日間 ・はじめてのお借入 ・完済後、前回無利息キャッシング適用のお借入日から3ヵ月経過した再度のお借入 |

| 融資限度額 | 1万円~300万円 |

| カードレス | × |

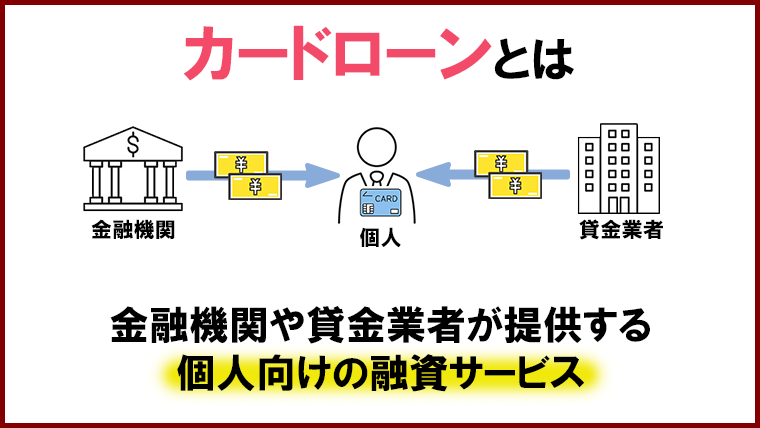

カードローンは個人向けの金融商品のこと

カードローンは、銀行や消費者金融のような金融機関・貸金業者が提供している、個人向けの融資サービスのことです。

一度審査を通過してしまえば、コンビニのATMや銀行で現金を引き出したり、24時間いつでも指定口座に振り込んでもらえたりします。

似たような商品に銀行の「フリーローン」もありますが、こちらは一度借り入れすればあとは返済するだけの商品です。

計画的に借入残高が減っていくので借りすぎの心配は少ないものの、追加で融資を受ける際はまた申し込みと審査が必要です。

使い道は自由だが事業性資金に使えない場合も

カードローンは、住宅ローンやマイカーローンのような「目的別ローン」と違い、基本的に利用使途は自由です。

ふだんの生活費はもちろん、遊興費やローンの支払いまで、さまざまなシーンで利用できます。

ただ、自由とはいっても本当に何でも好きに利用できるわけではありません。

たとえば「事業性資金」。多くのカードローンで事業性資金としての利用を禁止しており、事業性資金を借りたい場合は「ビジネスローン」が選択肢になります。

また、利用目的を問われた際に「ギャンブル」「投資・投機」などと回答すると「回収できる保証がない」として、審査結果に悪影響が出ることもあるようです。

カードローンとクレジットカードのキャッシングの主な2つの違い

カードローンと似たサービスに「クレジットカードのキャッシング」もあります。両方とも「現金を直接借りる」という点は共通しています。

両者の違いは、カードローンは「お金を借りる専用のサービス」「クレジットカードのキャッシングはクレジットカード機能の1つ」という点です。

そのほかにも、両者では以下の2点で違いがあります。

・金利

・融資限度額

「金利」はクレジットカードのキャッシングのほうが高め

金利について、総合的にみるとクレジットカードのキャッシングのほうが高くつく傾向にあります。

銀行カードローン、消費者金融系カードローン、クレジットカードのキャッシングの金利を比較すると概ね以下のとおりです。

| 金融機関 | 代表的な金利(実質年率) |

|---|---|

| 銀行カードローン | 2.0~14.5%程度 |

| 消費者金融カードローン | 3.0~18.0%程度 |

| クレジットカードのキャッシング | 15.0~18.0%程度 |

上限金利に関しては、消費者金融カードローンと変わりません。ただ、銀行系には上限金利からして負けており、下限の金利についてもカードローンの方が安くなっています。

下限金利の違いは後述する融資限度額の少なさによるものです。金利は融資額が大きいほど安く設定できるので、少額の融資がメインのキャッシングの場合は最低の金利でも15.0%程度が一般的です。

「融資限度額」はカードローンのほうが高め

銀行でも消費者金融でも、カードローンなら一般的に500万円以上の融資限度額があります。

一方のクレジットカードのキャッシングの場合、カード会社にもよりますが、100万円程度が上限です。

| 金融機関 | 代表的な融資限度額 |

|---|---|

| 銀行カードローン | 800~1,000万円程度 |

| 消費者金融カードローン | 500~800万円程度 |

| クレジットカードのキャッシング | 15~100万円程度 |

カードローンを利用した履歴は「信用情報」として記録される

カードローンに申し込んだり、借りたり、返済したりした結果は、「JICC」「CIC」といった信用情報機関に信用情報として記録されます。

信用情報はカードローンをはじめとしたローンやクレジットカードの申し込みや利用などの履歴をまとめた情報のことです。

カードローンはもとより、クレジットカードや携帯電話・スマホの審査でも信用情報が照会されることになります。

もちろん「一定期間以上の返済遅れ」「審査落ち」などの利用者にとってマイナスな情報も記録されるため、注意が必要です。

今後のローン契約に悪影響を与えないためにも、「借りたお金は計画的に返済する」ということを基本に、信用情報に傷が付かないような利用をすることが大切です。

もし信用情報に傷がつくと、将来の住宅ローンやマイカーローンの審査を通過できずにライフプランに狂いが出る可能性もあります。

カードローンを借り入れ中でも住宅ローンは組める

インターネット上でカードローンの口コミをみていると「カードローンを借りると住宅ローンの審査に落ちる」という意見を見かけることがあります。

ただ、カードローンを利用しているからといって、必ずしも住宅ローンの審査に落ちるとは限りません。

カードローンを利用していることが原因で住宅ローンの審査に悪影響が出るとしたら、「延滞や滞納をしたことがある」「複数からカードローンを借りている」「多額の借金をしている」といったケースでしょう。

カードローンが悪いわけではありませんが、カードローンの使い方が良くないと審査に悪影響を与えることもあるかもしれません。

また、解約せずにそのまま契約を続けているカードローンがあると審査に悪影響を与える可能性もあります。

これは、住宅ローンの審査の際はカードローンの限度額も含めて返済できるかを審査するためです。

カードローンの契約を残していたばかりに、住宅ローンの融資額が少なくなってしまうことは考えられます。

住宅ローンに申し込む可能性があれば、使っていないカードローン等の金融商品は全て解約することをおすすめします。

カードローンの審査で見られる大きな3つの項目

カードローンの審査基準について、詳細な部分は非公開なので分かりません。ただ、審査される項目については一部で分かっていることもあります。

審査でチェックされるのは、主に以下の3つのポイントです。

・返済能力

・信用

・他社借入額

【返済能力】融資額を確実に返済してくれるのか

カードローンを提供する銀行・貸金業者からすれば、貸したお金に利息を加えて返済されないと商売になりません。

よって、「融資額を確実に返済してくれるのか」の判断材料として、返済能力はまず間違いなくチェックされます。

ただ、勘違いしてはいけないのは、「高年収=借りやすい」というわけではない、ということです。

・年収

・勤続年数

・勤務形態(正社員かパートか)

・勤務する企業の規模

・持ち家家、賃貸か

上記のような項目が「スコアリング審査」で判定され、総合的に融資の可否が判断されます。

【信用】申込者が信用できるかどうか

返済能力が高くても、何度も返済を遅らせている人は、貸す立場からすれば信用して貸すことができません。

申し込んできた人物が信用できる人物かどうか、「信用情報」にアクセスして確認されます。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

引用元:信用情報とは|CIC

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

信用情報の照会業務は貸金業法にも定められた義務であり、利用者の側で「見ないでほしい」とお願いすることはできません。

もし過去に「60日以上または3ヶ月以上の延滞」を起こした記録が残っていたり、債務整理(自己破産など)をしたりした記録があれば、審査では圧倒的に不利になります。

【他社借入額】総量規制範囲内の「年収の3分の1」以内か

消費者金融では総量規制という決まりがあり、年収の3分の1を超えての融資はできません。

「3分の1」は借りている貸金業者の合計で判断されるので、すでに年収の3分の1ギリギリまで借りている人は、新しく借り入れすることができません。

ちなみに銀行は総量規制対象外ですが、最近は独自の規制として総量規制と同じような決まりを導入していることもあります。

「銀行ならいくらでも借りられる」というわけではないので注意しましょう、

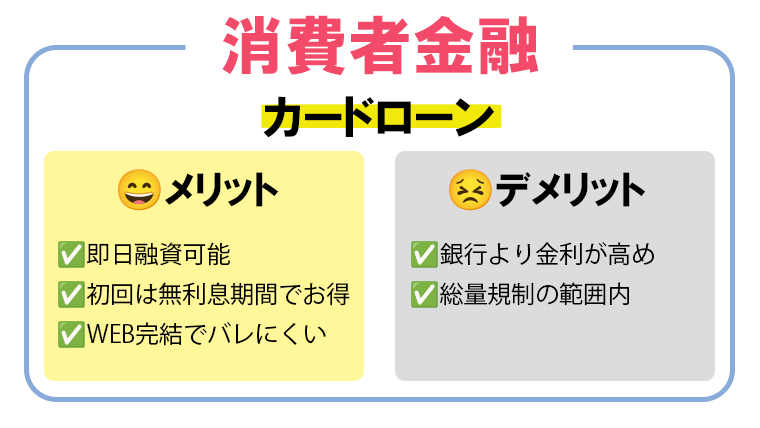

消費者金融カードローンを銀行カードローンと比較した場合のメリット・デメリット

カードローンの発行元の1つである「消費者金融」のメリット・デメリットを紹介します。

消費者金融カードローンの大きな3つのメリット

消費者金融系カードローンのメリットは以下の通りです。

・最短即日融資ができる

・初回なら無利息期間でお得に借りられる

・家族バレしない仕組みが整っている

最短即日融資が可能で「最短15分融資」の先も登場している

消費者金融カードローンのメリットの1つは、最短即日の融資に対応していることです。

銀行カードローンは「警察庁のデータベースに申込者の情報を照会する」という義務があるのでほぼ即日融資はできません。

(1)警察庁の暴力団情報データベースへの接続は、預金保険機構を介して実施する。

引用元:反社会的勢力との関係遮断に向けた対応について|一般社団法人全国銀行協会

(2)対象取引は、新規の個人向け融資等とする。

(3)対象者は、個人の融資申込者等とする。

消費者金融にはこの決まりはありません。

申し込みから融資までのスピードは消費者金融ごとに異なりますが、最近ではWEB申し込み限定で「最短15分融資」を実現しているカードローンもあります。

「少しでも早くお金が欲しい」

「今日中に先方に支払いたい」

このように考えている方なら、消費者金融が選択肢になるでしょう。

初回なら無利息期間でお得に借りられる

消費者金融ならではのメリットとして、「無利息期間」の存在があります。無利息期間中の借り入れでは、その期間に完済すれば何度借り入れしても利息が発生しません。

「初めてその消費者金融を利用する」という条件があるので利用できるのは1回だけですが、条件に当てはまるなら圧倒的にお得です。

一方の銀行でも、PayPay銀行カードローンなど一部では導入されていますが、まだまだ少数派です。無利息期間の仕組みを利用したいなら、消費者金融が良いでしょう。

家族バレしない仕組みが整っている

消費者金融のカードローンでは、郵便物や利用明細が自宅に届かないWEB完結の仕組みが整備されています。

銀行の口座がなくてもATMだけで返済が完了するので、通帳に借り入れ・返済の記録が残ることもありません。

家族にカードローンを利用していることを知られたくないという方の場合、WEB完結の仕組みが整備されたカードローンがおすすめです。

絶対に家族バレしたくない方は、返済を遅らせることはNGです。

消費者金融カードローンの大きな2つのデメリット

消費者金融カードローンのデメリットは以下の通りです。

・銀行よりも金利は高め

・総量規制を守った借り入れしかできない

上限金利が「18.0%」の先が多く銀行カードローンよりも金利は高め

何度か紹介しているとおり、消費者金融の金利は銀行よりも高めです。

これらのメリットと銀行との金利差を比較し、どちらにするか決めると良いでしょう。

総量規制を守った借り入れしかできない

消費者金融は貸金業者の一種であり、「貸金業法」を守った運営をする必要があります。よって、原則として年収の3分の1を超えた借り入れができません。

ただ、複数の借り入れを1つにまとめる「おまとめローン」に関しては総量規制の対象外なので、ご自身の状況次第では総量規制を超えた金額の融資を受けることも可能です。

とはいえ通常のカードローンで同じことはできないので、何社も借り入れする前に計画的な返済に踏み切りましょう。

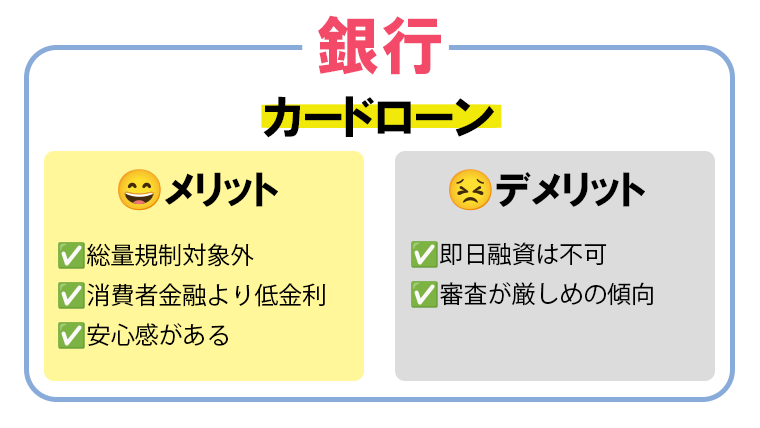

銀行カードローンを消費者金融カードローンと比較した場合のメリット・デメリット

銀行カードローンは消費者金融と並び、カードローンを選ぶ際の重要な選択肢です。

消費者金融にはないメリット・デメリットがあるので、それぞれの特徴を把握しておきましょう。

銀行カードローンの大きな3つのメリット

銀行系カードローンのメリットは、以下のとおりです。

・総量規制の対象外である

・消費者金融よりも低金利で借りられる

・ブランドによる安心感がある

総量規制の対象外で法律上は「年収の3分の1」の縛りがない

消費者金融では貸金業法に定められた「総量規制」という守るべき決まりがあり、利用者の年収3分の1を超えて融資ができません。

一方、銀行は貸金業法ではなく「銀行法」の対象であるため、総量規制は該当しません。

よって、理論上は総量規制を超えた融資も可能です。年収の3分の1を超えた高額な融資を受けたいなら、銀行カードローンが選択肢になるでしょう。

消費者金融よりも低金利で借りられる

消費者金融と比べると、全体的に銀行の方が低金利な設定になっているのが一般的です。

| 金融機関 | 代表的な適用金利(実質年率) |

|---|---|

| 消費者金融カードローン | 3.0~18.0%程度 |

| 銀行カードローン | 2.0~14.5%程度 |

1年で数%の違いですが、金額と返済年数によっては数万円以上の大きな差になることも少なくありません。

返済総額を安く抑えるなら、消費者金融より銀行がおすすめです。

ただし、多くの銀行では消費者金融の「無利息期間」サービスがないので、初回の短期借り入れに関しては消費者金融の方が安く済むことがあります。

知名度が高くブランドによる安心感がある

こちらは個人の捉え方次第ですが、銀行はメガバンクを初め、有名な地銀やネット証券など、誰でも名前を聞いたことがある有名どころが揃っています。

一方、最近は消費者金融もCMなどを通じて認知されてきたものの、「サラ金」と呼ばれた時代のイメージを持っている方もいるかもしれません。

利用していて少しでも不安を感じたくない、という方であれば、メガバンクなど有名な銀行が提供するカードローンを選択するのも良いでしょう。

銀行カードローンの大きな2つのデメリット

一方、銀行系カードローンには以下のようなデメリットもあります。

・即日で借りることはできない

・審査は厳しく慎重に行われる

警察庁のデータベース照会が必要なためほぼ即日で借りることがほぼできない

銀行カードローンは、ほとんど即日で借り入れすることがほぼできません。審査が厳格化しているのに加え、申込者の情報を警察庁のデータベースにアクセスして確認する必要があるためです。

低金利が嬉しい銀行カードローンですが、「今すぐにお金を借りたい」と考えている人には向いていないので注意が必要です。

低金利である分、審査は厳しく慎重に行われる

銀行カードローンは、一般的に消費者金融よりも審査が厳しいといわれています。

理由の1つが「低金利」ですね。金利が高ければ、万が一返済できない人が出ても、多めに受け取った利息で充当できますが、低金利の場合はそれができません。

絶対に貸し倒れを発生させられない関係で、審査が慎重に行われると考えて良いでしょう。

即日で融資できないのはもちろん、銀行によっては審査の結果が出るまでに1週間前後、それ以上の時間がかかる場合もあります。

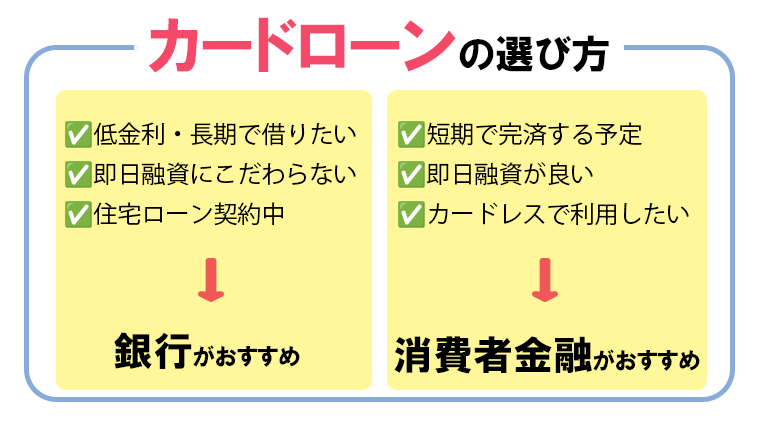

カードローンを選択する際の10つのポイント

ひとくちにカードローンといっても、「銀行」「消費者金融」「信販会社」などさまざまな発行元があり、メリットもそれぞれ異なります。

「1つのカードローンに絞ることが難しい……」

このようにお悩みの方も多いのではないでしょうか?

ここでは、数ある中から自身にぴったりのカードローンを選択するポイントについて紹介します。

・銀行と消費者金融は状況に応じて使い分ける

・即日融資に対応した消費者金融ならすぐに借りられる

・低金利のカードローンなら返済総額が抑えられる

・無利息期間があれば高金利でも利息なしで完済できる

・職場への電話連絡(在籍確認)がないカードローンなら職場バレしない

・郵送物がないカードローンなら家族バレの心配なし

・女性ならレディースローンという選択肢もある

・すでに複数社から借りている人は「おまとめローン」という選択肢も

銀行と消費者金融は目的・状況に応じて使い分ける

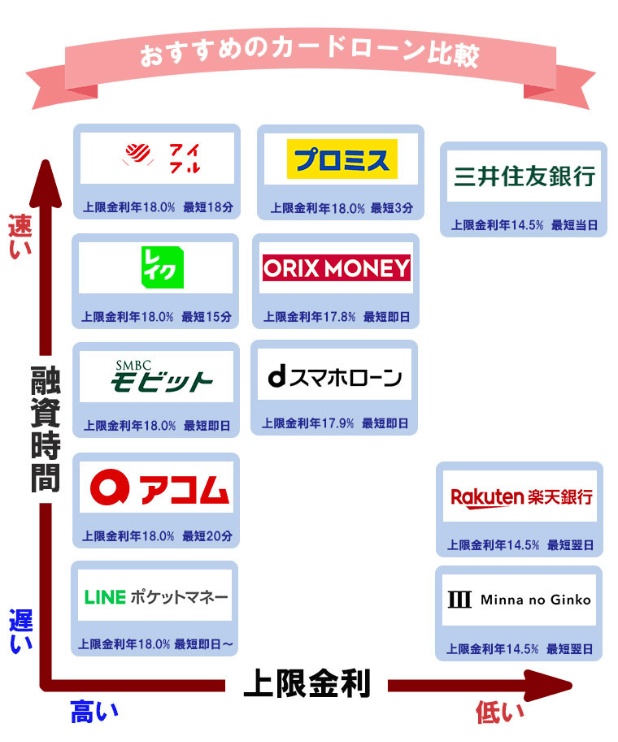

銀行カードローンは「低金利」消費者金融カードローンは「即日融資可能」といった具合に、それぞれメリットがあることはすでに解説しました。

迷ったときは、「どんな目的で使いたいのか」によって使い分けることをおすすめします。

| 金融機関 | 適した目的・状況 |

|---|---|

| 銀行カードローン | ・低金利なので、長期で借り入れたい ・住宅ローンなどをすでに契約している等、金利優遇の条件を満たしている ・周囲に「サラ金(消費者金融)で借りている」と思われたくない |

| 消費者金融カードローン | ・初回利用で1ヶ月程度の短期で完済できる ・即日で融資を受けるのが目的 ・スマホアプリを使ったカードレスを利用したい |

即日融資に対応した消費者金融ならすぐに借りられる

カードローンを利用する方の中には「今すぐに借りたい」と考えている人もいるでしょう。支払い期限が差し迫っており、早くまとまったお金が必要なケース等ですね。

そのようなときは、「即日融資が可能」なカードローンが狙い目です。具体的には、「消費者金融カードローン」が選択肢になります。

銀行カードローンは即日で融資を受けられないため、このケースでは候補になりません。

銀行は審査が厳しくなっており、申し込みを受けた銀行は申込者の情報を警察庁のデータベースに問い合わせする作業が必要です。

消費者金融はWEB申し込みを利用することで、最近は最短15分融資にも対応しています。

少しでも早く借りたいなら、消費者金融を中心に探してみましょう。

低金利のカードローンなら返済総額が抑えられる

カードローンの比較を行う際は、「金利」が少しでも低い会社を選ぶのがおすすめです。

金利は利息を計算する際に用いられるもので、金利が高いと同じ金額を同じ期間借りていても返済総額が高くなります。

貸金業法では元金が10万円未満なら年20%、10万円~100万円未満なら年18.0%と上限が決まっています。

参考:日本貸金業協会|5 お借入れの上限金利は、年15%~20%です

たとえば消費者金融の場合、ほとんどのカードローンで上限に近い18.0%が設定されています。

また銀行カードローンなら金利上限が14.5%程度と、消費者金融よりもさらに低くなります。

即日融資には対応していませんが、少しでも返済総額を抑えるならやはり銀行が有力候補です。

無利息期間があれば高金利でも利息なしで完済できる

銀行のほうが消費者金融よりも金利が低いのは、すでに解説したとおりです。

ただ、条件がそろえば消費者金融の方が安く返済できるパターンがあることを知っておきましょう。

多くの消費者金融には「無利息期間」が設定されており、初回の利用に関しては一定期間の利息が0円になります。

【無利息期間とは】

「一部の消費者金融が初回限定で提供している、期間中の利息が0円になるサービス」

多くのカードローンでは「契約の翌日から30日」が無利息期間として設定されますが、なかにはレイクのように長期で利用することも可能です。

無利息期間中は、完済すれば何度借りても利息が発生しません。

条件は限定的ながら、利息の負担を一切せずに完済させることができます。

短期で完済できるなら、銀行ではなく消費者金融のほうがおすすめといえるでしょう。

職場への電話連絡(在籍確認)がないカードローンなら職場バレしない

カードローンに申し込みたい方が、親バレと同じくらい警戒することに「職場バレ」があります。

カードローンは原則として職場への電話連絡で在籍確認を行っています。個人名で電話がかかってくるので、その電話だけでカードローンに関係する電話だとバレることはありません。

ただ、「私用の電話をNGにしている職場」などでは、電話の内容について上司や周囲から確認を受ける場合もあり、バレる可能性はゼロではありません。

そこで利用を検討したいのが、「書類による在籍確認」です。

書類で在籍確認を終わらせてくれれば職場に電話連絡しなくても融資を受けられるので、同僚にバレるリスクが軽減されます。

郵送物がないカードローンなら家族バレの心配なし

カードローンを検討している方のなかには、「家族に絶対にバレたくない!」と考えている人も多いのではないでしょうか?

家族にカードローンの利用を知られたくないなら、「WEB完結」の仕組みを利用するのがおすすめです。

WEB完結は文字通り、申込から契約・借り入れまでWEBで完結するサービスです。契約書や利用明細もアプリに通知されるので、自宅に郵送される心配がありません。

逆にWEB完結に対応していないカードローンを選択すると契約書類が自宅に届くため、家族バレのリスクが増大します。

ただし、「契約はWEB完結まで含まれない」パターンには注意が必要です。

自宅に郵送物が届くのを避けたい場合、借り入れまでWEB完結に対応したカードローンを選択しましょう。

女性ならレディースローンという選択肢もある

カードローンの利用者を性別でみると、女性は男性よりも少ないとされています。

はじめてのカードローンで不安があるなら、女性専用に設計された「レディースローン」がおすすめです。

以下の企業でレディースローンが展開されています。

| 消費者金融名 | レディースローンの名称 |

|---|---|

| アイフル | SuLaLi |

| プロミス | レディースキャッシング |

| アコム | 女性向けキャッシング |

レディースローンの基本的なサービス内容は通常のカードローンと同じですが、女性オペレータにつながる専用ダイヤルがある点が違います。

同性であればお金の不安や手続きの疑問点について、気軽に聞くことができるのではないでしょうか?

柔軟に審査を受けるなら「中小消費者金融」という選択肢も

大手消費者金融や銀行カードローンの審査に落ちた人が改めて審査を受けたいと思った場合、中小消費者金融を候補にしてみる選択肢もあります。

中小消費者金融では大手消費者金融や銀行とは違った独自の審査基準を用意していることがあり、年収や職業といった属性や信用情報以外に、人を含めて判断してもらえる可能性があります。

例えば中小消費者金融の「エイワ」では無人契約機での融資ではなく、利用者と融資担当者が対面して面接を行います。

現在の状況を説明するチャンスがあるので、過去に返済延滞などで俗にいうブラックになった人でも融資を受けられる可能性があります。

わたしたちがこだわっているのは、ひとりひとりのお客様と直接お会いして、話をお聞きする対面与信。

引用元:エイワ|エイワ3つの安心

消費者金融というビジネスにより何よりももとめられているのは、年収や勤務先といったデータだけではうかがい知ることのできない、人間としてのお客様との、心のかよったおつきあいにあると信じているからです。

ただし、勘違いしてはいけないのは、中小だからといって「審査が甘いということはない」ということです。

中小消費者金融は大手と比べて資本規模が小さく、返済遅れや返済不能(貸し倒れ)が発生すると例え同じ金額でも相対的に大きなダメージを負うことになります。

よって、現在の返済能力についてはシビアにチェックされると思っておいた方が良いでしょう。

専業主婦は「配偶者貸付」が利用できるローンを選ぶ

基本的に、仕事をしていない専業主婦はカードローンを利用することはできません。カードローンの申し込み条件に「安定した収入を得ていること」という項目があるためです。

貸付対象者

引用元:アイフル|キャッシングローン

満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方

また、年収が0円だと融資ができない理由として「総量規制」の存在もあります。

総量規制は「貸金業者は申込者の年収3分の1までしか融資できない」という貸金業法上のルールのことです。

年収0円では「年収の3分の1=0円」になってしまうことから、年収が全くない人は融資を受けることができません。

ただし、例外的に「配偶者貸付」の制度を採用した金融機関・貸金業者では、専業主婦でも借りられる可能性があります。

専業主婦の年収が0円でも、配偶者の年収が300万円であれば100万円まで融資を受けられる可能性があります。

ただ、配偶者貸付は全ての貸金業者・金融機関で提供されているわけではありません。

一部の銀行と、ごく少数の貸金業者でのみ提供されています。

例えばベルーナノーティスは中小消費者金融ながら配偶者貸付の仕組みを持っており、専業主婦でも最短即日で融資を受けられます。

お得に利用するならキャンペーンの内容も要チェック

少しでもお得にカードローンを利用するなら、消費者金融や銀行が実施しているキャンペーンを上手に利用しましょう。

カードローンのなかには金利が低くなるキャンペーンが期間限定で実施されているケースがあり、期間中に利用することで通常時よりもお得に完済を目指すことができます。

どうせカードローンを契約するなら、少しでも利息軽減やキャッシュバックが受けられる商品を利用してはいかがでしょうか。

カードローンの申し込み方法は「WEB(PC・スマホ)」がおすすめ

カードローンの申し込み方法には、大きくわけて「WEB(PC・スマホ)」「自動契約機」「電話」といった方法があります。

大手消費者金融ならどの方法でも最短即日融資を目指せますが、おすすめはWEBを使った申し込みです。

WEBのみで手続きが完了するWEB完結のカードローンを選ぶことで即日融資の可能性が高まり、自宅にカードや利用明細が郵送されることもなくなります。

WEB完結で申し込みをして手続きを進める流れの一例を示すと以下のとおりです。

1.パソコンやスマホから申し込み

WEB完結の申し込みはパソコンからでもスマートフォンからでも可能で、24時間365日いつでも申し込めます。

ただし、申込対応時間とは別に審査対応時間が設定されているので注意してください。最短即日で融資を受けたい場合、多くのカードローンで「9:00~21:00」のあいだで審査を通過して契約まで済ませておくことが必要です。

2.必要書類を提出し審査を受ける

申し込みが完了したあとは、カードローンを運営する消費者金融や銀行の審査結果を待つことになります。最短即日で融資を受けやすいのは大手消費者金融で、プロミスは最短3分、アイフルでは最短20分で融資まで進むことができます。

なお、審査の過程で本人確認書類の提出を求められるケースがあります。正しい書類を提出しないかぎり先には進めないので、事前に必要書類を確認して手元に用意しておきましょう。

3.審査結果に基づき契約手続き

審査を通過したあとは電話かメールで連絡が入ります。このときに「ローンカード」の有無を選択できるので、希望する方を選択しましょう。

4.専用カードや振込による借り入れ

カードローンごとに設定された方法を使って借入を行いましょう。主に利用できる方法は「振込」「ローンカードを使ったATM取引」「スマホアプリを使ったATM取引」です。

大手消費者金融なら最短3分で審査結果がくる

少しでも早くローンを契約して借入まで進めたい場合、おすすめは大手消費者金融です。

プロミス、レイク、アイフル、アコム、SMBCモビットの5社が大手消費者金融といわれており、どの企業でも最短即日の融資が可能です。スピーディな審査が受けられる業者では最短3分で融資まで進める場合もあるので、急いでいる人に特に有効です。

| 消費者金融 | 審査スピード | 融資スピード |

|---|---|---|

| プロミス | 最短3分※1 | 最短3分※1 |

| アコム | 最短30分 | 最短30分 |

| アイフル | 最短15秒 | 最短20分※1 |

| レイク | 最短15秒 | 最短15分※1 |

| SMBCモビット | 最短15分 | 最短15分※1 |

【プロミス】

※1 お申込み時間や審査によりご希望に添えない場合がございます。

【アイフル】

※1.お申込み時間や審査状況によりご希望にそえない場合があります

【レイク】

※1.Webで最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

【SMBCモビット】

※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

すぐに審査結果を知りたい場合は「プロミス」「レイク」の2社がおすすめです。

両社とも、申し込みを完了させた直後に融資の可否を表示してもらえます。本審査もありますが、すぐに結果を知れるので次の行動に移しやすいでしょう。

本人確認の方法は「書類」「口座」などがある

カードローンでは、申込者本人であることを確認するために「本人確認書類」の提出を求められることがあります。

運転免許証やマイナンバーカードなどが本人確認書類として利用できるため、提出タイミングに合わせてすぐアップロードできるように手元に用意しておきましょう。

ただ、利用するカードローンによっては書類がなくても本人確認が可能です。

例えばアイフルでは「スマホでかんたん本人確認」「銀行口座でかんたん本人確認」等の方法で本人確認ができます。

「スマホでかんたん本人確認」では顔写真付き本人確認書類1点とスマホがあればカメラ撮影で提出できます。

利用できる顔写真付き本人確認書類は、以下のとおりです。

● 運転免許証

● マイナンバーカード

● 特別永住者証明書

● 在留カード

一方、「銀行口座で本人確認」は本人名義の口座情報が確認できれば本人確認が完了します。よって、本人確認書類を提出する必要がありません。

スマホATM対応ならカードレスでATMを利用できる

申し込み手続きでローンカードを使わない「カードレス」を選択した場合、ローンカードを挿入して利用するタイプのATMは利用できません。

主に利用できる借り方は「銀行振り込み」です。

ただし、消費者金融によっては「スマホATM」のサービスに対応しているケースがあります。

対象になるのはセブン銀行ATM(消費者金融によってはローソン銀行ATMも対象)で、スマホをローンカードの代わりにして借入や返済が進められます。

操作方法も難しくなく、コンビニATMの画面に表示される「QRコード」を読み込んで企業番号を入力すれば取引が可能です。

ローンカードを使う方法は幅広いATMを使える利点がありますが、ローンカードを他人に見られてしまう可能性もあります。

友人や家族にカードローンの利用を知られたくない方は、スマホATMが便利でしょう。

ローンカードを使うなら契約後に自動契約機で受け取るのが速い

「スマホを所持していない」「近くにセブン-イレブンやローソンがない」などの理由で、スマホATMに魅力を感じられない人もいるでしょう。

そのような場合は、やはりローンカードを使った借り入れが便利です。

財布からローンカードを出す時やしまう時に周囲に見られる心配はあるものの、セブン銀行ATMやローソン銀行ATM以外に幅広く利用できるメリットがあります。

ただ、郵送されるのを待っていると1週間くらいかかることもあるため、すぐに取引をしたいなら別の方法を利用しましょう。

契約後に自動契約機でローンカードを受け取る方法なら、即日でローンカードを受け取ることも十分に可能です。

自動契約機の近くには提携ATMや自社ATMが設置してあるため、ローンカードを受け取った後はそのまま借り入れまで進められます。

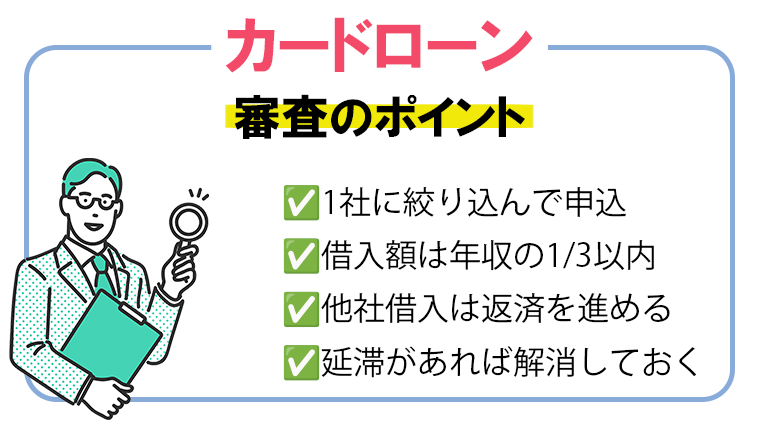

審査を通過できるか不安な人が守りたいポイント

おすすめのカードローンを冒頭でご紹介しましたが、残念ながら審査を通過しないことには利用できません。

審査を通過するには「安定して高い年収があること」が重要ですが、ポイントはそれだけではありません。

ここでは、審査を通過できるか不安な人が審査時に守りたいポイントについて解説します。

・安定した収入は必須なのでコツコツ働くことが前提

・借り入れ希望額を50万円以下に抑える

・複数社ではなく1社に絞り込んで申し込む

・借入金額が年収の3分の1以下におさまっているか確認する

・他社での借り入れをできるかぎり返済しておく

・返済の延滞がある人は解消しておく

安定した収入は必須なのでコツコツ働くことが前提

カードローンの審査を通過するために重要なのは、何と言っても「返済能力」です。

カードローンは安定した収入を得ている人でないと、そもそも申し込むことができません。

よって、カードローンを利用するなら少しでも収入を安定させる必要があります。

例えばギャンブルで生計を立てている「パチプロ」のような人の場合、生活費のためにお金を借りたくても融資を受けることは難しいです。

ギャンブルは毎月定期的に収入を得られるわけではないため、「安定した収入」とは認められないでしょう。

また、審査に通ったからといって仕事を辞めてしまうと、新規借り入れが停止してしまうことも考えられます。

まずは正社員でなくても、パート・アルバイトとしてでも良いので勤続年数を少しでも長くすることを意識して働きましょう。

年収は低めでも、コツコツと長く働いていることを証明できれば審査を通過できる可能性は高まります。

【注意!】

「無職でもブラックでも融資OK」と宣伝する貸金業者は違法業者の可能性が高いです。

審査を通過することが不安だからといって、安易に審査がない貸金業者に頼るのは絶対に辞めておきましょう。

借り入れ希望額を50万円以下に抑える

審査通過の可能性を少しでも高めるためには、融資希望額を少なめに申告することも考えましょう。

同じ年収であれば、100万円を借りたい人より10万円を借りたい人のほうが返済不能になりにくく、審査を通過しやすいです。

具体的には、50万円以下の金額に希望額を抑えることをおすすめします。

借入希望額が50万円以下であり、他社との借入額を合わせて100万円以下であれば収入証明書類の提出を原則求められないためです。

個人が借入れを行う場合(リボルビング契約の借入枠を設定する場合も含む。)において、ある貸金業者から既存の借入残高を含めて50万円を超える借入れを新たに行う場合

出典:日本貸金業協会|3「収入を証明する書類」の提出が必要な場合があります

他の貸金業者から借入れている分も合わせて、合計100万円を超える借入れを新たに行う場合(または、リボルビング契約を新たに結ぶ場合)

のどちらかに当てはまれば、「収入を証明する書類」の提出が必要となります。

年収を細かくチェックされないことでスピーディに審査が終わることが予想でき、少額であるほど融資を受けられる可能性も上がります。

複数社ではなく1社に絞り込んで申し込む

「確実に最低でも1社のカードローンは契約したい」という思いから、複数社に一度に申し込むことは得策ではありません。

むしろ、審査通過率の下がる行為として覚えておく方が良いでしょう。

複数社への申し込みの事実は信用情報機関に記録されるので、2社目以降の金融機関・貸金業者にはあっさりバレます。

2.CICの加盟会員から登録される情報

引用元:CICが保有する信用情報|CIC

クレジットやローンの新規申し込みの際に登録される「申込情報」、契約締結後に登録される「クレジット情報」、利用途上の際に登録される「利用記録」で構成されています。

(中略)

申込情報 保有期間:照会日より6ヶ月間

「早急にお金が必要で、生活に困窮しているのでは?」と判断され、審査落ちの可能性が高くなるので注意が必要です。

借入金額が年収の3分の1以下におさまっているか確認する

消費者金融は貸金業法が適用されるため、年収の3分の1を超える金額を借りることはできません。

初めてカードローンに申し込む場合、希望額が年収の3分の1に収まっていないと満額の審査通過はできないでしょう。

他社での借り入れをできるかぎり返済しておく

他社での借り入れがあるからといって、必ず審査に落ちるとは決まっていません。少しでも返済を進めておくことで、審査で有利になる可能性もあります。

他社借り入れを少しでも解消しておくことで返済負担が減り、延滞につながる可能性が低いと判断されるためです。

少しでも返済を進めることで「返済の意思がある」ということを示すことになり、審査担当者の心証が良くなることも期待できます。

返済の延滞がある人は解消しておく

すでに返済を遅らせてしまっている場合、新しいカードローンに申し込む前に少しでも状況を改善しておくことが重要です。

一定期間以上の返済延滞は信用情報機関に記録され、ほかの会社にもすぐにバレます。その事実を消すことはできないので、少しでも返済の意思があることを示しておく必要があります。

・返済を延滞させたが、すでに延滞は解消されている

・返済を延滞させていて、未だに解消されていない

審査担当者から見て、前者の心証が良いのは明らかです。

【ここが知りたい】カードローンに関するよくある質問

最後に、カードローンに関してよくある質問と回答をまとめました。

カードローンはいくらまで借りられる?

カードローンで借りられる金額は、審査で決定される「利用限度額」の範囲内です。利用限度額の上限は貸金業者や金融機関ごとに異なり、その範囲内で利用者の返済能力や信用等が加味されて決定されます。nn消費者金融の場合には総量規制の決まりがあり、利用者の年収3分の1以上の金額を借りることはできません。

カードローンの使い道を調査されることはある?

カードローンに申し込む際、使い道を確認されることはありません。カードローンは事業性資金やギャンブル・投資以外であれば制限されることなく、いつでも利用することができます。nnちなみに、同じ「利用目的の自由なローン」でも、フリーローンの場合は利用目的を申告することになります。これは、フリーローンが「借入の目的にあわせて融資金額が決まる」という特徴があるためです。

【まとめ】自分の目的や状況に応じて最適なカードローンを探し出そう

今回は「銀行」「消費者金融」のなかから、特におすすめできるカードローンを32社ご紹介しました。

発行元が銀行か消費者金融かで、「金利が低い代わりに審査に時間がかかる」「即日融資が可能な代わりに金利が高い」と、それぞれメリット・デメリットがあります。

今回ご紹介したおすすめ商品や選び方を参考に、ご自身の目的や状況に合ったカードローンを見つけられるように比較検討を進めましょう。