借入件数が多くて返済が大変なら、消費者金融や銀行などの金融機関で提供されるおまとめローンや、おまとめ可能なローン商品で借り入れを一つにまとめる事ができます。

しかし、場合によってはまとめたことでより返済が難しくなるケースもあるので、まとめる前に様々なことを比較検討する必要があります。

例えば、おまとめ専用ローンを利用する場合とカードローンやフリーローンなどでおまとめする場合では、スペックや使い方、注意点が異なります。

おまとめローン

一括借入、返済専用。契約後に借入先へ振り込んでくれるので、自分で返済する手間が省ける。ただし、解約手続きは自分で行う必要があり、解約証明書類の提出は必須。提出しないと契約違反になる。

カードローン

限度額内で繰り返し利用可能。契約後の振り込みはしてもらえないので、返済から解約まですべて自分で行う必要がある。計画性と管理、実行力がもっとも問われる。

フリーローン

一括借入、返済専用。契約後に借入先へ振り込んでくれるかは会社による。おまとめ目的の場合、生活費などの目的で借りる時と条件が変わることがある。

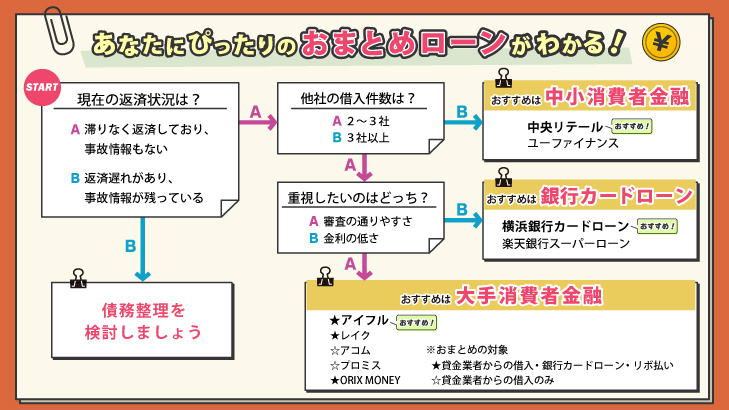

審査の通りやすさ、金利の低さ、本格的に完済したいのか、万が一にも備えておきたいのか、借入件数や借入金額、現在の返済能力、金融事故を起こしていないかなど、自分自身の要望と必要な条件を照らし合わせながら最適なものを選ぶのがおすすめです。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者、銀行は銀行業法により金融庁の審査を受け、内閣総理大臣から免許を取得しております。

また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。

コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

消費者金融のおまとめローン厳選12選

一部を除いて、消費者金融のおまとめローンがおまとめできる借り入れは消費者金融の借入とクレジットカードのキャッシング枠に限定されています。

また、最大限度額が低めに設定されている事が多く、総量規制の例外ではあっても契約できる利用限度額はそこまで大きくなりません。

【アイフル おまとめMAX・かりかえMAX】銀行カードローンやクレジットカードのショッピング枠もおまとめ可能

| おまとめMAX | かりかえMAX | |

|---|---|---|

| 実質年率 | 3.0%~17.5% | 3.0%~17.5% |

| 最高限度額 | 800万円 | 800万円 |

| 返済期間 | 最長10年 | 最長10年 |

| 対象ローン | アイフルおよび他社借入 (銀行カードローン、クレジットカードのショッピング枠含む) | 他社借入 (銀行カードローン、クレジットカードのショッピング枠含む) |

| 追加融資 | 不可 | 不可 |

※公式HPで貸付条件の詳細をご確認いただけます

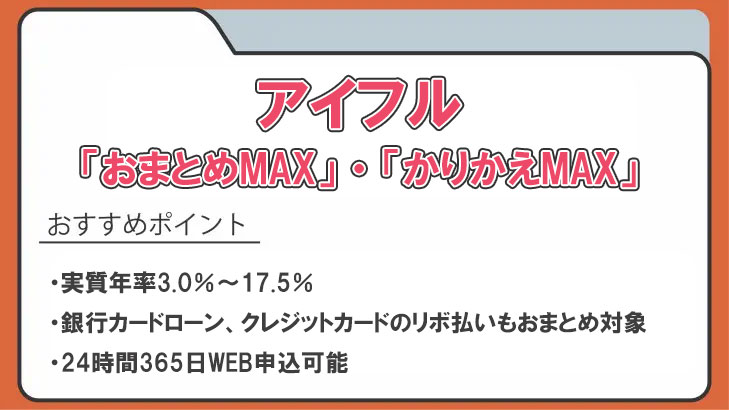

アイフルは、自社を含めた借入をまとめられる「おまとめMAX」と他社借入限定の「かりかえMAX」があります。

WEB完結で申し込みができるので、スピーディで秘匿性もあり、内緒でまとめたい方のニーズにも対応しています。

おまとめMAXもかりかえMAXもスペックは、金利3.0%~17.5%、限度額は800万円まで大手消費者金融の中では非常に高く、さらに銀行カードローンやクレジットカードのショッピング枠もまとめることができます。

おまとめMAXの大きな特徴は、アイフルを利用したことがある方が対象で自社のカードローンもまとめられることです。

基本的におまとめローンは他社借入しか受け付けていませんが、アイフルでは他社借入と一緒にアイフルのカードローンもまとめることができます。

【SMBCモビット おまとめローン】返済期間は13年4カ月と大手消費者金融の中では最長

| 実質年率 | 3.00%~18.00% |

| 最高限度額 | 500万円 |

| 返済期間 | 最長13年4カ月 |

| 対象ローン | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン) ※銀行のカードローン、クレジットカードのショッピング利用などは対象外 |

| 追加融資 | 不可 |

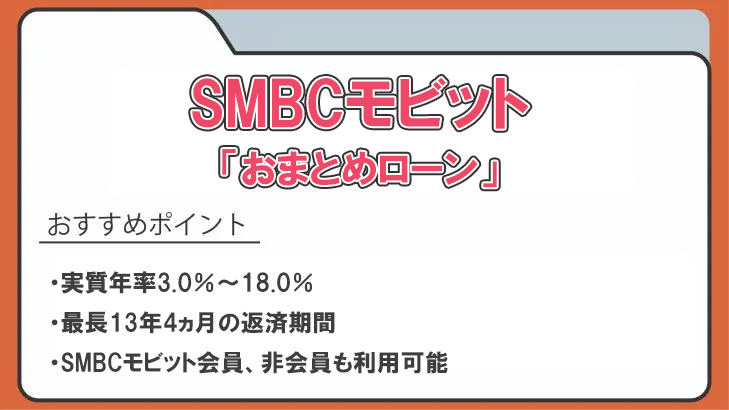

SMBCモビット「おまとめローン」のスペックは最高金利が18.0%と大手では最高値になっていますが、最低金利は3.0%で最高限度額500万円とまずまずです。

返済期間は13年4カ月と大手消費者金融の中では最長で、月々の返済の負担を抑えやすくなっています。返済方法も豊富で、口座振替やATMはもちろん、Tポイントでの返済も可能です。

SMBCモビット会員の方はフリーダイヤルから、会員ではない方は公式ページの「おまとめローン申込」から手続きが行えます。

スペックは高いのですが、SMBCモビット利用者でないと申し込めないという条件が少々ネックとなります。SMBCモビット利用者はMyモビにログインして、そこからおまとめローンに申し込むことができます。

【プロミス おまとめローン】自動契約機で最短即日融資可能

| 実質年率 | 6.3%~17.8% |

| 最高限度額 | 300万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン) ※銀行のカードローン・クレジットカードのショッピングなどを除く |

| 追加融資 | 不可 |

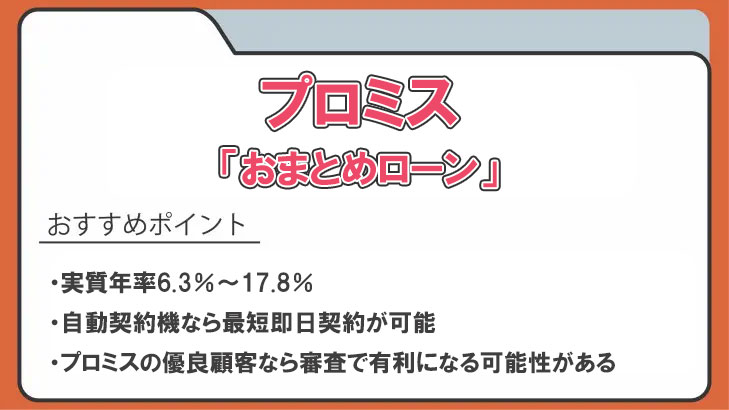

おまとめローンのスペックは金利は6.3%~17.8%、限度額も300万円と低めです。まとめられる借入も貸金業者の無担保ローンに限定されています。

WEB完結はできず、電話や自動契約機からの申し込みとなりますが、自動契約機で契約手続きができるので即日融資も可能です。

すでにプロミスを利用している方も、おまとめローンに切り替えることができます。優良な利用実績を持っていれば審査で有利になる可能性があります。

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

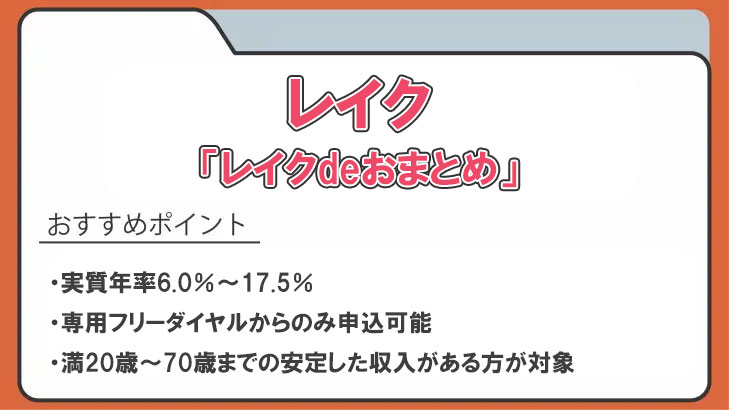

【レイク レイクdeおまとめ】自動契約機で契約手続きが完了

| 実質年率 | 6.0%~17.5% |

| 最高限度額 | 500万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 消費者金融、クレジットカードにおけるキャッシング 銀行からのお借入れ(カードローン)などを含む |

| 追加融資 | 不可 |

最高金利17.5%と消費者金融のおまとめローンの中では低金利に設定されています。限度額は500万円までなのでそれなりのスペックとなっています。

申し込みは専用のフリーダイヤルからのみとなっており、その後は自動契約機で必要書類などの提出や契約手続きを行うことになります。

利用対象が70歳までとなっており、おまとめローンの中では高齢者にも対応している商品です。

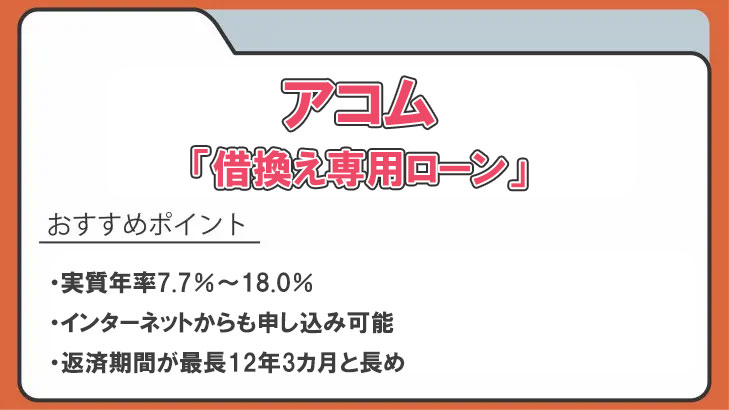

【アコム 借換え専用ローン】返済期間は最長12年3カ月と他社と比較して長め

| 実質年率 | 7.7%~18.0% |

| 最高限度額 | 300万円 |

| 返済期間 | 最長12年3カ月 |

| 対象ローン | 消費者金融からの借入、クレジットカードでのキャッシング ※銀行のカードローン、クレジットカードのショッピング利用は対象外 |

| 追加融資 | 不可 |

大手消費者金融の中では低スペックになります。金利7.7%~18.0%と高めで、最大300万円までしか借りることができません。

おまとめローンの申し込みがインターネットからも可能ですが、すでにアコムを利用している場合はまずフリーダイヤルで連絡する必要があります。

返済期間は最長12年3カ月と他社と比較しても長めに設定されているので、月々の負担は軽減しやすいでしょう。

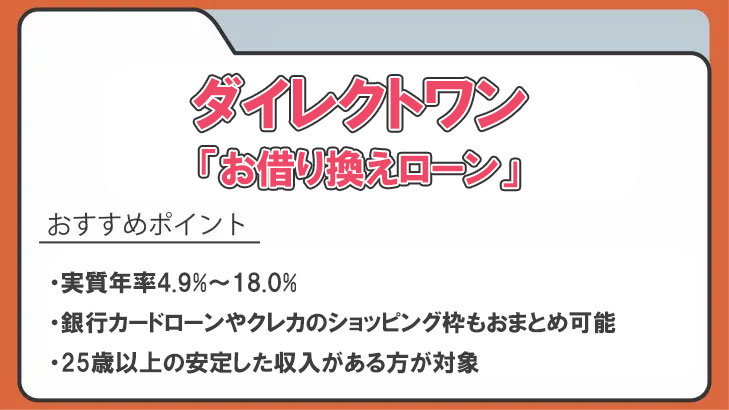

【ダイレクトワン お借り換えローン】銀行カードローンやクレジットカードのショッピング枠もおまとめ可能

| 実質年率 | 4.9%~18.0% |

| 最高限度額 | 300万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 主に他社キャッシング(カードローン)残高・クレジットカードのショッピング リボ残高の借り換え |

| 追加融資 | 不可 |

ダイレクトワン「お借り換えローン」は貸金業者のカードローンやキャッシングだけでなく、銀行カードローンやクレジットカードのショッピング枠もまとめることができます。

金利も4.9%~18.0%と最低金利はかなり低く設定されていますが、最高限度額300万円となっているので、大きな金額をまとめるのにはあまり向いていません。

WEBや電話、店頭で申し込むことができ、店頭契約なら最短即日融資も可能です。しかし、店舗数は全国に9店舗と少ないため、店頭契約ができるのは近隣住民の方に限られます。

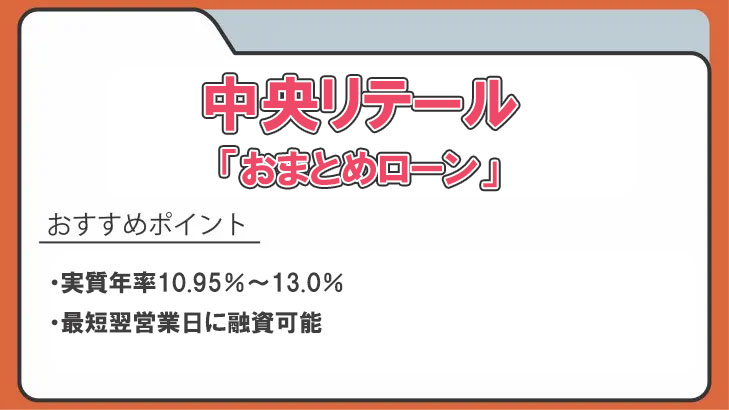

【中央リテール おまとめローン】最短翌営業日に融資可能

| 実質年率 | 10.95%~13.0% |

| 最高限度額 | 500万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 貸金業者(みなし貸金業者を含む)借入債務 |

| 追加融資 | 不可 |

おまとめローンと不動産担保ローンを提供している中小消費者金融です。融資は最短翌営業日とスピーディに対応してくれます。

最大金利13.0%と非常に有利ですが、最低金利は10.95%と高めで融資が高額になるほど不利になる点がデメリットです。

とはいえ借入金額が100万円以下でも金利が必ず13%になるのは大きなメリットです。まとめてもあまり高額にならない場合は候補のひとつになるでしょう。

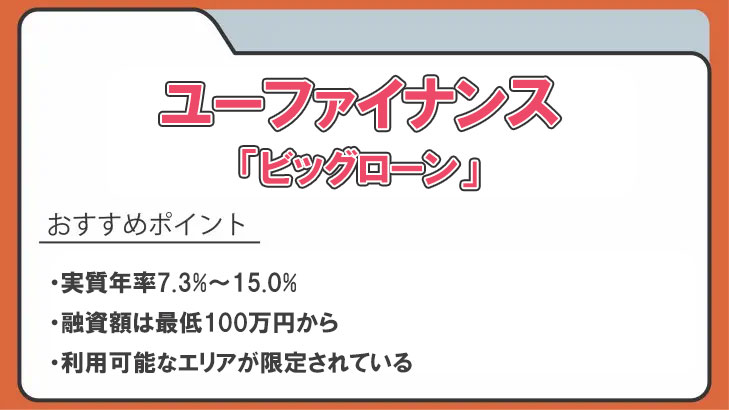

【ユーファイナンス ビッグローン】最高700万円までおまとめ可能

| 実質年率 | 7.3%~15.0% |

| 最高限度額 | 100万円~700万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 貸金業者(みなし貸金業者を含む)借入 |

| 追加融資 | 不可 |

ユーファイナンスは、おまとめ専用ローン「ビッグローン」は貸金業者の借入にのみ対応しています。

金利は低くはないものの、限度額は最低100万円から最高700万円までと比較的高額な融資に対応しています。

インターネットから申し込むことはできますが、最終的な手続きは店舗で行う必要があります。そのため利用できるのは、東京都、神奈川県、埼玉県、千葉県、茨城県、栃木県、静岡県、群馬県、山梨県のエリアに居住している方に限られます。

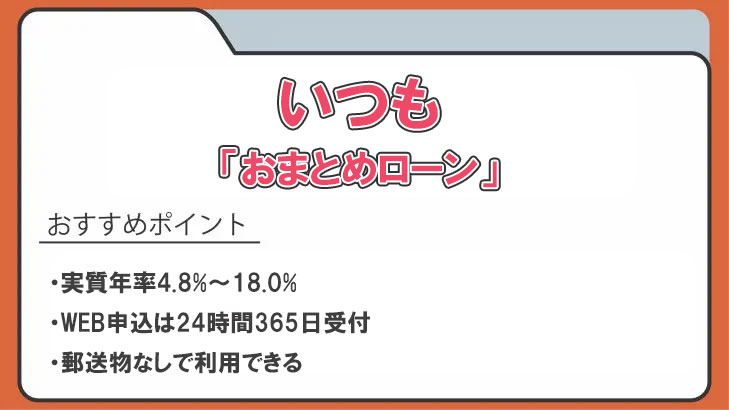

【いつも おまとめローン】WEB申込は24時間365日受け付け

| 実質年率 | 4.8%~18.0% |

| 最高限度額 | 500万円 |

| 返済期間 | 最長5年 |

| 対象ローン | 貸金業者(みなし貸金業者を含む)からの借入債務 |

| 追加融資 | 不可 |

いつものおまとめローンはWEB申込を24時間365日受け付けています。おまとめ対象は貸金業者からの借入に限定されますが、最高500万円まで借金を一本化することが可能です。

申込をした時間帯や利用している金融機関の営業時間次第では即日融資も可能です。

契約者や利用明細などの郵送物がないというメリットがありますが、審査の際に電話で説明や確認が行われるのでその点には注意が必要です。

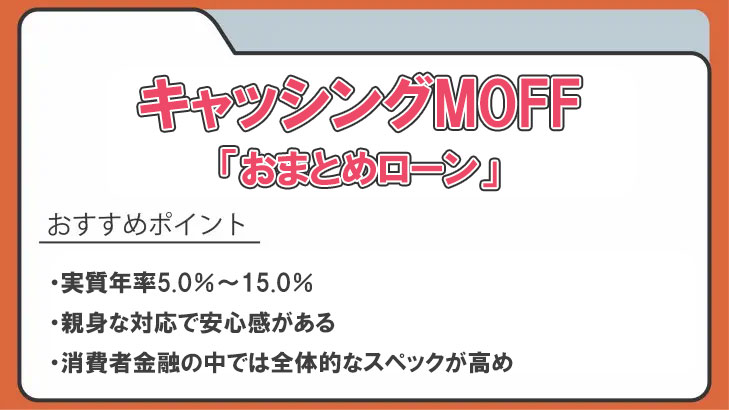

【キャッシングMOFF おまとめローン】親身で顧客の目線に立った対応

| 実質年率 | 5.0%~15.0% |

| 最高限度額 | 50万円~500万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 貸金業者(みなし貸金業者を含む)からの借入 |

| 追加融資 | 不可 |

キャッシングMOFF(旧キャッシングエニー)は、消費者金融の中でも比較的低金利なおまとめローンを提供しています。

最高限度額も500万円までとまずまずなスペックですが、おまとめ対象となるのは貸金業者からの借入のみです。

親身で顧客の目線に立った対応に定評があり、家族にバレないようにしっかりと配慮してくれます。

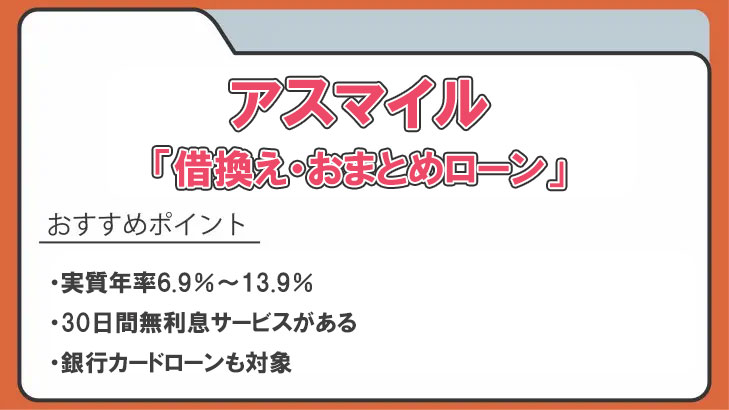

【アスマイル 借換え・おまとめローン】30日間無利息サービスがある

| 実質年率 | 6.9%~13.9% |

| 最高限度額 | 300万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 貸金業者、銀行からの借入 |

| 追加融資 | 不可 |

アスマイルの「借換え・おまとめローン」は、貸金業者だけでなく銀行カードローンもまとめることができます。

最高限度額は300万円までなので大きな金額には対応できませんが、最高金利は13.9%と銀行のおまとめローンと引けを取らない設定になっています。

また、30日間無利息サービスがあるので、他社よりも利息負担が少し減ります。さらに、初回の支払日が、契約日から40~75日の範囲で設定されるので、余裕をもって返済を始められます。

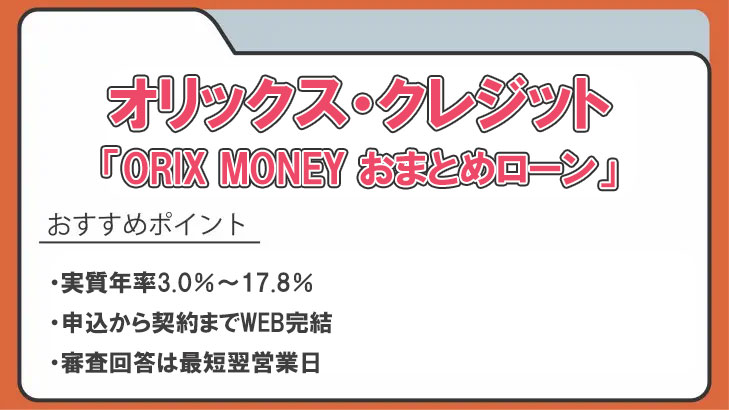

【オリックス・クレジット ORIX MONEY おまとめローン】審査回答は最短翌営業日

| 実質年率 | 3.0%~17.8% |

| 最高限度額 | 50万円~800万円 |

| 返済期間 | 最長8年 |

| 対象ローン | 消費者金融や銀行カードローンのお借り入れ、 クレジットカードのショッピングリボ・キャッシングリボ |

| 追加融資 | 不可 |

オリックス・クレジットのORIX MONEY おまとめローンは、申し込みから契約までWEB完結可能です。審査も速く、最短翌営業日に結果が届きます。

契約後、オリックスから直接借入先へ返済してもらえる他、自分で返済を行うこともできます。自分で返済する場合は、融資日から10日以内に返済証明書またはそれに類似する書類をアプリでアップロードする必要があります。

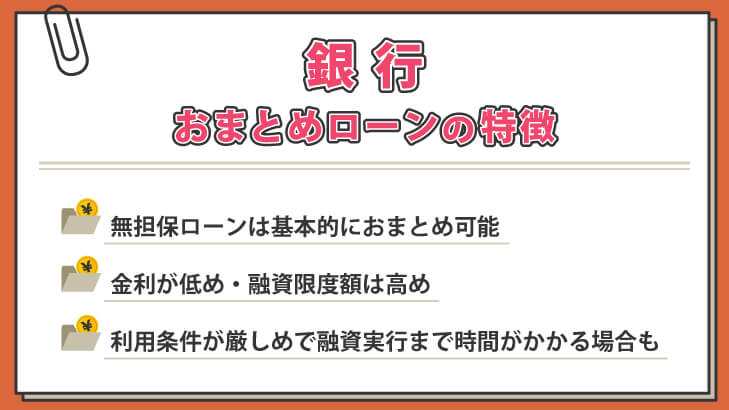

銀行のおまとめローン厳選5選

銀行のおまとめローンは、無担保ローンであれば基本的にはどの金融機関の商品でもまとめることができます。

銀行が提供しているということもあり、低金利で高額融資が可能な点や、信頼性や安定性が高いので安心して利用できるでしょう。

ただ、利用条件が厳しく審査ハードルが高くなっているので、融資までにかかる時間は長くなります。

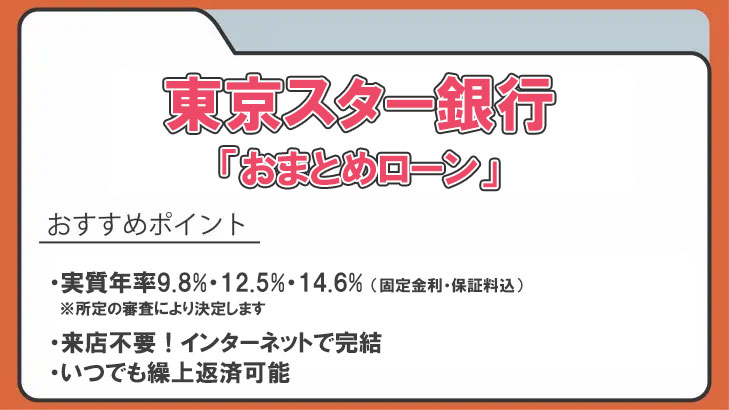

【東京スター銀行 おまとめローン】金利は9.8%、12.5%、14.6%の固定金利

| 実質年率 | 年率9.8%・12.5%・14.6%(固定金利・保証料込) ※所定の審査により決定いたします。 |

| 最高限度額 | 30万円以上1,000万円以下(1万円単位) ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。 |

| 契約期間 | 10年 |

| 対象ローン | 銀行・信用金庫等の金融機関やカード会社、消費者金融等のローン |

| 追加融資 | 不可 |

東京スター銀行のおまとめローンは、複数のローンをひとつにまとめ、返済負担を軽減できるローンです。

金利は9.8%、12.5%、14.6%から審査で決まり、最高1,000万円まで複数のローンを一本化できます。インターネットで申し込みや契約を完了できるので、全国どこからでも利用可能です。

追加借入はできませんので、絶対に完済してしまいたい方に最適なおまとめローンといえるでしょう。

【スルガ銀行 フリーローン(おまとめローン)】申込から借入まで来店不要

」.jpg)

| 実質年率 | 6.0%~14.5% |

| 最高限度額 | 10万円~500万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | クレジットカードのリボ払い、キャッシングやローン、他社のローン |

| 追加融資 | 不可 |

スルガ銀行「フリーローン(おまとめローン)」はカードが発行されますが、返済専用となっているため追加で借入することはできません。

申込から借入までWEBまたは電話で完結させることができるので来店の必要がありません。

アイフルが保証会社となっているので、アイフルを利用したことがある方は返済の延滞などを起こしていないように注意しましょう。

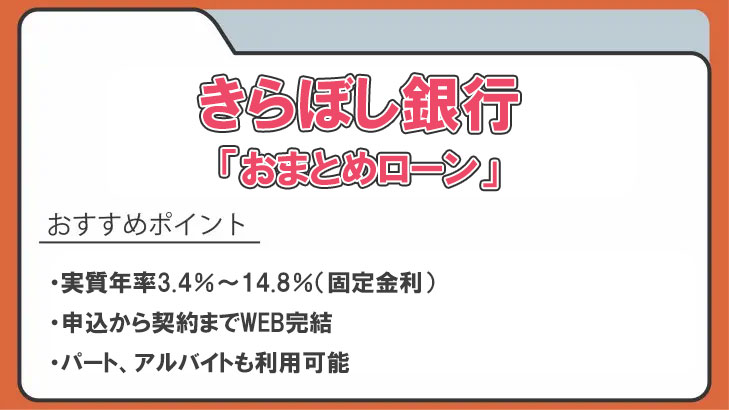

【きらぼし銀行 おまとめローン】年収制限がなくパートやアルバイトの方も利用

| 実質年率 | 3.4%・6.8%・9.8%・12.8%・14.8%(固定金利) |

| 最高限度額 | 500万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | 無担保個人向けローン |

| 追加融資 | 不可 |

きらぼし銀行のおまとめローンは無担保の個人向けローンをまとめることができます。申込条件はあまり厳しくなく、安定した収入があればパートやアルバイトの方も利用できます。

また、おまとめローン審査ではよく重視される勤続年数や年収による制限がありません。ただ、制限がないといっても一般的なローン商品を利用する上での最低基準を満たしている必要はあります。

WEB完結で契約が可能なので、家族にバレてしまう心配もありません。

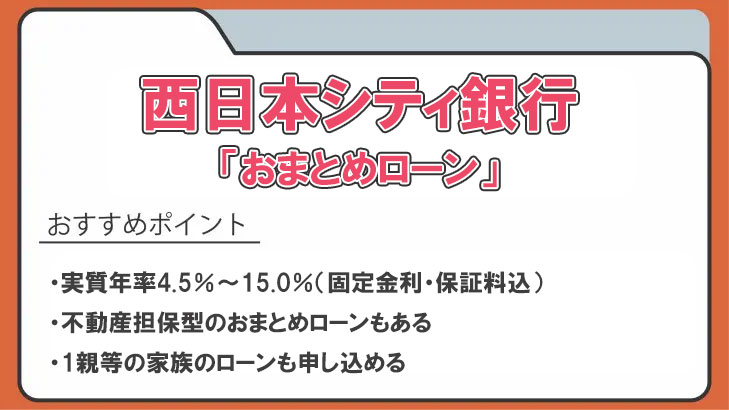

【西日本シティ銀行 おまとめローン】1親等までであれば家族名義のローンもおまとめ可能

| おまとめローン | 不動産担保型おまとめローン | |

|---|---|---|

| 実質年率 | 4.5%~15.0% (固定金利・保証料込) | 6.8%・9.0%・12.0%・14.5% (固定金利・保証料込) |

| 最高限度額 | 500万円 | 200万円~1,500万円 |

| 契約期間 | 最長15年 | 最長20年 |

| おまとめ対象ローン | 個人間融資以外のローンなど | 個人間融資以外のローンなど |

| 追加融資 | 不可 | 不可 |

西日本シティ銀行はおまとめローンと不動産担保型おまとめローンの2つを提供しています。

無担保型おまとめローンでも最長15年という長いスパンで返済して行けるので、月々の負担を減らすことができます。

1親等までであれば家族名義のローンも借り換えることができるほか、借り換え資金に上乗せして必要な資金を借りることもできるなど、非常にユニークなおまとめローンです。

【みちのく銀行 あわせ~る・らくらく応援隊】自由資金を上乗せ可能

| あわせ~る | らくらく応援隊 | |

|---|---|---|

| 実質年率 | 4.5%~14.5% (固定金利) | 6.5%~14.5% (固定金利) |

| 最高限度額 | 500万円 | 500万円 |

| 契約期間 | 最長10年 | 最長10年 |

| おまとめ対象ローン | 当行及び他金融機関(クレジット会社等を含む)の借入返済資金 | 他金融機関(クレジット会社等を含む)の借入返済資金 |

| 追加融資 | 不可 | 不可 |

みちのく銀行では、自行借入もまとめられる「あわせ~る」と他社借入のみまとめられる「らくらく応援隊」があります。

あわせ~るは電話申し込みのみですが、返済資金だけでなく生活に必要な資金を上乗せして借りることも可能です。また、在籍確認の際は、銀行名ではなく個人名で掛けてくれるなど配慮してくれます。

利用可能エリアは限定されており、青森県、北海道、秋田県、岩手県、宮城県に在住されている方のみ対象となります。

クレジットカード会社のおまとめローン厳選3選

クレジットカード会社のおまとめローンの金利は、消費者金融と銀行の中間のようなスペックを持っています。

目立った特徴がない事や、ローン商品を取り扱っているというイメージがないため、人によっては候補に上がらないこともあるかもしれません。

ただ、クレジットカードのおまとめローンは上限年齢を定めていないところが多いです。何歳でも利用できるわけではありませんが、消費者金融や銀行と比べて対象年齢を高く設定している可能性は十分にあります。

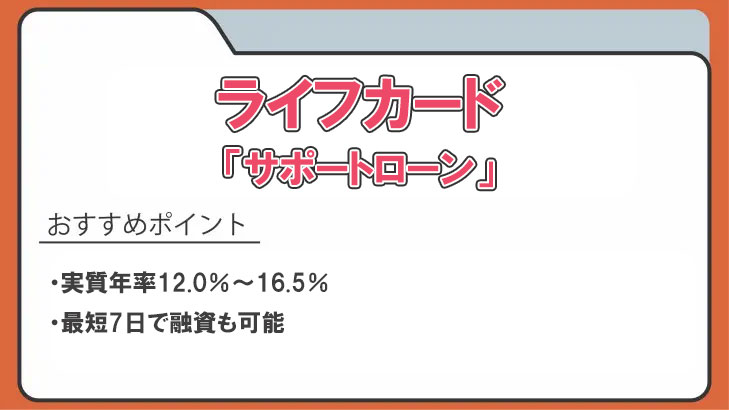

【ライフカード サポートローン】クレジットカードのショッピング・キャッシングもおまとめ可能

| 実質年率 | 12.0%~16.5% |

| 最高限度額 | 500万円 |

| 契約期間 | 原則7年(最長10年) |

| おまとめ対象ローン | 消費者金融や銀行キャッシング、 クレジットカードのショッピング・キャッシング |

| 追加融資 | 不可 |

サポートローンは、ネットまたは電話から申し込むことができます。審査スピードは借入件数やまとめる金額で変わりますが、最短7日で融資可能です。

消費者金融や銀行キャッシング、クレジットカードのショッピングとキャッシング枠もまとめることができます。

返済期間は原則7年ですが、明確な理由があって7年以内に完済するのが難しいなどの場合は、最長10年まで期間を延長してくれることもあるようです。

【OC(オーシー) おまとめローン】最長8年までの長期返済可能

「おまとめローン」.jpg)

| 実質年率 | 6.0%~15.0% |

| 最高限度額 | 30万円~300万円 |

| 契約期間 | 最長8年 |

| おまとめ対象ローン | 消費者金融会社・カード会社からの借入債務 |

| 追加融資 | 不可 |

OCおまとめローンは、大分県を拠点としているクレジットカード会社が提供しているおまとめ商品です。

申し込みは電話か来店で行えますが、契約手続きには来店しなくてはならないので、利用できるのは大分県かその近隣に住んでいる方に限定されています。

まとめられるのは消費者金融とカード会社の借入で、銀行のローン商品は対象外となっています。

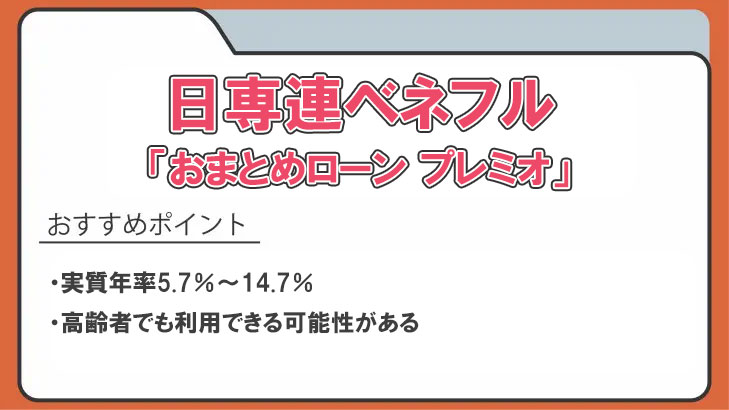

【日専連ベネフ おまとめローン プレミオ】上限年齢が明記されていない

| 実質年率 | 5.7%~14.7% |

| 最高限度額 | 500万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | 銀行のカードローン クレジットカードのキャッシング・ショッピングリボ 貸金業者(みなし貸金業者含む)への債務 |

| 追加融資 | 不可 |

「おまとめローン プレミオ」は、九州に拠点を持つクレジットカード会社日専連ベネフルが提供しているおまとめローンです。

金利5.7%~14.7%、最高限度額500万円までと、スペックも銀行に近いレベルです。

上限年齢が明記されていないので、かなり高齢であっても申し込める可能性があります。

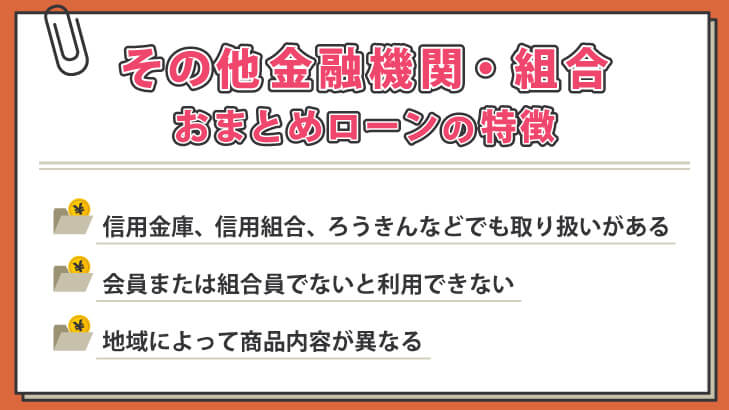

その他金融機関・組合のおまとめローン

信用金庫、信用組合、ろうきんなどでも借金をまとめることが可能で、銀行よりもさらに低い金利で利用することができます。ただし、会員・組合員でないと基本的には利用できません。

ここでは一つの地域をピックアップして紹介しています。それぞれの管轄地域によりスペックや条件などが異なるので、在住または勤務先地域の信用金庫、信用組合、ろうきんで確認してください。

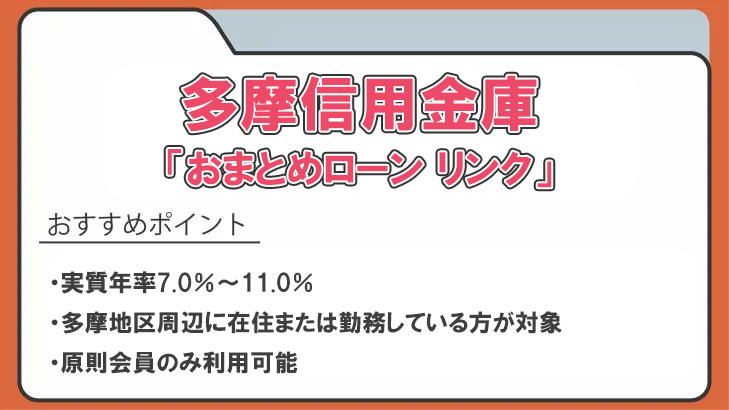

【多摩信用金庫おまとめローン リンク】最高金利11.0%と銀行よりも低金利

| 実質年率 | 7.0%~11.0% |

| 最高限度額 | 500万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | 債務整理に関連する資金 不動産関連融資および廃業時の事業性資金を含めた資金 |

| 追加融資 | 不可 |

多摩地区周辺に在住または勤務先がある方を対象とした信用金庫のおまとめローンです。最高金利11.0%と銀行よりも低金利で利用できます。

申し込みはネットでも行えますが、契約には来店が必須です。来店できない場合は担当者に訪問してもらうこともできます。

「リンク」には、「しんきん保証基金保証付」「保証非提携」という条件が少し異なる商品があります。

| しんきん保証基金保証付 | 債務整理に関連する資金(事業性資金、滞納税金、延滞債務の取扱不可)を融資 |

| 保証非提携 | 不動産関連融資および廃業時の事業性資金を含めた資金(滞納税金や登記費用、事務手数料等を含む)を融資 |

また上記の他、不動産担保貸付も用意されています。

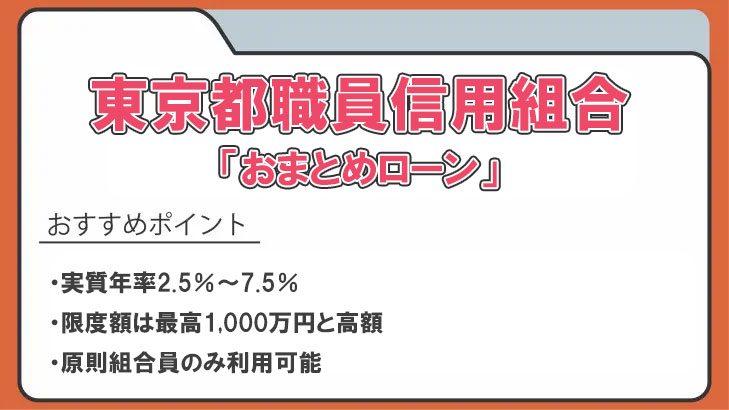

【東京都職員信用組合 おまとめローン】最高限度額1,000万円と高額おまとめに対応可能

| 実質年率 | 2.5%~7.5% |

| 最高限度額 | 1,000万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | ローンやクレジット※投機性・事業性資金は除く |

| 追加融資 | 不可 |

東京都職員信用組合のおまとめローンは、金利2.5%~7.5%、最高限度額1,000万円と非常に高いスペックとなっています。

東京都にある団体や企業に1年以上勤務している方が対象となります。18歳の方も利用できますが、利用額は50万円までと大幅に制限されます。

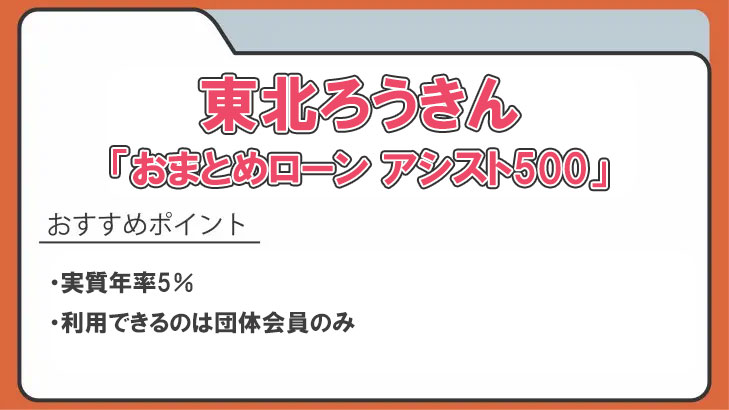

【東北ろうきんおまとめローン アシスト500】実質年率5%の超低金利

| 実質年率 | 5% |

| 最高限度額 | 500万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | ローン |

| 追加融資 | 不可 |

東北ろうきんおまとめローン「アシスト500」は、年率5%という超低金利で利用できます。最高限度額も500万円なので、それなりに大きな金額にも対応できます。

利用できるのは東北ろうきんの団体会員のみで、勤続年数が1年以上、年収150万円以上を毎年安定して得ているなど、様々な条件をクリアする必要があります。

銀行のカードローン・フリーローンでおまとめ

銀行が提供しているカードローンやフリーローンには、おまとめ目的で利用できるものもあります。

特に、カードローンで契約できれば、返済をしつつ必要な時には借入も行うことができるので、万が一の時にも安心です。

ただ、おまとめローンとは違い、返済は自力で行う必要があるなど計画性や管理能力が大きく問われます。

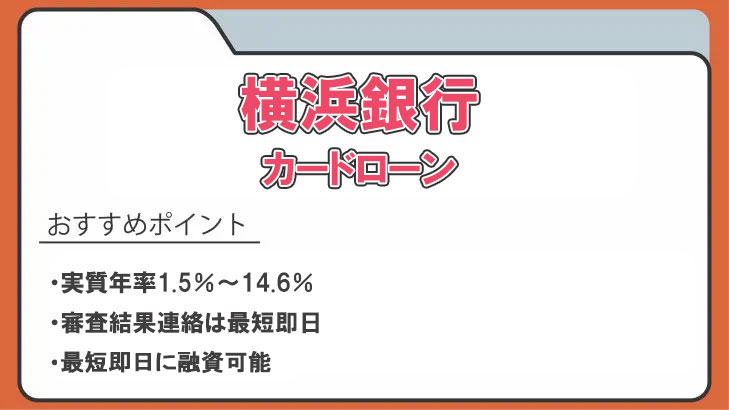

【横浜銀行 カードローン】審査結果回答は最短即日

| 実質年率 | 年1.5%~14.6%(変動金利) |

| お借入限度額 | 10~1,000万円(10万円単位) |

| 契約期間 | 1年(1年ごとの自動更新) ※満70歳以降はあらたなお借入りれはできません。 ご返済のみのお取り引となります。 |

| おまとめ対象ローン | ・他社借入 ・リボ払い |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

地方銀行のカードローンですが、おまとめローンに利用することも可能です。

WEB申込に対応していますが全国展開はしておらず、一部地域に居住あるいは勤務している方が対象となります。

対応地域

・神奈川県内全地域

・東京都内全地域

・群馬県内の3市(前橋市、高崎市、桐生市)

年1.5%~14.6%と低金利で、最大1,000万円まで借入できるので、おまとめにも対応できます。ATM手数料が0円(一部ATMを除く)なので利用もしやすく、最短即日融資も可能です。

口座がなくても申込できますが、契約までには開設しておく必要があるので忘れないようにしましょう。専用アプリ「はまぎん365」を利用すれば、借入と返済、利用状況の確認などが行えます。

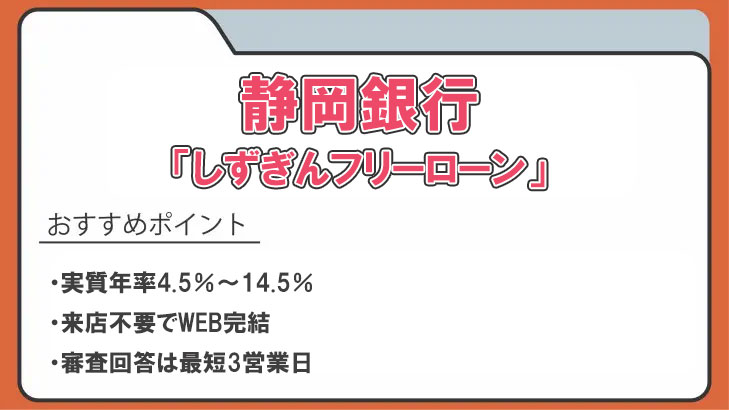

【静岡銀行 しずぎんフリーローン】WEB完結で来店不要

| 実質年率 | 4.5%・7%・9%・10%・12%・14.5% |

| 最高限度額 | 500万円 |

| 契約期間 | 1年毎の自動更新 |

| おまとめ対象ローン | 貸金業者や銀行などのキャッシング、クレジットカードのリボ払い |

| 追加融資 | 不可 |

しずぎんフリーローンは、インターネットか電話で申し込むことができます。WEB完結で来店不要で手続きを行うことができます。来店する場合は、一部のライフデザインステーション/ローンセンターなら土日でも手続きができます。

審査回答は最短3営業日と比較的スピーディです。ただ、仮審査から融資まで最短2週間かかるようです。また、契約までに口座の開設を行う必要があるので、人によってはさらに時間がかかります。

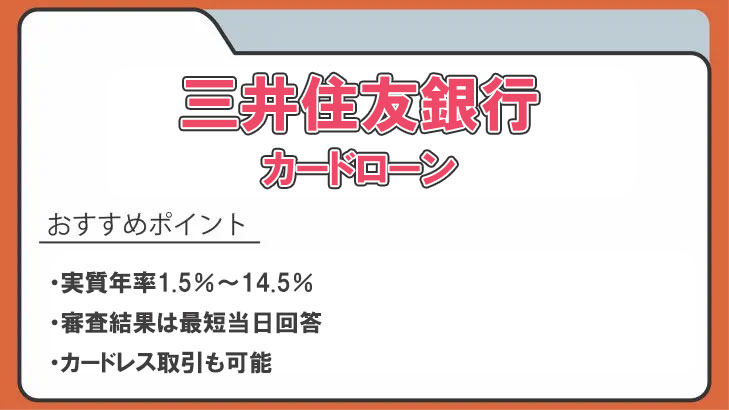

【三井住友銀行 カードローン】キャッシュカードにカードローン機能を付帯させることができる

| 実質年率 | 1.5%~14.5% |

| 最高限度額 | 800万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | キャッシング、カードローン、クレジットカードのリボ払い |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

三井住友銀行カードローンは、目立つところに記載はありませんが、おまとめ目的でも利用できます。

金利1.5%~14.5%、限度額800万円までなので、高額融資も期待できます。審査結果は最短当日回答と素早い対応が魅力です。また、三井住友銀行の住宅ローンを利用していると、金利1.5%~8.0%で利用できます。

すでに普通口座を持っている方ならキャッシュカードにカードローン機能を付帯させることができます。またカードを増やしたくない方はカードレスを選択することも可能です。

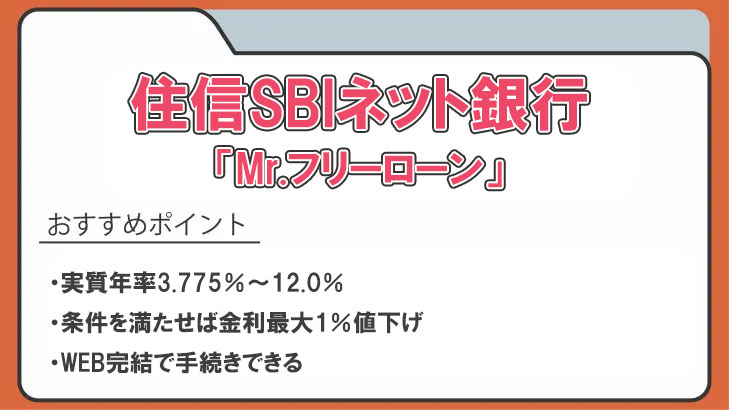

【住信SBIネット銀行 Mr.フリーローン】最高金利が12%

| 実質年率 | 3.775%~12.0% |

| 最高限度額 | 1,000万円 |

| 契約期間 | 最長10年 |

| おまとめ対象ローン | 他の金融機関からの借入 |

| 追加融資 | 不可 |

住信SBIネット銀行「Mr.フリーローン」は、WEB完結で申し込みから契約まで可能です。

最高金利が12%なので低額のおまとめでも十分に負担の軽減を期待できます。

また、住信SBIネット銀行の住宅ローンを利用していると1%、カードローンやSBI証券口座を保有している場合は0.5%低い金利で利用できます。

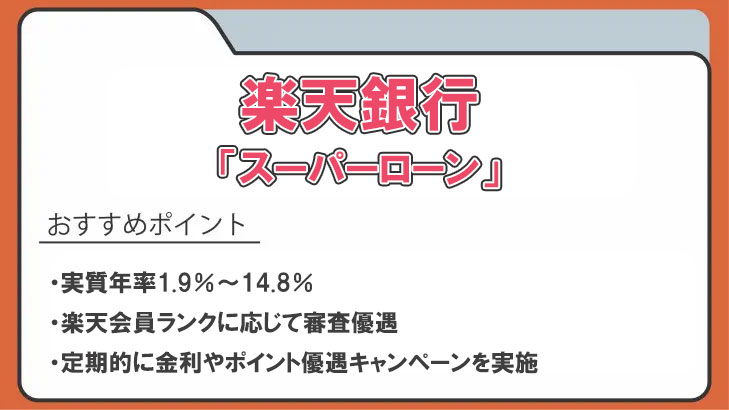

【楽天銀行 スーパーローン】楽天会員に対して会員ランクに応じた審査優遇あり

| 実質年率 | 年1.9%~14.5% |

| 最高限度額 | 800万円 |

| 契約期間 | 1年毎の自動更新 |

| 対象ローン | カードローンやクレジットカードのキャッシング機能、リボ払い |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

楽天銀行のカードローンは事業性資金以外であれば使用使途自由なカードローンなので、おまとめにも利用できます。

金利は1.9%~14.5%、最高限度額は800万円と高スペックです。ネット銀行であるため全国どこからでもネットで申し込むことができます。

また、楽天会員であれば会員ランクに応じて審査優遇を受けられます。期間限定の金利優遇やポイント還元キャンペーンを度々行っているので、お得に利用することができます。

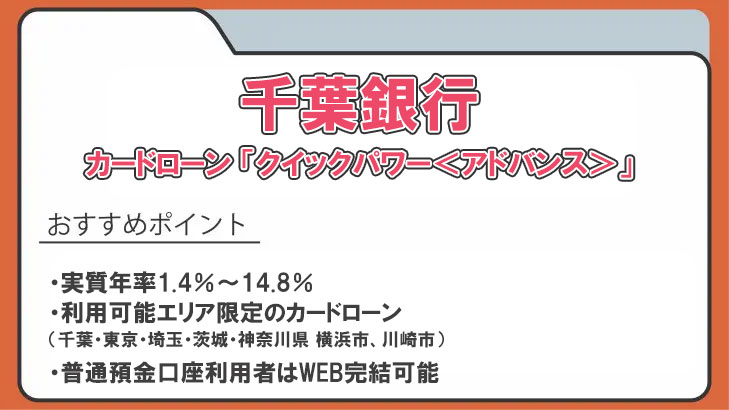

【千葉銀行 ちばぎんカードローン クイックパワー<アドバンス>】普通預金利用者はWEB完結可能

| 実質年率 | 年1.4%~14.8% |

| 最高限度額 | 800万円 |

| 契約期間 | 1年毎の自動更新 |

| 対象ローン | 記載なし |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

千葉銀行口座を持っているならWEB完結申し込みができます。

地方銀行で営業エリアが限られており「千葉・東京・埼玉・茨城の全域と神奈川県の一部地域に居住または勤務している方」が対象になります。

まとめられる借入タイプの記載はありませんが、銀行の商品なので消費者金融だけでなく銀行カードローンやクレジットカードなどもまとめられると思われます。

スペックもそれなりに高いので、営業エリアにいる方は申し込んでみると良いでしょう。

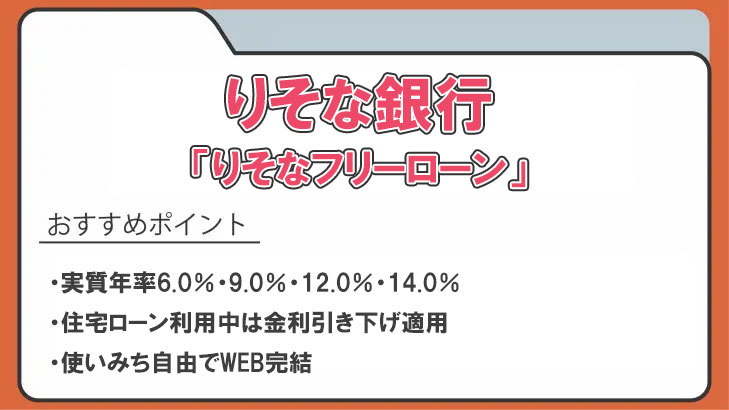

【りそな銀行 りそなフリーローン】実質年利は6.0%・9.0%・12.0%・14.0%の4つで固定

| 実質年率 | 6.0%・9.0%・12.0%・14.0% |

| 最高限度額 | 500万円 |

| 返済期間 | 最長10年 |

| 対象ローン | 記載なし |

| 追加融資 | 再度契約する必要がある |

事業性資金以外なら使いみち自由で、おまとめ・借り換えとしても利用できる銀行フリーローンです。カードローンではないため繰り返し利用することはできず、融資された後は返済していくのみとなります。

金利は6.0%・9.0%・12.0%・14.0%の4つで固定されており、返済計画が立てやすいという利点があります。

りそな銀行の住宅ローンを利用していると、最大0.5%金利を優遇してもらえます。

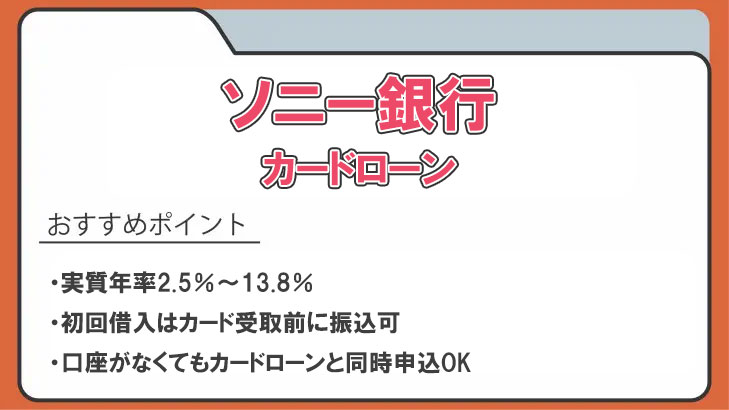

【ソニー銀行 カードローン】ローンカード一体型のキャッシュカードで利用

| 実質年率 | 年2.5%~13.8% |

| 最高限度額 | 800万円 |

| 契約期間 | 1年毎の自動更新 |

| 対象ローン | 記載なし |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

ネット銀行のカードローンでおまとめにも利用できます。金利は2.5%~13.8%で、特に最高金利は13%台と非常に低金利なので、そこまで高額ではない金額をまとめるときにも非常に有利です。

限度額は800万円なので、高額な借金をまとめる場合でも安心です。

申し込みはネットで行うことができ、ローンカード一体型のキャッシュカード、専用のローンカードを発行してもらうことができます。

基本的にはローンカード一体型のキャッシュカードの利用となるため、普通口座を仮設している方が対象となります。

クレジットカード会社のカードローンでおまとめ

クレジットカード会社のカードローンやフリーローンもおまとめに対応しているものがあります。

ただ、貸金業法が適用されるので総量規制の対象となり、年収の3分の1以上の融資はされません。

融資額が制限されるので、銀行ほど借金をまとめることはできないでしょう。

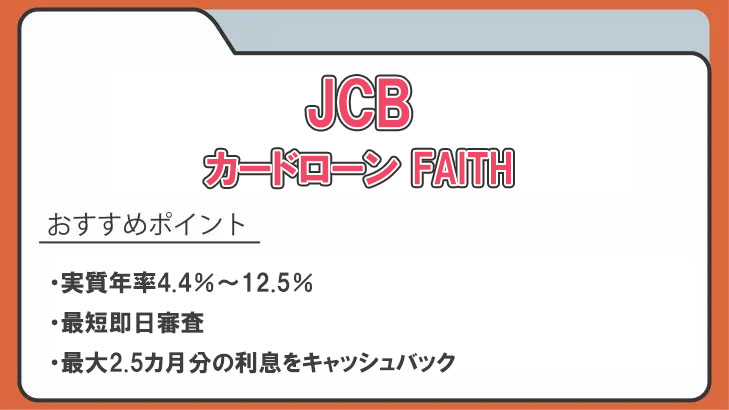

【JCB カードローンFAITH】WEB完結、最短即日審査が可能

| 実質年率 | 4.4%~12.5% |

| 最高限度額 | 500万円 |

| 契約期間 | 最長145カ月 |

| 対象ローン | クレジットカード会社のキャッシングや 消費者金融のカードローン、フリーローン |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

JCBカードローンFAITHは、最短即日審査が可能なカードローンです。WEB完結が可能なため来店の必要もありません。

金利4.4%~12.5%と低いので返済の負担を軽減しやすく、最大2.5カ月分の利息キャッシュバックキャンペーンを実施しています。(2023年12月現在)

残念ながら総量規制の例外ではないので、年収の3分の1以上の融資はできません。

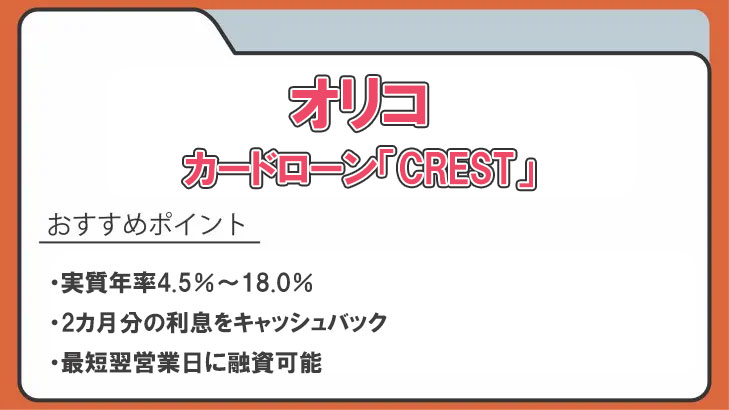

【オリコ カードローンCREST】2カ月分の利息キャッシュバック

| 実質年率 | 4.5%~18.0% |

| 最高限度額 | 500万円 |

| 契約期間 | 154カ月 |

| 対象ローン | 記載なし |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

オリコ カードローン「CREST」は、明記はされていませんが、おまとめ可能なカードローン商品です。

最短翌営業日に融資可能という対応の早さが魅力です。また、2カ月分の利息キャッシュバックを実施しているので少々お得になります。

ただ、金利は消費者金融並みであることや総量規制の対象となることもあり、他社と比べると見劣りする部分はあります。

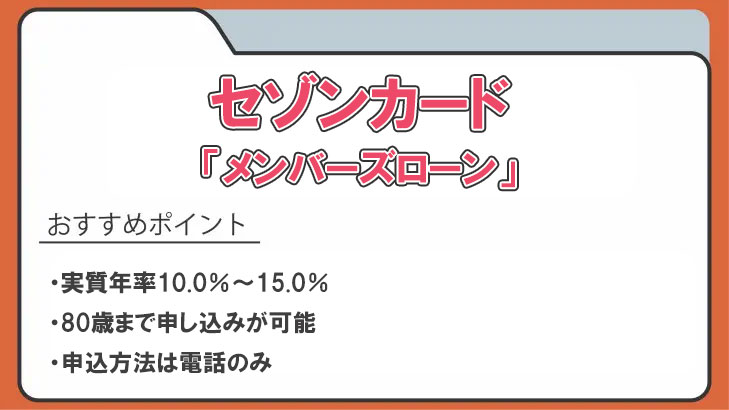

【セゾンカード メンバーズローン】契約後の完済資金はセゾンが振込してくれる

| 実質年率 | 10.0%~15.0% |

| 最高限度額 | 300万円 |

| 契約期間 | 最長8年 |

| 対象ローン | 消費者金融のカードローンやフリーローン クレジットカードのキャッシング |

| 追加融資 | 限度額以内なら繰り返し利用可能 |

「メンバースローン」は、セゾンカードが提供している目的型ローンで、おまとめにも利用することができます。

金利10.0%~15.0%、限度額300万円なので高額なおまとめには向いていません。

20歳~80歳までの安定した収入がある方が対応となっており、高齢者でも申し込むことができます。ただ、完済時の年齢が80歳を超える場合は申し込めないので、実際に80歳の方が申し込むのは難しいでしょう。

契約後は、セゾンから以前の借入先へ振込してくれるため、解約手続きのみで済みます。

その他金融機関・組合のカードローン・フリーローンでおまとめ

特定の地域の信用金庫、信用組合、ろうきんにはおまとめローンがない事があります。その場合はそれぞれが提供しているフリーローンでまとめることができます。

地域によっておまとめできたりできなかったり、スペックの差もありますが、金利は低めなので負担を軽くする事は十分に可能です。

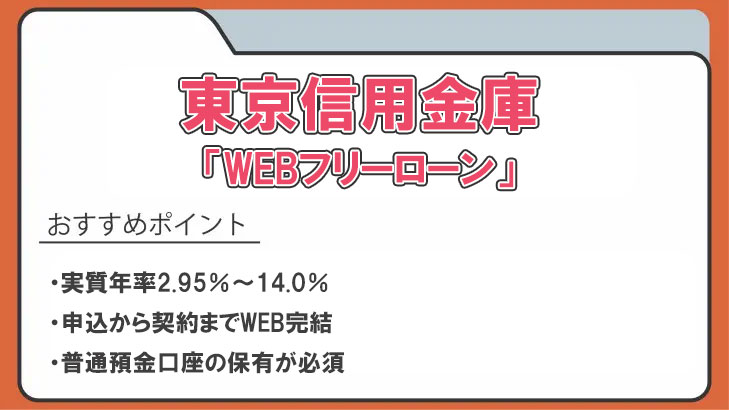

【東京信用金庫 WEBフリーローン】申込から契約まですべてWEBで完結

| 実質年率 | 2.95%・5.0%・7.0%・10.0%・14.0% |

| 最高限度額 | 30万円~500万円 |

| 契約期間 | 最長10年 |

| 対象ローン | 他社借入 |

| 追加融資 | 不可 |

東京信用金庫の「WEBフリーローン」はおまとめ利用も可能なフリーローンです。東京都と埼玉県で営業している、利用対象者も営業地区内に在住または勤務している必要があります。

申込から契約まですべてWEBで完結でき、周りにばれてしまう心配はありません。

利用には東京信用金庫の普通預金口座が必要になります。申し込む前に口座開設手続きを済ませておくとよいでしょう。

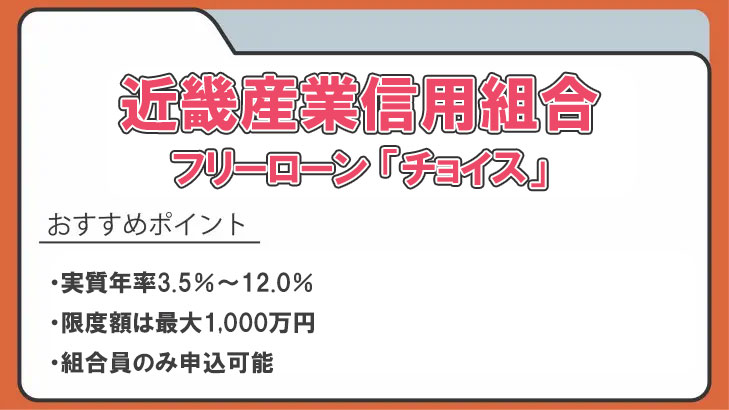

【近畿産業信用組合フリーローン チョイス】最大1,000万円までの高額融資が可能

| 実質年率 | 3.5%・5.0%・7.0%・9.0%・12.0% |

| 最高限度額 | 1,000万円 |

| 契約期間 | 最長10年 |

| 対象ローン | 他社債務 |

| 追加融資 | 不可 |

近畿産業信用組合フリーローン「チョイス」は、最大1,000万円までの高額融資が可能な商品です。

申し込みはインターネットからできますが、融資実行の際は来店する必要があるので、営業地区内に在住または勤務している必要があります。

フリーローン「チョイス」は、他の営業地域でも提供されていますが、それぞれの地区でスペックや利用可の範囲が異なります。

【中央労働金庫 カードローン マイプラン】ATM手数料は実質0円

| 実質年率 | 団体会員の構成員:3.875%~7.075% 生協会員の組合員:4.055%~7.255% 一般勤労者:5.275%~8.475% |

| 最高限度額 | 500万円 |

| 契約期間 | 最長10年 |

| 対象ローン | 他社ローン |

| 追加融資 | 不可 |

中央ろうきんカードローン「マイプラン」は非会員の方も利用できます。ただ、生協会員の組合員と一般労働者は利用できる金額に制限があります。

会員か一般労働者かで金利は変わりますが、総じて低金利で利用することができます。所定の条件を満たせば最大3.2%の金利優遇も受けられます。

銀行・ゆうちょ銀行・コンビニなどのATMで取引すると、引出手数料がキャッシュバックされます。手数料は実質0円となるので、負担が少し軽減できます。

おまとめローンか?その他のローンか?状況や目的に合わせて最適なものを選ぶ

おまとめローンなどの返済専用ローンを使って返済に専念するか。

それとも、おまとめ可能な使用使途自由なローンである程度余裕を持たせるか。

どのローンを選ぶにしても、各種ローンの違いや自分の置かれている状況、目的を吟味して最適なものを選ぶ必要があります。

おまとめローン、カードローン、フリーローン、それぞれの違いを見ていきましょう。

おまとめローン・フリーローンは借金に終止符を打ちたい方におすすめ

おまとめローンとフリーローンは、一括借入タイプのローンなので、借りたら返済していくだけとなります。また、追加借入するには再度審査に通る必要があり、簡単に借入できません。

しかし、返済に集中しやすいという共通点はあるものの、おまとめ専用とそれ以外という大きな違いもあります。

この違いを把握していないと借金を減らすどころか大幅に増えるというリスクを抱えることになるので注意が必要です。

おまとめローンとフリーローンの使い方の違いと注意点

おまとめローンとフリーローンで注意すべき点は契約時の対応です。

おまとめローンは契約後、以前の借入先へ直接返済が行われます。そのため、お金を手にするタイミングはありません。

また、おまとめローンは契約条件として解約証明書または契約が終了していることを示す書面が必要であり、以前のローンを契約したままおまとめローンを利用することはできないようになっています。契約したままだと契約違反となり、借金の一括返済を求められます。

契約した会社は返済まではしてくれますが、解約手続きは自分で行う必要があるので忘れないようにしましょう。

契約できたとしても、おまとめローンのように自動的に返済が行われないので、自分で返済・解約手続きを行う必要があります。自分で全てを管理しなければならないので、ここでつまづくと負債が大幅に増えて大変なことになります。

どちらを選ぶにしても、契約後の返済や解約手続きをしっかり行うことを忘れないでください。

おまとめローンとフリーローンでは審査はどちらが厳しい?

おまとめローンもフリーローンも基本的に審査は厳しく行われますが、どちらかといえばフリーローンの方が厳しい傾向にあるようです。

おまとめローンは、借入件数や借入金額に一定の目安を設けて申込条件そのものを厳しくしています。確実に高額融資になるうえに完済を目指すという明確な目的がある商品のため、審査では信用情報と返済能力は特に重要視されます。

金融事故、特に返済の延滞をしていると評価はその分落ちるので審査に通りづらくなります。

とはいえ、多重債務者に融資をするという前提で審査が行われているので、基準に達していれば問題なく融資してもらえます。

フリーローンは使用使途自由なローンで、その使い方の一つとして借金をまとめる事ができるだけです。多重債務者をメインターゲットとしているわけではないので、おまとめとして利用する場合は生活費や他の目的型ローンとして利用するよりも慎重に審査が行われる可能性が高いでしょう。

また、フリーローンは金利が低く、カードローンと違って初回から高額融資にも対応してくれることが多いため、元々審査は厳しめです。申し込みから融資まで数日かかることも珍しくありません。

カードローンは返済の管理を楽にしつつ万が一にも備えたい方向け

カードローンは、おまとめしても利用限度額内であれば繰り返し利用でき、使用使途に制限はありません。

返済のみとなるおまとめローンやフリーローンと違い、急な出費があっても対応できるという安心感があります。ただし、フリーローンと同じく契約後の返済や解約手続きは自分で行わなければなりません。

また、一番の注意点は、利用目的に制限があまりないため借入しすぎてしまう可能性が高いということです。使おうと思えばほぼなんにでも活用できてしまうため、返済が後回しになるということも簡単に起こります。

そのためカードローンでまとめる場合は、返済計画や管理をしっかりできない方でないと利用は難しいでしょう。

「おまとめにも利用できる」と記載がないカードローンでもおまとめできる?

カードローンは事業性資金以外の使用使途は自由となっているので、はっきり「おまとめ・借り換え可能」と書いていなくても利用できる可能性はあります。

しかし、大々的に宣伝していないということはおまとめとしての用途に積極的ではない可能性が高いので、おまとめ可能としているカードローンに申し込んだ方が審査には通りやすいかもしれません。

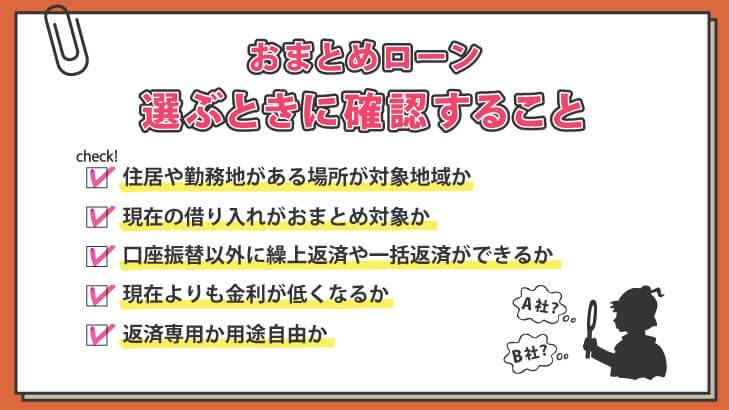

おまとめローンを選ぶときに確認すること

おまとめローンは、一度契約してしまうと再度まとめたり借り換えたりすることができません。

後悔しないためにも、申し込む前に様々な事を比較検討し、慎重に選ぶ必要があります。

住居あるいは勤務地が対象になっているか

大手の金融機関が提供するおまとめローンは、全国展開しているものが多いので、居住地や勤務地を気にする必要はありません。

しかし、地方銀行は銀行の営業エリア内かその近隣の県のみとしているところが多くあります。

おまとめローンを選ぶ際には、まず対象地域を確認してから、金利や申込条件などを比較しましょう。

まとめたい借入がおまとめ対象になっているか

提供している金融業者によっては、おまとめ対象となる借入タイプが制限されていることがあります。

例えば消費者金融のおまとめローンでは、消費者金融のカードローンとクレジットカードのキャッシング枠しかまとめられません。

銀行カードローンやクレジットカードのリボ払いなどもまとめたい場合は、銀行のおまとめローンを利用する必要があります。

そういったことを回避するために、まとめたい借入のタイプを確認して適切なおまとめローンを選ぶ必要があるのです。

返済方法は複数利用できるか

おまとめローンの返済方法は基本的に口座振替になるため、大きくなった借入を既定の最低返済金額で返済しているとなかなか完済できません。

任意の支払いと併用できれば、月々の返済は無理のない範囲に抑えながら返済スピードを速めることができます。

ただし、金融機関によってはおまとめローンの繰上返済などに手数料がかかることがあります。

繰上返済できても手数料が大きな負担になることもあるので、手数料が無料かどうかも一緒に確認するとよいでしょう。

できるだけ「大元の金利」が低い商品を選ぶ

おまとめローンを利用すると借入総額が合算されて大きくなるため、金利は現在よりも低くなる可能性が高くなります。

ただ、同じ金利帯で金額の変動で低金利化させるよりも、大元の金利が低い商品でさらに低金利になった方がより利息を抑えられます。

他の要素も考慮しつつ、できるだけ金利が低い商品を選ぶようにしましょう。

おまとめ後の金利がおまとめ前より低くなるか

借金をまとめたら必ず有利になるかといえば、必ずしもそうではありません。

おまとめ前のすべての借入の金利がおまとめ後より高いのであれば利息負担は軽減されますが、一つでも低いものがあるとまとめるメリットが薄くなってしまいます。

おまとめローンを最大限活用するのであれば、おまとめ前後の金利の変化を考える必要があります。

返済専用かある程度自由に使えるか

おまとめ専用のローンは基本的に返済専用となっているので、自由に利用することはできません。

一方で、おまとめにも使えるカードローンのような自由度の高いローンの場合は、ある程度返済すれば借入が可能になります。

一切の借り入れをせず返済に集中したいのであれば返済専用を、返済の負担を軽減しつつもしもの時に利用できるようにしたいのであればおまとめにも使えるカードローンを選ぶとよいでしょう。

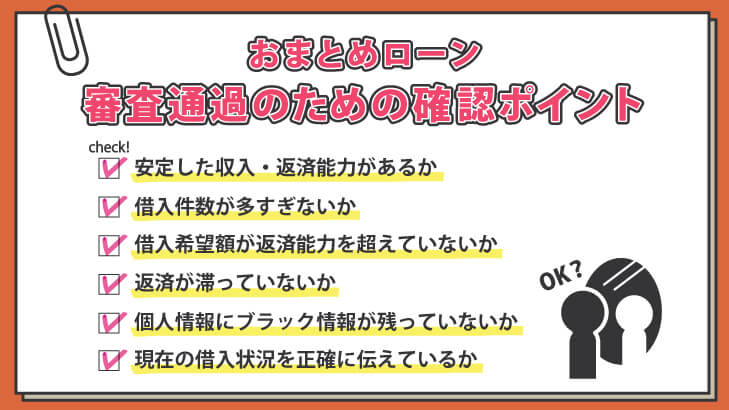

おまとめローン審査に落ちないために確認すること

おまとめローン審査で重視される項目そのものはカードローンやフリーローンと異なるわけではありませんが、多重債務者への融資を目的としているため、基準や条件はより厳しくなります。

おまとめローン審査で重視される項目を改めて確認すると共に、自分が条件を満たしているか、問題を起こしていないかを吟味する事はとても重要です。

収入証明書の提出で安定した収入があり返済能力があることを示す

おまとめローンの利用には、初めての借入以上に返済能力が求められます。年収を維持、または上がっているかは重要なポイントになります。

また、金額によらず収入証明書は必ず提出しておくと、評価が上がりやすくなります。

就業形態によって提出が必要な書類や枚数などが異なるので、検討している金融機関でよく確認しましょう。

借入件数が多いと基本的には不利になる

おまとめローンといえど、際限なく借金をまとめられるわけではありません。借入件数が多いと審査に通らないこともあります。

まとめられる件数は金融業者で異なる部分もありますが、大手消費者金融や銀行だと多くても3~4件程度と設定しているところがほとんどで、それ以上になるとまとめるのは難しくなります。

一部のおまとめローンは借入件数が多いほうが有利

返済専用のおまとめローンの中には、借入件数が4件以上でも対応してくれるところもあります。

中には4件からでないと申し込みを受け付けないというところもあるので、借入件数が多い方は返済専用のおまとめローンを重点的に調べてみましょう。

借入総額が返済能力を超えていないこと

借入総額が申込者の返済能力を越えている場合も、審査に通りづらくなります。

返済能力を超える借入の基準としては一般的には総量規制が該当しますが、おまとめローンは総量規制対象外です。

「返済能力を超える貸付け」に該当するか否かを判断する基準の一つとして、新たな貸付けにより借入残高が、年収の3分の1を超える場合に、原則として返済能力を超えるものとして禁止されるのが、いわゆる総量規制です。

引用元:お借入れは年収の3分の1まで(総量規制について)|日本貸金業協会

しかし、対象外といっても制限がないわけではありません。借入件数と同じように借入総額にも制限があります。

年収に対しての割合は明確化されていませんが、年収の半分を超えると融資の可能性は低くなる傾向にあるようです。

また年収だけでなく、その他のローン商品やショッピング枠の支払い状況なども、返済能力を図るための重要な情報になります。

他社借入の返済を延滞していないこと

返済を延滞をしているということは、返済能力に問題があるという明確な証拠となり、おまとめローンを利用することはできなくなります。

また、延滞の情報は5年間記録される※ので、大手消費者金融や銀行ではその間一切借入はできません。

※参考元:CICが保有する信用情報|CIC

ただ、過去に延滞していても、現在は返済が継続できる状態で、なおかつ返済能力も回復しているという場合は、中小消費者金融なら審査に通過する可能性はあります。

ブラック情報などの記録がないこと

ブラック情報は、返済費の延滞・債務整理・自己破産・短期間の複数申し込みなどで記録されます。

約3カ月の間に3件以上の申し込みをすると申し込みブラック状態になり、6カ月間は審査に通らなくなります。

おまとめローン審査に通らず何社も申し込む可能性は低くはないので、ここで引っかかる方もいるかもしれません。

債務整理や自己破産は、おまとめローンで返済の負担が軽減できない場合にとる手段なので、この時点で債務整理の記録がある方は少ないでしょう。

ただ債務整理や自己破産の記録は5~7年残る※ので、以前に借金の整理をしたことがあるとその記録がまだ残っているかもしれません。

※参考元:全国銀行個人所有 個人情報の取扱い|一般社団法人全国銀行協会

いずれにしろブラック情報があると審査には不利であることは間違いないので、十分注意する必要があります。

借入や年収に関する情報はすべて正確に伝えること

情報に誤り、特に借入や年収に関する情報にミスがあると信用と評価が下がり、審査に通るのがかなり難しくなります。

借入の情報は個人信用情報で全て確認できるので借入状況はすぐにバレますし、年収は収入証明書を確認すればすぐに分かります。もし文書を偽造しているのが分かれば、その時点ですぐにアウトです。

記入した情報や提出した情報に誤りや抜けがないよう、十分に内容を確認してから提出しましょう。

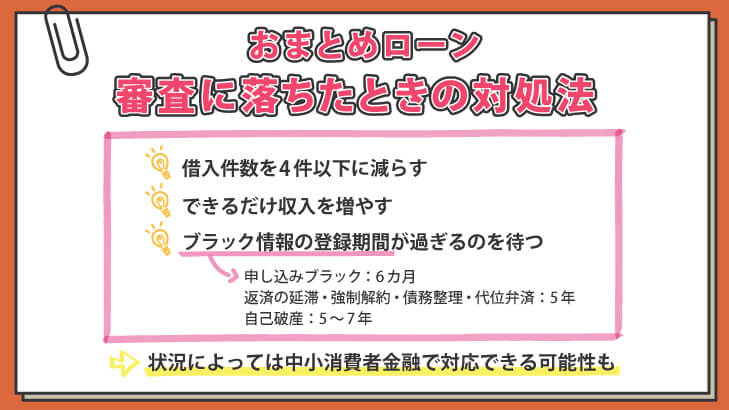

おまとめローンに落ちてしまったら

おまとめローンの審査に落ちたからといってすぐにあきらめる必要はありません。落ちた原因によっては、ちょっとした工夫で審査に通ることができます。

審査に落ちた原因を教えてもらうことはできませんが、自分の状況や会社側の条件を照らし合わせて原因を推測することはできます。

次の審査に備えて、原因を洗い出して改善しましょう。

最低限4件以下に借入件数を減らす

借入件数が審査に落ちた原因だと感じるならまとめる件数を減らすか、いくつかを先に完済して借入件数を減らすなどして対応しましょう。

目安としては4件以下に減らせれば大手でもまとめられるチャンスがあります。ただ、借入件数は少なければ少ないほど有利です。

しかし、借入金額が減ると金利が低くなりにくくなる、あるいは全く引き下げられないというデメリットも発生するので、うまく調整する必要があります。

副業や転職を検討し収入を増やす

返済能力をあげるには収入を増やすのが一番です。年収が上がれば総量規制の上限が増えますし、返済にも余裕が持てます。

副業が可能なのであれば、ちょっとした隙間時間や休日にできる短期間の仕事を探すとよいでしょう。Uber Eatsなどのデリバリーサービスは好きな時間に好きなだけ働けますし、クラウドソーシングに登録しておけばリモートでできる仕事も簡単に見つけることができます。

それが難しい場合は昇給できるように頑張るか、今よりも高収入な仕事に転職することも考える必要があるかもしれません。

個人信用情報機関のブラック情報は時間で解決するしかない

個人信用情報機関にブラック情報が登録されてしまったら、登録期間が過ぎるまで待つ以外の解決方法はありません。

ブラック情報の登録期間は、ブラックになった理由や3つある個人信用情報機関により異なりますが、大体以下の通りです。

申し込みブラック:6カ月

返済の延滞・強制解約・債務整理・代位弁済:5年

自己破産:5~7年

申し込みブラック以外は、完済してから情報消滅までの期間です。つまり、完済が長引くと登録期間も長くなるということです。

登録されてから一定の期間が経過したのに借りられなかったという方も少なからずいるようですが、単純に登録期間内であったというのが原因です。

ブラック状態になっている事がわかっている場合は、申し込む前に個人信用情報機関で情報を開示してもらうとよいでしょう。

ブラックでも中小消費者金融なら可能性がある

ブラック状態であっても、長期間継続して返済ができている・完済している・収入が増えているということもあるでしょう。

大手消費者金融や金融機関ではブラック状態というだけで審査に落ちますが、中小消費者金融だと現在の返済実績や返済能力を細かく調べたうえで融資してくれることがあります。

おまとめローンの場合取り扱う金額が大きくなりやすいので、一般的なキャッシングローンよりも審査は厳しくなりますが、可能性自体はゼロではないので検討してみる価値はあるでしょう。

おまとめローンのこれが知りたい!よくある質問と回答

混同しがちですがおまとめローンと借り換えローンは同じもの?

どちらも返済の負担を軽減させるという同じ目的を持った商品なので、名前の違う同じ商品というイメージを持たれていることも少なくありませんが、全く違うものです。

対して借り換えローンは、1社の借入を金利の低いところへ借り直すのが目的のローンです。

例えば、消費者金融から銀行カードローンに借り換えたり、住宅ローンを金利の低い別の住宅ローンへ借り換えたりといった具合です。金利の低い別の類似ローンに借り換えるという性質上、借り換えローンという名前のローン商品自体は多くありません。

名前は借り換えローンでも内容はおまとめローンという物もあるので混乱しがちですが、おまとめは複数の借金を一つに、借り換えは一つのローンをより低金利なローンに借り換えることと覚えておきましょう。

おまとめローンは誰でも使える?

おまとめローンの利用条件をしっかり満たしており、金融トラブルもないのであれば審査に落ちることはほとんどありません。

反対に、条件を満たしていない、返済の延滞などでブラック状態になっているなどの場合は、何をしても利用することはできないでしょう。

おまとめローンは借金を全部まとめないと受け付けてくれない?

今利用しているすべての借金をまとめる必要はありません。まとめても負担が軽くならないケースはいくつかあります。

- まとめても金利が低くならない、あるいは逆に高くなってしまうケース

- あと数回で完済できるケース

まとめないほうがよいケースがあることは金融業者も理解しているので、すべてをまとめなくても特に問題にはなりません。また、何かあった時のために自由に使えるものを一つ残しておきたいという方もいるでしょう。

ただし、条件が厳しい金融機関がないわけではありません。契約に完済証明書が必要になる場合もありますし、おまとめローン利用中は一切借り入れをしないことを制約させられることもあります。

どういった条件を出しているか申し込む前に確認しておくとよいでしょう。

おまとめローンはどんな借金でもまとめられる?

まとめられる借金のタイプは提供している会社により異なります。消費者金融の場合は、消費者金融カードローンやフリーローン、クレジットカードのキャッシング枠のみというところがほとんどです。

銀行の場合は上記に加え、銀行カードローンとクレジットカードのショッピング枠などもまとめることができます。

基本的には無担保ローンが対象となり、その中でおまとめられるものに違いがあるという感じになっています。

アイフルのおまとめMAXは自社商品も対象となっていますが、これは非常に特殊なケースです。

どの金融機関のおまとめローンでも即日融資できる?

消費者金融が提供しているおまとめローンだと、即日お金を借りることができるものもあります。

ただ、融資が高額になるため審査条件が厳しくなったり提出書類が増えたりして、審査もより慎重に行われるので融資に数日かかる場合もあります。

銀行のおまとめローンだと数日から数週間はかかり、信用金庫や信用組合、ろうきんの場合は1週間~2週間、長いと1カ月かかることもあります。

おまとめローンをすれば必ず返済は楽になる?

複数の借金をまとめれば必ず楽になるわけではありません。金利が引き下げられなかったら、負担はそのままかさらに重くなることもあります。

また、月々の返済は軽くなっても、返済が長引けばその分返済総額は増えてしまうことになります。

おまとめローンにはデメリットもあることを念頭に置きながら、まとめるかどうかを決めましょう。

おまとめローンで完済したカードローンは解約しないとダメ?

解約証明書が必要なおまとめローンの場合は、カードローンであれクレジットカードであれ必ず解約しなければなりません。

解約しない場合は契約違反となり、契約の解除や一括返済を求められるので、非常に厳しい状況になります。

おまとめローンによっては、おまとめ先のローン会社がおまとめ元へ全額返済したうえで申込者に融資するので、自動的に完済されることになります。ただ、解約まではされないので、自分で解約手続きを行う必要があります。

ただ、残しておくとひたすら借金が重なることになるので、できるだけすぐに完済・解約を行った方がよいでしょう。

おまとめローン利用中でも借り入れできる?

おまとめローン利用中に新規借入は原則できません。

おまとめローンを完済するまで新規借入を禁止している会社で契約した場合は特に注意が必要です。契約違反と見なされ、一括返済や財産・給与の差し押さえなどといったペナルティが課せられます。

また、新規に申し込んだとしても、個人信用情報で履歴を確認すれば借金をまとめていることはわかるので、審査に落とされる可能性の方が高いでしょう。

ただ、カードローンをおまとめに利用している場合は、しばらく返済したら限度額内で借入が可能になる事があります。

その場合は借入しても問題になることはないでしょう。