キャッシングできる方法は「消費者金融カードローン」、「銀行カードローン」、「クレジットカードのキャッシング」の3つに大きく分類できます。

消費者金融は審査にかかる時間が短く、即日融資しやすい条件がそろっているため急いで借りたいなら断然おすすめです。

各キャッシング方法はそれぞれ特徴があるので、目的に合ったキャッシング方法を選択すると良いでしょう。

即日キャッシングを希望するなら、申し込みや借入でWeb完結もある「消費者金融」が最適です。

お金を借りるときにできるだけ低金利で利用したいなら、「銀行カードローン」もよい選択でしょう。

またショッピングや海外キャッシングにも使いたいなら、「クレジットカードのキャッシング枠」が選択肢となります。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者、銀行は銀行業法により金融庁の審査を受け、内閣総理大臣から免許を取得、クレジットカード会社は、割賦販売法により金融庁の審査を受け、経済産業大臣又は経済産業局長に登録を行っています。また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。

コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

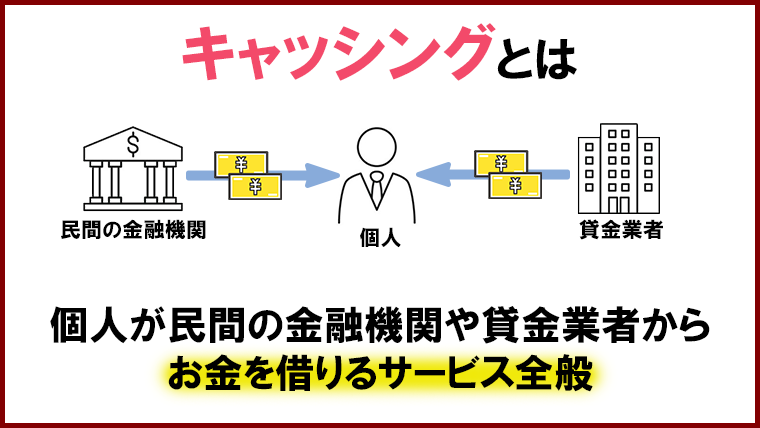

「キャッシング」とは「民間の金融機関や貸金業者から、個人がお金を借りるサービス全般」を指す

お金のピンチになったら「キャッシング」を思いつく方は多いのではないでしょうか。

便利な方法で、すぐに借りられるイメージがありますが、そもそもキャッシングとは何なのでしょうか。

キャッシングといえばクレジットカードのキャッシング枠が思い浮かびます。

クレジットカード会社のキャッシングは「現金をATMから引き出せる枠」のことで、大きな意味でのキャッシングの中の1つのサービスという位置づけです。

カードローンとキャッシング枠の違い

キャッシングには、大きく分けて2つのサービスがあります。

「カードローン」は消費者金融や銀行が提供しているキャッシングサービスの1つです。

契約時に利用限度額が設定され、限度額の範囲内で何度でも融資を受けられます。

クレジットカードでは買い物代金の支払いに使えるショッピング枠と、キャッシング枠をそれぞれ設定できます。

キャッシング枠が設定されたクレジットカードは、カードローンのように、ATMから現金を直接引き出して使うことができます。

カードローンとキャッシング枠の決定的な違いは、「ショッピング枠の有無」です。

| カードローン | クレジットカードのキャッシング枠 | |

|---|---|---|

| ショッピング枠 | なし | あり |

| その他の特徴 | ・無利息期間サービスがある ・融資限度額が大きい ・スマホATMなどの独自機能もある | ・ショッピング枠と使い分けOK ・機能を1枚に集約できる |

カードローンは現金の借り入れに特化したサービスであり、買い物代金の支払いに利用はできません。

その代わり「初回契約に限っては無利息の期間がある」「融資限度額が大きめ」「スマホキャッシングなどの独自機能がある」などのメリットもあります。

一方のキャッシング枠の場合、クレジットカード1枚でショッピング枠と使い分けることができます。

主なキャッシングは大きく分けて4種類

キャッシングはお金を融資するサービス全体を指す言葉であり、サービスを提供する業者は実にさまざまです。

ただ、使い勝手やサービスの充実度、大手企業が扱う安心感などを加味すると、選択肢としては主に以下の4つに絞られてきそうです。

- 大手消費者金融カードローン

- 中小消費者金融カードローン

- 銀行カードローン

- クレジットカードのキャッシング

ここからは、上記の代表的な4つのキャッシングサービスについて、メリットとデメリットを紹介します。

「大手消費者金融カードローン」なら最短15分融資も可能

消費者金融は、一般の個人に対して融資を行う業者のことです。

銀行と比較して金利が高めに設定されている反面、最短で即日融資を受けられる特徴があります。

現在では多くの企業で「WEBの申込を活用すれば最短15分融資」といったように融資までの時間がどんどん短縮されており、急ぎの方には良い選択肢になるでしょう。

また、クレジットカードのキャッシング枠と比較すれば融資限度額も大きく、多額の借り入れにも耐えられます。

大手消費者金融のメリット・デメリット

| メリット | ・最短即日融資が可能 ・審査~融資まで最短15分も可能 ・融資限度額が大きめ(500~800万円) ・初回に限り一定期間の「無利息期間」が利用できる場合がある |

| デメリット | ・銀行カードローンよりも金利が高い ・ネガティブなイメージを持つ人も多い |

「中小消費者金融カードローン」なら柔軟な審査が期待できる

中小消費者金融とは、俗に大手と呼ばれる5社(アコム・アイフル・プロミス・レイク・SMBCモビット)ではない中小規模の消費者金融のことです。

基本的なサービス内容は大手消費者金融に似ていますが、「スマホATMが利用できない」「最短15分融資には対応していない」といったように、使い勝手に若干の差異が見受けられます。

一方、申し込む人の多くが「大手消費者金融で融資を受けられない人」であることから、審査は柔軟に実施される可能性があります。

たとえば「過去に返済遅れで信用情報に傷がある」といったケース。大手消費者金融や銀行では原則として審査落ちになる案件ですが、中小消費者金融の場合は通過できる可能性もあります。

これは、中小消費者金融の審査では「現在の返済能力」が重視されているためです。

逆にカードローンの利用が初めてで信用情報に問題がなかったとしても、収入が安定していないと返済能力が低いと判断され審査を通過できません。

中小消費者金融のメリット・デメリット

| メリット | ・大手消費者金融に落ちた人の受け皿になっている ・現在の収入を重視した審査によって、過去にブラックになっても審査をパスする可能性がある |

| デメリット | ・大手で整備されている「スマホATM」のような便利機能がない場合もある ・金利は銀行よりも高い・大手消費者金融よりも知名度で劣る |

「銀行カードローン」なら上限金利15.0%前後で低金利

銀行カードローンは、文字通り銀行で提供されているカードローンのことです。

金利設定が消費者金融カードローンやキャッシング枠よりも低いため、「とにかく低金利で借りて利息額を抑えたい」時の利用に適しています。

- 消費者金融カードローン:3.0~18.0%程度

- 銀行系カードローン:2.0~15.0%程度

最高融資限度額は消費者金融と同じくらいの500万円から800万円、あるいはそれ以上の1,000万円の銀行カードローンもあります。

低金利のメリットと合わせて、多額の融資を受けたい方に向いています。

銀行カードローンは、消費者金融のように貸金業法における総量規制を受けずに限度額を決定できることになっています。

しかし返済能力を超えた貸付が問題になったこともあり、現在は自主的な規制で総量規制額である年収の3分の1程度を限度額とする銀行カードローンがほとんどです。

銀行カードローンならいくらでも借りられるわけではありません。

一方、低金利な分だけ審査が慎重に行われる傾向にあり、一般的には審査が厳しいといわれています。

また現在は消費者金融と違ってほとんどの銀行カードローンが即日融資には対応しておらず、「今すぐ借りたい」と思っている人には不利といえます。

銀行カードローンのメリット・デメリット

| メリット | ・低金利で利用できる ・周囲にバレても気にならない安心感がある |

| デメリット | ・即日融資は不可 ・審査の難易度が高めの傾向 ・無利息期間は一部カードローンしか扱っていない |

「クレジットカードのキャッシング枠」なら気軽にキャッシングできる

クレジットカードのキャッシング枠は、機能的にカードローンと大差はありません。

大きなメリットは、1枚のクレジットカードで「ショッピング枠」「キャッシング枠」の両方を利用できる点です。

すでにクレジットカードを持っていてキャッシング枠が付帯されていれば、一から申込や審査を受けなくてもすぐに利用できるので、気軽さの点ではピカイチといえます。

ただし、あくまでクレジットカードの付帯機能であり、融資限度額はカードローンよりも小さめです。

また、キャッシング枠はショッピング枠と限度額の総枠を分け合っています。

たとえばクレジットカードの利用限度額50万円で、うちキャッシング枠が10万円と設定されており、枠いっぱいの10万円使っていると、ショッピング枠は40万円となります。

消費者金融カードローンなら多くで採用されている「無利息期間」のサービスもありません。

クレジットカードのキャッシング枠のメリット・デメリット

| メリット | ・クレジットカードの機能と一緒になっている ・すでにキャッシング枠が付帯されたクレジットカードがあれば審査も申し込みも不要 |

| デメリット | ・金利は消費者金融カードローンと同等 ・キャッシング枠とショッピング枠は総枠を分け合っている ・無利息期間のサービスがない |

キャッシングを利用できる基本条件

キャッシングサービスを利用するには、申し込み後に行われる「審査」を通過する必要があります。

ただ、審査を受ける前に、そもそもの申し込み条件に合致していないと、申し込みすることすらできません。

【キャッシングサービスを利用するための最低条件】

決められた申込可能年齢の範囲内で、安定した収入があることが申し込み条件です。

まず、キャッシングサービスの申込可能年齢は、各社異なります。

消費者金融なら、プロミスのみ成人年齢引き下げ後18歳以上から申し込めるようになりました。

その他の消費者金融や銀行カードローンは20歳以上から申込を受け付けています。

大半のクレジットカードは18歳以上なら申し込めますが、キャッシング枠が付帯できないこともあります。

各社規定が異なるので必ず確認しましょう。年齢条件に加えて、安定した収入も必要です。

審査通過において重視されるのは「高年収」ではなく「収入が安定している」点です。

たとえばギャンブルで一時的に大金を得たとしても、安定した収入条件は満たせません。

一方、月に数万円くらいの金額でも、アルバイトやパートでコツコツ稼いでいる方は審査を通過できる可能性があります。

今すぐ借りたいなら消費者金融カードローン

お金を今日中に借りたい、できるだけ早くお金を準備したい、こんな場合は消費者金融カードローンを選びましょう。

消費者金融は審査時間が15分~30分、WEBだけで手続きができる、借入方法が多いなど、スピーディに借りられる条件が備わっています。

特に大手消費者金融は、スマートフォンのアプリを利用して書類やカードなしで利用できます。

審査は最短即日完了する銀行カードローンでは、口座の開設が必要だったり、カードの郵送受け取り後に融資だったりと、お金を借りるまでに日数がかかってしまうものもあります。

クレジットカードも、審査はすぐに終ってもカードの受け取りがポイントになり、振込キャッシングに対応していない場合もあります。

キャッシング方法の中でも、スピード重視ならやはり大手消費者金融カードローン一択です。

キャッシング即日おすすめランキング!【即日で借り入れ可能】

即日お金を借りることができるキャッシングサービスといえば、やはり「大手消費者金融」がおすすめです。ただ、そのほかにも即日融資に対応した会社はあります。

審査にかかる時間が短く、Webやアプリで申し込みや借入ができるため、即日融資しやすい特徴を持っています。

ここでは大手消費者金融を中心に、即日キャッシングが可能なおすすめの貸金業者を紹介します。

【プロミス】「初回出金日の翌日」から30日の無利息期間

| 金利(実質年率) | 2.50%~18.00% |

| 融資限度額 | 800万円まで |

| 融資時間 | 最短3分※ |

| 無利息期間 | 最大30日間(初回出金日の翌日から) |

| カードレス | 〇 |

| スマホATM | 〇 |

| 日本貸金業協会会員 | 第000001号 |

プロミスは、手持ちのスマートフォンで24時間いつでも申し込み~借り入れまでの手続きができる消費者金融です。

来店不要で郵送物も発生せず、カードなしでセブン銀行ATM、ローソン銀行ATMから出金できるスマホATMも利用できます。

また、無利息期間のカウントが他社よりも有利な点もメリットです。

他社の無利息期間は「申し込みの翌日から30日」であることが多いですが、プロミスの場合は「初回出金日の翌日」から30日が無利息期間になります。

※お申込み時間や審査によりご希望に添えない場合がございます。

【SMBCモビット】WEB完結で原則職場への電話連絡なし

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1~800万円 |

| 融資時間 | 最短即日※ |

| 無利息期間 | × |

| カードレス | 〇 |

| スマホATM取引 | 〇 |

| 貸金業者登録番号 | 近畿財務局長(14)第00209号 |

| 日本貸金業協会会員 | 第001377号 |

SMBCモビットの大きなメリットとして、「原則電話連絡なし」という点があります。

WEB完結での申し込み方法を選ぶと、電話連絡だけでなく郵送物も届きません。

誰にも知られず即日キャッシングが可能になります。

申し込み後に電話連絡を入れると優先的に審査が始まるため、今すぐ借りたい方に安心感があるでしょう。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

【レイク】はじめての申込ならWEBで365日間無利息※2

| 金利(実質年率) | 4.5~18.0%※3 |

| 融資限度額 | 1~500万円 |

| 融資時間 | 最短15分※1 |

| 無利息期間 | 初回365日間※2 ※Web申込限定 |

| カードレス | 〇 |

| スマホATM | 〇 |

| 貸金業者登録番号 | 関東財務局長(11) 第01024号 |

| 日本貸金業協会会員 | 第000003号 |

レイクの最大の特徴は、無利息期間が圧倒的に他社よりも長いことです。

他の消費者金融の多くは、最大30日の無利息期間サービスが適用されます。

しかし、レイクは初めての契約でWeb申込なら契約額により60日・365日の無利息期間※2が適用されます。

- 契約額50万円未満で60日(WEB申し込み限定)※2

- 契約額50万円以上(お借入れ額1万円でも可能)で契約後59日以内に収入証明書類を提出&レイクでの登録が完了で365日(WEB申し込み限定)※2

初回の利用で利息負担なく返済したいなら、無利息期間の長いレイクがおすすめです。

加えて審査も早く、WEB申込なら最短15分※1で融資を受けることもできます。

※1.Webで最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

[期間共通]

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。

・他の無利息商品との併用は不可となります。

※3.貸付利率はご契約およびご利用残高に応じて異なります。

【アイフル】審査完了まで最短20分

| 金利(実質年率) | 3.0%~18.0% |

| 融資限度額 | 最大800万円 |

| 融資時間 | 最短20分 |

| 無利息期間 | 最大30日 |

| カードレス | ○ |

| スマホATM | ○ |

| 貸金業者登録番号 | 近畿財務局長(14)第00209号 |

| 日本貸金業協会会員 | 第001377号 |

アイフルは審査にかかる時間が最短20分で、Webだけで手続きできるカードローンです。

スマホローンなら来店不要で、郵送物も届きません。

カードを発行しなくてもスマホATMが利用できるため、コンビニATMでの借入や返済もできます。

原則として自宅への確認や在籍確認を電話で行わないので、誰にも知られず急いで借りたいときにも安心です。

【アコム】楽天銀行への振込なら最短10秒

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1~800万円 |

| 融資時間 | 最短30分 |

| 無利息期間 | 最大30日間 |

| カードレス | △ |

| スマホATM | 〇 |

| 貸金業者登録番号 | 関東財務局長(14)第00022号 |

| 日本貸金業協会会員 | 第000002号 |

アコムはショッパーズアイが実施したアンケートにおいて3部門でナンバー1に選ばれた※カードローンです。

他社と同じく「最大30日間無利息」「即日融資」のサービスが利用できるほか、楽天銀行の口座に振込する場合に使い勝手が良い特徴があります。

楽天銀行の口座宛てへの振込なら、0:10~23:49まで、受付から最短10秒での振込が可能です。

土日でも祝日でも深夜でも即座に振込されるので、急ぎで借りたい方、楽天銀行口座を持っている方には有利です。

またアコムは「カードローン機能付きのクレジットカード(ACマスターカード)」を発行しています。

最短即日カード発行ができ、プラスチックカードだけでなくバーチャルカードでも使えます。

※<調査概要>調査方法:インターネット調査 調査期間:2021年1月8日~12日 調査概要:カードローン7社を対象にした比較イメージ調査 調査対象:2,658名、男女、20~69歳、全国 調査実施:株式会社ショッパーズアイ 比較対象企業:「カードローン」Google検索上位7社(2020年11月12日13時00分時点)※記事・広告・まとめサイト・銀行・信用金庫を

【ORIX MONEY】カード発行とカードレスを選べる

| 金利(実質年率) | 1.5〜17.0% |

| 融資限度額 | 最大800万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| カードレス | 〇 |

| スマホATM | 〇 |

| 貸金業者登録番号 | 関東財務局長(14)第00170号 |

| 日本貸金業協会会員 | 第003540号 |

ORIX MONEY(オリックスマネー)は、オリックスクレジットが提供する新しいタイプのマネーサービスです。

申し込みはWEBで完結するうえ、24時間365日いつでも申し込むことができます。

契約枠は50万円コースから800万円コースまで選ぶことができ、選んだ枠によって適用金利が異なります。

カードレスのアプリ型とカード発行型がありますので、カードを使って借入や返済をするかどうかで選ぶとよいでしょう。

さらに会員限定特典があるのも魅力です。会員に限り「オリックスレンタカーの基本料金が優待価格になる」「個人契約カーリースの新規成約でAmazonギフト券プレゼント」などの特典が得られます。

大手で借り入れできない方向け中小消費者金融のキャッシング

知名度やサービスの充実度を考えると大手消費者金融が良い選択肢になりますが、誰でも審査を通過できるとは限りません。もし審査落ちしてしまった場合でも、諦めず別の業者を探してみましょう。

ここでは大手で審査落ちした人の受け皿になる「中小消費者金融」のうち、おすすめの企業を紹介します。

中小消費者金融は柔軟な審査を特徴としていますが、大手消費者金融ほど使いやすさが充実していないものもあります。

金利だけでなくWEB完結のサービスがあるか、審査時間も比較するとよいでしょう。

【アロー】審査が最短45分で完了

| 金利(実質年率) | 15.0~19.94% |

| 融資限度額 | 最大200万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| カードレス | 〇 |

| スマホATM | × |

| 貸金業者登録番号 | 愛知県知事(5)第04195号 |

| 日本貸金業協会会員 | 第005786号 |

アローは最短45分で審査が完了し、即日融資もできる中小消費者金融です。

アプリから必要書類を送信できますし、郵送物なしで融資まで可能なため、大手消費者金融とさほど変わらない使いやすさがあるでしょう。

中小消費者金融ですが全国からの申し込みにも対応しており、住んでいる地域に関係なくキャッシングできます。

公式サイトから事前審査ができ、3秒で結果がわかりますので、融資できるかどうか気になる方はぜひ試してみましょう。

【セントラル】セブン銀行ATMで借入と返済が可能

| 金利(実質年率) | 4.80〜18.0% |

| 融資限度額 | 最大300万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | 最大30日間 |

| カードレス | × |

| スマホATM | × |

| 貸金業者登録番号 | 四国財務局長(9)第00083号 |

| 日本貸金業協会会員 | 第001473号 |

セントラルは中小消費者金融としては珍しく、セブン銀行ATMでローンカードを使ったキャッシングが可能です。

ほかの中小消費者金融では自社ATMや提携銀行ATMのみ、振込融資のみや直接店舗で手渡しなど限定された借入や返済方法しかないこともあります。

セントラルなら全国にあるセブン銀行ATMが利用できるので、いつでもお金が必要なときに借入しやすいです。

平日の14時までに申し込めば最短即日融資も可能なので、急ぎの方にもおすすめです。

【エイワ】対面審査で安心できる

| 金利(実質年率) | 17.9507~19.9436% |

| 融資限度額 | 最大50万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| カードレス | × |

| スマホATM | × |

| 貸金業者登録番号 | 関東財務局長(14)第00154号 |

| 日本貸金業協会会員 | 第001053号 |

エイワは対面での融資に力を入れている消費者金融です。

申し込みはWEBや電話で可能ですが、実際の契約は店頭の窓口に出向くことになります。

融資可能額は最大50万円と小口融資に限定されています。

審査担当者が実際に会って現在の状況を確認してくれるのは、有人店舗を置かなくなった大手消費者金融ではまずありえません。

対面での審査に対応しているのは、エイワならではのメリットといえるでしょう。

店舗数は東北・関東で13店舗、中部で4店舗、近畿・中国4店舗、九州3店舗、北海道1店舗と合計で25店舗あり主要な大都市に展開されています。

【フクホー】セブンイレブンで契約書類を受け取れる

| 金利(実質年率) | 7.3~20.0% |

| 融資限度額 | 5万円~200万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | ☓ |

| カードレス | (証書貸付) |

| スマホATM | ☓ |

| 貸金業者登録番号 | 大阪府知事(06)第12736号 |

| 日本貸金業協会会員 | 第001391号 |

フクホーは全国から申し込め、来店不要でお金を借りられます。

インターネットや電話で申し込めますが、申し込み方法により融資までの日数が異なるので注意しましょう。

インターネット申し込みは最短30分で仮審査結果がわかり即日融資も可能になります。

電話申し込みなら仮審査結果がわかるまでに最長3営業日かかるので、急いでいるなら不向きです。

最高で200万円までの融資が可能なローンですが、初回申し込みの方は50万円までの借り入れとなります。

【AZ株式会社】3秒診断から最短30分審査可能

| 金利(実質年率) | 7.0%~18.0% |

| 融資限度額 | 1~200万円 |

| 融資時間 | 最短30分審査 |

| 無利息期間 | ☓ |

| カードレス | カード発行なし |

| スマホATM | ☓ |

| 貸金業者登録番号 | 京都府知事(5)第03407号 |

| 日本貸金業協会会員 | 第005562号 |

AZ株式会社は、来店不要でネットで契約までできます。

審査は最短30分で完了しますので、即日融資も可能です。

平日なら18時、土曜日は16時まで即日振込に対応していますが、申し込み時間帯や金融機関によって即日対応できないこともあります。

AZ株式会社の公式サイトで、3秒借入診断で借りられるかすぐにわかるので、申し込み前にぜひやりましょう。

【フタバ】30日間無利息キャッシング

| 金利(実質年率) | 14.959%~19.945% |

| 融資限度額 | 最大50万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | ○ |

| カードレス | ○ |

| スマホATM | ☓ |

| 貸金業者登録番号 | 東京都知事(4)第31502号 |

| 日本貸金業協会会員 | 第000034号 |

フタバは中小消費者金融ですが、申し込みはWEBでできますし来店不要です。

平日16時までに審査完了すると即日振込に対応しています。

来店しなくてよいので、仕事で忙しい方でもすぐに借りられて安心です。

最大融資額は50万円と大きくはありません。

ただし初回融資の場合なので、利用中の増額も受け付けています。

公式サイトで3秒診断がありますので、借入できるか気になる方はチェックしましょう。

【いつも】初めての方は最大60日間無利息

| 金利(実質年率) | 4.8%~20.0% |

| 融資限度額 | 最大500万円 |

| 融資時間 | 最短即日 |

| 無利息期間 | ○ |

| カードレス | ○ |

| スマホATM | ☓ |

| 貸金業者登録番号 | 高知県知事(4)第01519号 |

| 日本貸金業協会会員 | 第005847号 |

「いつも」はWEB申し込みなら最短45分で融資可能になります。

18時までの申込なら最短で当日審査が可能です。

借入方法ではカード発行はなく、銀行口座またはネットバンク口座への振込なので、誰にも知られません。

「いつも」の無利息期間は最大60日ですから、長期間利息がかからずお金を借りられます。

クレジットカードのキャッシング枠おすすめランキング

キャッシングのサービスにはカードローンだけでなく、クレジットカードのキャッシング枠も含まれます。

クレジットカードのキャッシング枠なら「ショッピング機能」と「キャッシング機能」が1枚にまとまり、別々のカードを持つよりも財布がスッキリするでしょう。

キャッシングしていることがバレにくい点も、クレジットカードでキャッシングする魅力です。

ここでは数あるクレジットカードの中から、キャッシングサービスも含めておすすめできる商品をご紹介します。

【JCB カード W】入会対象者年齢は39歳まで

| 金利(実質年率) | 15.0%~18.0% |

| 融資限度額 | 最大100万円 |

| 融資時間 | 申し込みから1週間でカード発送 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(14)第00183号 |

| 日本貸金業協会会員番号 | 第002442号 |

JCB Wは申し込みできる入会対象者の年齢が39歳までと低くなっているのが特徴です。

年会費無料ですが還元率が高いのでショッピングに大変お得なクレジットカードです。

券面にカード番号がない番号なしタイプと、裏面番号ありタイプからカードを選べます。

カードを発行する場合には最短で1週間後に発送されますので、実際にクレジットカードが手元に届くまでには時間がかかり即日融資はできません。

【三井住友カード(NL)】安心のナンバーレス

| 金利(実質年率) | 18.0% |

| 融資限度額 | 0~50万円 |

| 融資時間 | 最短即日 (WEBからスピード審査申込の場合※) |

| 年会費 | 無料 |

| 貸金業者登録番号 | 近畿財務局長(14)第00209号 |

| 日本貸金業協会会員番号 | 第001377号 |

三井住友カード(NL)は、ナンバーレスに対応した新しいクレジットカードです。

表面にも裏面にもカード番号やセキュリティコードの記載がなく、番号の管理は専用のアプリで行われます。

よって万が一盗まれたとしても悪用される心配がほぼありません。

さらにセブンイレブン・ローソン・マクドナルドなどの対象店舗で三井住友カードを利用して支払うと5%、さらにスマホのタッチ決済で最大7%のポイント還元を受けられます。

三井住友カードNLでキャッシングリボをはじめて利用する際には、ご利用可能枠の設定が必要です。

WEBからの申込ならスピード審査※に対応しており、最短30分以内に審査回答、最短即時でカード利用代金支払口座へ振込してもらえます。

※スピード審査のご注意

スピード審査受付時間内(9:00~17:00 除く年末年始)にお申し込みが完了しており、お申し込み内容に不備がないこと。WEB通知書サービスへのご登録。

申し込み画面内でスピード審査を案内しているボタンをクリック(タップ)いただくこと。

申し込み画面内の「お申し込み内容の確認(契約内容の保存)」にて、契約内容に関して確認・同意し【契約内容をの保存】をクリック(タップ)して保存すること。

【dカード】振込融資対応可能

| 金利(実質年率) | 最大18.0% |

| 融資限度額 | 最大90万円 |

| 融資時間 | カードあり・キャッシング枠契約済み:最短即日 新規申込:数日 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(6)第01421号 |

| 日本貸金業協会会員番号 | 第003506号 |

dカードは最大キャッシング可能額が90万円と大きい設定です。

カードを使ったATMキャッシングと、振込キャッシングの二通りの借入方法があります。

ATMでのキャッシングは、カード発行後キャッシング枠契約済みなら即日借りられます。

振込キャッシングは3営業日後に実行されます。(ゆうちょ銀行口座への振込なら4営業日後)

お急ぎの場合なら、ATMキャッシングを利用しましょう。

【ACマスターカード】むじんくんで最短即日発行可能

| 金利(実質年率) | 3.0%~18.0%※ |

| 融資限度額 | 1万円~800万円※ |

| 融資時間 | 最短即日 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(14)第00022号 |

| 日本貸金業協会会員番号 | 第000002号 |

ACマスターカードは消費者金融のアコムが提供するクレジットカードです。

自動契約機(むじんくん)コーナーなら、その場でカードが発行されるので、すぐにキャッシングしたいときにも対応できます。

ショッピングで利用した場合のポイント還元率は0.25%と他社よりも低いのがネックですが、その代わりキャッシュバック機能が搭載されており、毎月自動的にキャッシュバックされます。

【プロミスVisaカード】借入の返済でもVポイントが貯まる

| 金利(実質年率) | 公式サイトに表記なし |

| 融資限度額 | 入会後に海外キャッシングのみ利用可 |

| 融資時間 | カードローン機能は最短3分 |

| 年会費 | 無料 |

| 日本貸金業協会会員番号 | 近畿財務局長(14)第00209号 |

| 貸金業者登録番号 | 第001377号 |

プロミスVisaカードは、プロミスでの借入とクレジットカード機能を利用できます。

クレジットカードは、プロミスでの契約後に審査が行われ、キャッシング枠については海外のキャッシュサービスのみ使えます。

そのため、国内で即日キャッシングを希望するなら、プロミスでの借入を利用するしかありません。

クレジットカードの機能としては、ショッピングでVポイントが貯められます。

現在プロミスを利用中の方も、プロミスVisaカードに申し込めます。

【イオンカードセレクト】キャッシュカード、クレジットカード、電子マネーWAONが一体化

| 金利(実質年率) | 7.8%~18.0% |

| 融資限度額 | 最大300万円 |

| 融資時間 | 1~2週間 |

| 年会費 | 無料 |

| 日本貸金業協会会員番号 | 関東財務局長(8)第01303号 |

| 貸金業者登録番号 | 第003405号 |

イオンカードセレクトは、一枚だけでキャッシュカード、クレジット、WAONの機能を利用可能です。

年会費は無料、利用条件を満たせばゴールドカード発行も無料となっています。

オートチャージ200円ごとに1WAONポイントがプレゼントされ、お得なクレジットカードと言えるでしょう。

ただし、発行までに長くて2週間かかりますので、緊急のキャッシング用としては不向きです。

すでにイオンカードセレクトを持っているなら、すぐにキャッシングできます。

【エポスカード】マルイ店舗で最短即日発行可能

| 金利(実質年率) | 18.0% |

| 融資限度額 | 最大50万円 |

| 融資時間 | 最短即日発行 |

| 貸金業者登録番号 | 関東財務局長(7)第01386号 |

| 日本貸金業協会会員番号 | 第001452号 |

エポスカードは年会費永年無料、優待店は10,000店舗と大変お得なクレジットカードです。

クレジットカードにはキャッシング機能を付帯でき、Netキャッシングを使えるため必要なときに自分の金融機関に振込でお金を借りられます。

カードを発行する場合もネットで申し込んでおけば、マルイ店頭で最短即日にカードを受け取れます。

【ライフカード】オンラインキャッシング可能

| 金利(実質年率) | 13.505%~18.0% |

| 融資限度額 | 最大200万円 |

| 融資時間 | 最短2営業日 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(5)第01481号 |

| 日本貸金業協会会員番号 | 第005681号 |

ライフカードは、最短2営業日でカードを発行できます。

ATMキャッシングだけでなく、オンラインキャッシング、電話でのキャッシングもできて大変便利です。

オンラインキャッシングは平日0:00~12:30に申し込むと、当日中に口座に融資額が振り込まれます。

ATMキャッシングは、全国に設置してある提携金融機関やコンビニ、スーパーなどのATMで行えます。

クレジットカードとしても、ポイントプログラムがあってとてもお得です。

【セゾンカードインターナショナル】カウンター受け取りで最短即日発行

| 金利(実質年率) | 最高18.0% |

| 融資限度額 | 50万円(初回申込時) |

| 融資時間 | 最短即日 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(14)第00085号 |

| 日本貸金業協会会員番号 | 第002346号 |

セゾンカードインターナショナルは、永年年会費無料、最短即日でスピード発行ができるクレジットカードです。

ATMキャッシングと振込キャッシングが利用でき、振込キャッシングは原則24時間最短数十秒で振込が実行されます。

また電話でのキャっシング依頼も受け付けています。

振込手数料が一切かからず、1,000円単位でキャッシングできますので、急な引き落としや電子マネーのチャージにも対応できて安心ですね。

【セディナカード】7日間無利息キャッシングサービスあり

| 金利(実質年率) | 上限18.0% |

| 融資限度額 | 50万円(新規申込) |

| 融資時間 | 2週間程度 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 東海財務局長(14)第00166号 |

| 日本貸金業協会会員番号 | 第000007号 |

セディナカードのキャッシングは初回カード加入日から30日以内なら7日間無利息となり、お得な利用もできます。(海外キャッシングは対象外)

年会費無料でポイントが貯まりやすい特徴があります。

加入後3カ月間はポイント3倍、セブンイレブンでの買い物もポイント3倍です。

気になる点としては、カードの発行までの時間がかなり長い点です。

WEB申込でもカードの到着までに2週間程度みておく必要があるため、お急ぎでのキャッシングには適していません。

【ファミマTカード】Tポイントが貯まる

| 金利(実質年率) | 14.95%~17.95% |

| 融資限度額 | 最大150万円 |

| 融資時間 | 2週間 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(14)第01301号 |

| 日本貸金業協会会員番号 | 第002134号 |

ファミマTカードは、ファミリーマートでの利用で最大還元率2%のお得なクレジットカードです。

キャッシングはATMキャッシングや、ネットキャッシング、テレフォンキャッシングが利用でき、ネットキャッシングなら24時間受け付けています。

入会金や年会費は無料なので持ちやすいクレジットカードといえますが、難点はカードの到着までに2週間程度かかることです。

急いでキャッシングする必要がある場合には、新規入会では間に合いません。

【PayPayカード】ネットキャッシングが利用可能

| 金利(実質年率) | 18.0% |

| 融資限度額 | 最大50万円 |

| 融資時間 | 1週間 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(3)第01524号 |

| 日本貸金業協会会員番号 | 第005865号 |

PayPayカードは、Yahoo!ショッピングやソフトバンク・ワイモバイルの支払いなどでPayPayポイントがお得に貯まります。

プラスチックカードの到着までは約1週間です。

PayPayアプリに設定することで還元率アップなど更に便利にお得に使うことができます。

キャッシングではATMキャッシングだけでなく、ネットキャッシングも利用可能です。

アプリからもキャッシングできるので、急な出費時に備えられます。

即日キャッシングもできる便利なローン

クレジットカードやカードローンとはまた別のお金を借りる方法も登場してきました。

お使いのアプリや、携帯キャリアによっては便利にキャッシングできます。

金利や限度額の点からも、大手消費者金融や銀行カードローンとあまり変わりがなく、使いやすいと感じる方も多いでしょう。

【dスマホローン】ドコモユーザーには金利優遇

| 金利(実質年率) | 0.9%~17.9% |

| 融資限度額 | 最大300万円 |

| 融資時間 | 最短即日 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 関東財務局長(6)第01421号 |

| 日本貸金業協会会員番号 | 第003506号 |

dスマホローンはスマホで完結するローンで、スマホがあれば申し込み、借入、返済が完了します。

ドコモユーザーの方は、ドコモの回線やdカードの契約状況に応じて、最大で3.0%の金利優遇があり大変お得になっています。

d払い残高への入金なら最短で即日利用もできるので、スピード感も十分です。

【LINEポケットマネー】独自のLINEスコア審査

| 金利(実質年率) | 3.0%~18.0% |

| 融資限度額 | 最大300万円 |

| 融資時間 | 約1週間 |

| 年会費 | 無料 |

| 貸金業者登録番号 | 東京都知事(2)第31721号 |

| 日本貸金業協会会員番号 | 第006067号 |

LINEをお使いの方なら、いつでも必要な時に借入できるLINEポケットマネーをおすすめします。

LINEだけで申込や契約が完了しますので、手間がかかりません。

独自のLINEスコアによる貸付条件が算出されますので、それぞれの利用者にあった利用が可能です。

現在審査が大変混み合っているため、審査状況等により利用までに1週間かかってしまいます。

即時借入は難しい点にご注意ください。

低金利キャッシングなら「銀行カードローン」

銀行カードローンも、消費者金融カードローンのように限度額の範囲内なら何度でも借り入れできる便利なローンです。

ただし、銀行カードローンは消費者金融カードローンのように、即日融資できるものはとても少なくなっています。

「即日融資ではなくてもよい、審査に時間がかかっても良いから、できるだけ金利を抑えたい」なら銀行カードローンが最適です。

ここでは、銀行カードローンでも審査や融資が早いローンも集めました。

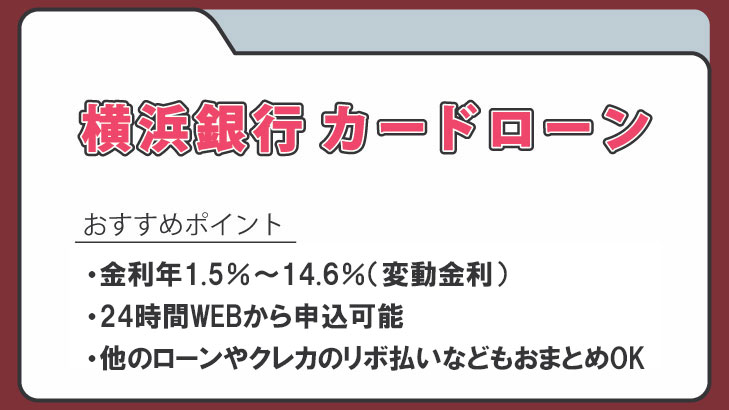

【横浜銀行カードローン】最短即日に審査結果がわかる

| 金利(実質年率) | 1.5%~14.6% |

| お借入限度額 | 10万円~1,000万円(10万円単位) |

| 融資時間 | 最短即日 |

| 無利息期間 | ☓ |

| カードレス | ☓(振込融資は可) |

| スマホATM | ☓ |

| 登録金融機関 | 関東財務局長(登金)第36号 |

横浜銀行カードローンは、最短即日に審査結果がわかります。

契約が完了すればローンカード到着前に、振込で融資を受けられるので早く借りたい方にもおすすめです。

横浜銀行の口座を持っていなくても申し込めますが、契約までに口座開設をする必要があります。

神奈川県全域、東京都全域、群馬県(前橋市、高崎市、桐生市)に居住または勤務先がある方が申し込めます。

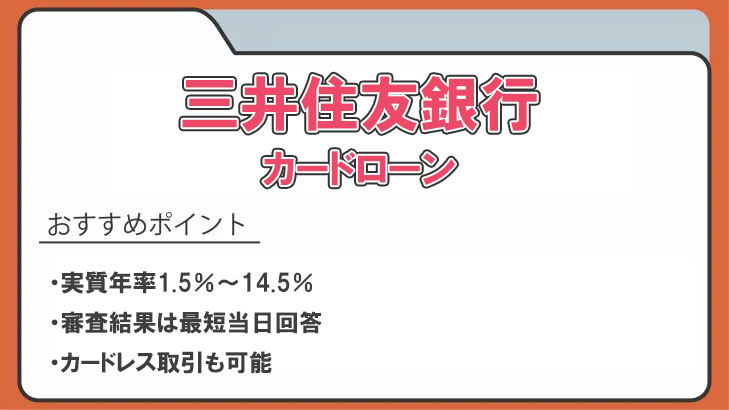

【三井住友銀行カードローン】審査回答は最短当日

| 金利(実質年率) | 1.4%~14.5% |

| 融資限度額 | 10万円~800万円 |

| 融資時間 | 審査最短当日 |

| 無利息期間 | ☓ |

| カードレス | ○ |

| スマホATM | ☓ |

| 登録金融機関 | 関東財務局長(登金)第54号 |

三井住友銀行カードローンは、来店なし、普通預金口座不要で申し込めます。

口座をお持ちの方は、少ない入力内容で申込でき、キャッシュカードにカードローン機能を付帯するので利用までスムーズです。

大きな限度額と低金利のカードローンですから、様々なシーンで利用できます。

カードありでの借入なら、三井住友銀行ATMはもちろんゆうちょ銀行、セブン銀行、ローソン銀行、イーネットの各ATMで手数料無料です。

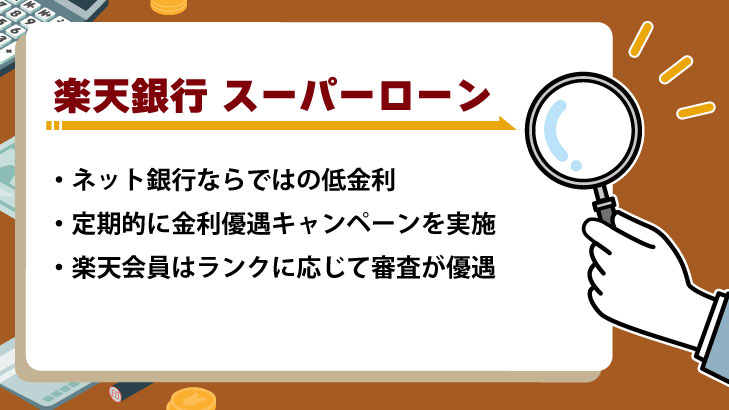

【楽天銀行 スーパーローン】楽天会員ならランクで審査優遇あり

| 金利(実質年率) | 年1.9〜14.5% |

| 融資限度額 | 10万円〜800万円 |

| 融資時間 | 数日※ |

| 無利息期間 | × |

| カードレス | × |

| スマホATM | × |

| 登録金融機関 | 関東財務局長(登金)第609号 |

楽天銀行のスーパーローンは、適用金利が1.9~14.5%と、消費者金融よりも低いのが魅力のローンです。

楽天会員のランクに応じて審査が優遇されることが明言されている点も珍しく、楽天のヘビーユーザーであれば融資を受けられる可能性が上がります。

月々の返済は2,000円から可能で、自分に合った計画的な返済ができるでしょう。

※お申込時に「振込融資ご希望金額」欄にお借入希望金額をご入力いただくと、カード到着前にご融資可能です。

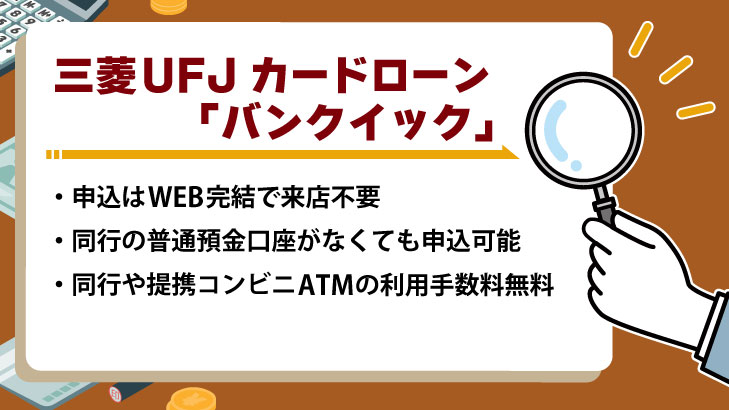

【三菱UFJ銀行 カードローン「バンクイック」】一部のコンビニATM手数料無料

三菱UFJ銀行のカードローンはバンクイックと呼ばれており、口座開設しなくてもキャッシングできる特徴があります。

パソコンやスマホから24時間いつでも申し込みできるため、思い立った時にすぐ行動に移せるのも魅力的ですね。

さらに三菱UFJ銀行ATMだけでなくセブン銀行やローソン銀行ATMも手数料無料で利用できます。

| 金利(実質年率) | 年1.8〜14.6% |

| 融資限度額 | 10万円〜500万円 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | × |

| カードレス | × |

| スマホATM | × |

| 登録金融機関 | 関東財務局長(登金)第5号 |

【千葉銀行 カードローン クイックパワー<アドバンス>】千葉銀行の口座があれば郵送物なし

| 金利(実質年率) | 年1.4%~14.8% |

| 融資限度額 | 10万円~800万円 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | × |

| カードレス | × |

| スマホATM | × |

| 登録金融機関 | 関東財務局長(登金)第39号 |

ちばぎんカードローンは地方銀行である「千葉銀行」が提供しているカードローンです。

原則として、千葉県、東京都、茨城県、埼玉県、神奈川県(横浜市・川崎市)にお住まいの方が申し込めます。

金利が年1.4~14.8%と、メガバンクと比較しても低金利で借りられるメリットがあります。

来店不要でWEB完結にも対応しており、千葉銀行で口座を持っていれば郵送物も届くことがありません。

【auじぶん銀行 カードローン(じぶんローン)】auユーザーなら金利優遇を受けられる

.jpg)

| 金利(実質年率) | 年1.48~17.5% |

| 融資限度額 | 10万円〜800万円 |

| 融資時間 | 最短1週間前後 |

| 無利息期間 | × |

| カードレス | × |

| スマホATM | × |

| 登録金融機関 | 関東財務局長(登金)第652号 |

auじぶん銀行カードローンは、auのIDがある人に対して最大0.5%の金利優遇が与えられるカードローンです。

auユーザーというだけで金利優遇を受けられるので、auのIDをお持ちならお得に借りられます。

三菱UFJ銀行のATMやセブン銀行、ローソン銀行、ゆうちょ銀行ATMなど、提携ATMはいずれも手数料がかかりません。

振込サービスでの借入なら、当日または翌日に振込が実行されます。

【住信SBIネット銀行カードローン】スマホアプリで借入できる

| 金利(実質年率) | 1.89%~14.79% |

| 融資限度額 | 10万円~1,000万円 |

| 融資時間 | 数日~ |

| 無利息期間 | ☓ |

| カードレス | ○ |

| スマホATM | ☓ |

| 登録金融機関 |

住信SBIネット銀行カードローンは、申し込み手続きはWEBで完結します。

借入もスマホでできますので、ローン申し込みに手間をかけたくない方に最適です。

ただし、仮審査後の本審査に少なくとも数日かかるので、融資まで急いでいるなら注意が必要でしょう。

また本審査において、勤務先へ電話での在席確認が必ず行われます。

【みずほ銀行カードローン】キャッシュカード一体型とカードローン専用型を選べる

| 金利(実質年率) | 2.0%~14.0% |

| 融資限度額 | 10万円~800万円 |

| 融資時間 | 1~2週間 |

| 無利息期間 | ☓ |

| カードレス | ☓ |

| スマホATM | ☓ |

| 登録金融機関 | 関東財務局長(登金) 第6号 |

みずほ銀行カードローンは、PCやスマホから24時間いつでも申し込めます。

来店や郵送なしで申し込めるので、ローン利用までの手間が少ないのが特徴です。

ローン審査自体は最短当日で完了しますが、カードローン専用型ならカード到着までに1~2週間要します。

キャッシュカード一体型は、キャッシュカードにローン機能を付帯させるので、別にローンカードは発行されません。

キャッシングでおすすめの業者の選び方

キャッシングを提供している業者には主に「消費者金融」「銀行」「クレジットカード会社」があります。

カードローンやクレジットカードのキャッシング枠など、キャッシングできる金融商品は実に豊富にありますね。

ただ、なかには「数が多すぎて選びきれない」と迷ってしまう方もいるのではないでしょうか?

ここでは数ある中から自分に合ったおすすめのキャッシング業者を選ぶポイントについて紹介します。

- 即日融資が可能かどうか

- 金利は低いのか高いのか

- 審査は厳しいか柔軟か

どうしても今日中に必要なら「即日融資」が可能かどうか

キャッシングサービスによって、即日融資ができるかどうかは異なります。

銀行系カードローンは、ごく一部を除いて申し込んだ即日に融資を受けられません。

理由は、申し込みを受けた銀行では警察庁のデータベースにアクセスして、申込者が反社会的勢力の関係者ではないかを調べる必要があるためです。

参考元:反社会的勢力との関係遮断に向けた対応について|一般社団法人全国銀行協会

その作業に最短1営業日がかかるため、現在では即日融資可能な銀行カードローンはほぼない状態です。

一方、大手・中小の消費者金融では、即日融資が可能です。

特に大手消費者金融では、最短審査時間が20分から30分程度で借入方法もネットやカードレスでスマホATMなど豊富にあります。

借入を急いでいる場合には、消費者金融は有力な候補になるでしょう。

返済負担を抑えたいなら「金利」が低い銀行カードローン

キャッシングでお金を借りる以上、利息をつけて返済するのが利用者の義務です。

どれだけの利息を返済するかは、以下の計算式によって導くことができます。

【利息の計算式】

借入元金×金利(実質年率)÷365×借入日数

同じ期間、同じ金額を借りるなら、金利が低い方が確実に利息を抑えられます。

利息を安く抑えるなら、選ぶべきは「銀行カードローン」です。

他のキャッシングよりも金利設定が低いことが多く、適用された金利が低い分返済総額と毎月の返済額を抑えられるでしょう。

| 金融機関 | 一般的な金利(実質年率) |

|---|---|

| 大手消費者金融カードローン | 3.0~18.0%程度 |

| 中小消費者金融カードローン | 3.0~20.0%程度 |

| 銀行カードローン | 2.0~15.0%程度 |

| クレジットカードのキャッシング枠 | 15.0~18.0%程度 |

金利は、カードローンやキャッシングに申し込んだ当初は最高金利が適用されます。

大手消費者金融、中小消費者金融、クレジットカードのキャッシング枠の最高金利は18.0%~20.0%のものが最も多くなっています。

比較すると、銀行カードローンの最高金利は15.0%程度ですから確実に利息額を減らせるでしょう。

また一部銀行カードローンは、同じ銀行で他のローンも利用している場合や、銀行独自のステージ設定などでさらに金利引き下げも期待できます。

とにかく低金利ローンを希望するなら、銀行カードローンを選びましょう。

審査面では銀行カードローンが厳しめ

「消費者金融」と「銀行」を比較すると、銀行の方が低金利な分だけ審査が厳しい傾向にあると言われています。

審査基準は公表されていないので、消費者金融と銀行カードローンの審査の厳しさを比較するのは難しいといえるでしょう。

ただ、低金利での貸付は万が一の貸し倒れの際にカバーできません。

貸し倒れとは、お金を借りた利用者が返済できなくなってしまう状態です。

低金利ローンで利用者から返済されないケースも想定すると、審査が厳しくなるのは避けられないでしょう。

では消費者金融なら審査が甘いのかといえば、そんなことはありません。

時期によっても変わりますが、公表されている大手消費者金融の審査通過率は概ね「30%~45%」前後で、50%を上回ることはほぼないでしょう。

消費者金融ごとに審査通過率が異なりますから、できるだけ通過率が高いところを選ぶのも一つの方法です。

ただし、申し込み者の返済能力を個別に審査で判断していくので、審査通過率が高い消費者金融を選んでも絶対に審査に通るわけでもありせん。

即日キャッシング業者を選ぶ際の注意点

キャッシングに申し込む際、急いでお金を用意したい方も多く、どうしても「即日」という言葉に反応してしまいがちです。

即日融資可能なキャッシングを選んだとしても、必ずしも即日融資ができるとは限りません。

確実に即日融資できるキャッシング業者に申し込み、即日融資できる条件を満たす必要があるのです。

ここでは即日融資を提供しているキャッシング業者を見分けるポイント・注意点を見てみましょう。

- 即日審査と即日融資は別物

- 審査受付時間によっては即日融資は不可能

- 在籍確認が終わらないと融資できない

即日審査と即日融資は別物

急いでお金を借りたいとき、どうしても「即日」と書いてあると申し込んでしまいそうになりますが、よく見ると以下の2つの言葉が見つかります。

- 即日融資

- 即日審査

即日融資と書かれている場合、審査内容次第で申し込んだその日に融資を受けることも可能です。

銀行カードローンで「即日」と書かれている場合、ごく一部を除いて「即日審査」のことなので注意しましょう。

審査受付時間によっては即日融資は不可能

即日融資をするためには、「審査受付時間」内に審査を終わらせて、契約までする必要があります。

契約まで済ませれば、ATMや振込依頼を利用して24時間いつでも融資を受けられます。

ATMでの融資ならスマホATMを利用できなければローンカードをどうやって受け取るか考えておく必要があります。

即日融資希望なら、郵送ではなく自動契約機でカードを発行しないといけません。

自動契約機の設置場所や営業時間を考慮しておきましょう。

振込依頼で、自分の金融機関口座にお金を振り込んでもらって融資を受けるなら、金融時間が振込に対応している時間帯を知っておく必要があります。

モアタイムシステム(銀行間即時入金時間拡大システム)に参加していない金融機関なら、時間帯や曜日によっては即日融資に間に合いません。

最短審査時間15分や30分を審査終了時間から逆算してギリギリに申し込むと、審査時間が長引いたり契約に手間取ったりすると即日融資ができなくなります。

審査希望者が多くて混雑する可能性も考慮して、早めに申し込み手続きを完了させてしまいましょう。

在籍確認が終わらないと融資できない

審査の内容としては申し込み情報を点数化して審査する「仮審査」と、在籍確認や信用情報の照会を行う「本審査」に分かれます。

在籍確認は審査における重要なステップであり、基本的には職場への電話がけが実施されます。

勤務先に電話がかかってくると、キャッシングのことが知られてしまいそうで心配になりますね。

しかし、現在は大手消費者金融を中心に、原則として電話での在籍確認は行わないところも増えてきています。

書類による在籍確認でスムーズに審査が完了し、より即日審査しやすい流れが主流になりつつあります。

ただし審査上必要であれば、電話はかかってきますので、電話を受ける時間帯などの相談に乗ってもらえるかを確認しておくとよいでしょう。

即日キャッシングを受けるためのポイント

即日融資ができると書かれているキャッシングも、誰でも絶対に即日で融資を受けられると決まっているわけではありません。

タイミングや準備に注意しておく必要があるのです。

即日融資可能なキャッシングであっても、申し込み方によっては翌営業日以降の融資になってしまう可能性はあります。

ここでは、即日キャッシングを希望している方が守りたい、申込時のポイントを見ていきましょう。

- 提出書類は事前に準備する

- 融資希望額は低めにする

- 職場への電話連絡なしの業者にする

- 平日の早い時間帯に申し込む

- 申し込み後にコールセンターに電話するとベスト

- カードレスで借りられるローンを選ぶ

本人確認書類や収入証明書などの提出書類は事前に準備する

カードローンやクレジットカードの申し込みでは提出書類はとても少なくて済みます。

まず、必要なのは本人確認書類です。

本人確認書類は、運転免許証やマイナンバーカードなど写真入りのものが必要です。

次に、収入証明書が融資希望額に応じて必要です。

貸金業法では、50万円以下の限度額を希望するなら原則として収入証明書は不要です。

そのため、借りたい額が大きくなければ収入証明書は準備しておかなくてもよいでしょう。

ただし、審査上で必要になった場合に提出を求められるケースはゼロではありません。

即日融資希望なら、とにかくスムーズに契約等をすませたいですから、必要か不必要かにかかわらず書類を手元に準備してから申込手続きをスタートしたいところです。

融資希望額は低めにする

収入証明書の提出とも関連がありますが、融資希望額はできるだけ低めにしておくと審査がスムーズに進みます。

大きい額を借りたい場合は、どうしても審査が慎重に進められますし、収入証明書の提出とその確認作業も加わります。

必要額より多めに申し込まず、低い額で申し込みましょう。

カードローンでは後日利用に問題がなく、総量規制額(貸金業者からの借り入れが年収の3分の1以下)内なら限度額増額もできます。

職場への電話連絡なしの業者にする

申込者が実際に勤務しているかどうか確かめる在籍確認を、書類で行う業者に申し込みましょう。

基本的な在籍確認の方法としては、申込時に勤務先として申告した企業などへの「電話連絡」が行われます。

企業や店舗では営業時間があるので、いつでも電話が繋がるわけではないでしょう。

電話での在籍確認を行う業者なら、電話確認が取れるまで審査は完了せず融資は受けられません。

原則電話連絡なしのカードローンに申し込むと、その分スムーズに在籍確認が完了します。

ただし、在籍確認の代用としての書類が必要ならどんな書類を提出するのかを確かめましょう。

またあくまでも審査で電話をかける必要があると判断されると、電話での在籍確認になります。

その分の時間に余裕を持っておく必要がありますね。

平日の早い時間帯、できれば午前中に申し込む

即日融資を受けるためには、銀行や消費者金融、カード会社の営業時間内つまり審査対応時間の間に審査と契約を完了させる必要があります。

キャッシング会社によって審査対応時間は異なりますが、おおむね「9:00~21:00」あたりが一般的です。

夜の時間でも即日融資は可能ですが、混みあっていたり書類に不備があったりして審査に時間がかかった場合は即日融資に間に合わない可能性もあります。

審査担当者の数にも限りがありますから、空いた時間帯のほうが審査を早く完了させられるでしょう。

申し込み後にコールセンターに電話するとベスト

消費者金融にもよりますが、申し込み後に電話で連絡することで、優先的に審査を受けられます。

たとえば大手消費者金融SMBCモビットでは、即日融資希望の方は申し込み手続き完了後モビットコールセンター(0120-03-5000)へ電話連絡を入れると優先的に審査が始まります。

もともとSMBCモビットの審査所要時間は最短15分ですが、混雑している場合もあるため、できるだけ早く審査を完了させたいなら必ず電話を入れましょう。

カードレスで借りられるローンを選ぶ

カードローンでの借入方法は、ATM以外にも振込キャッシングやスマートフォンを使ったスマホATMなどたくさんあります。

即日融資を希望する場合なら、借入方法が多いカードローン、特にカードレスができるものを選んでおくとよいでしょう。

ローンカードを使ってATMでキャッシングするとその場で現金を準備できますが、初回申込時はローンカードをどうやって受け取るかが問題になります。

郵送なら間に合いませんし、自動契約機なら営業時間内に行く必要があります。

その点カードレスでの振込キャッシングなら、契約後すぐに自分の口座へ振り込んでもらえます。

スマホATMが使えるカードローンなら、カードがなくてもスマートフォンにQRコードを表示させて借入手続きが可能です。

急いでいる場合には、借入方法まで考えておくとよりスピーディに融資が受けられます。

【ここが知りたい】キャッシングに関するよくあるQ&A

最後に、初めてキャッシングを利用する方が抱きやすい疑問点と回答をまとめました。

おすすめのキャッシングを探している方、キャッシングを利用しようと考えている方の参考にしてみて下さい。

学生でもアルバイトをしておけばキャッシングできますか?

学生であっても、キャッシングのサービスを利用することは可能で、学生ローンを利用することもできます。

学生の方向けの学生ローンもありますし、クレジットカードのキャッシングも利用可能なものが見つかるでしょう。

ただしキャッシングするためには、本人に収入が必要です。

アルバイトやパート収入でも、安定して得ていれば審査の対象に含まれます。

注意しておきたいのは年齢条件です。

一部の学生ローンや大手消費者金融ならプロミスが18歳以上の申し込みを受け付けています。

それ以外の銀行カードローンなどは成年年齢引き下げ後も20歳以上が申込対象です。

金利に「3.0%」「18.0%」など違いがあるのはなぜ?

キャッシングサービスでは、同じカードローンであっても「3.0~18.0%」と金利に幅があるものが多いです。

これは適用される金利が融資限度額によって変わってくるためです。

利用限度額の上限まで借りられれば3.0%の金利が適用されるのですが、実際のところほとんどのキャッシングサービスでは初回は最高金利での融資となります。

申し込み前にカードローン等を比較する際は最高金利をチェックしましょう。

すでに利用しているクレジットカードにキャッシング機能を付けるとすぐに借りられる?

事前にキャッシング枠が付帯したクレジットカードなら、支払いの延滞等がおきておらず限度額に余裕があればすぐにキャッシングできます。

今使っているクレジットカードに後からキャッシング枠を付ける場合は、審査がありますので完了しないとキャッシングできません。

キャッシング枠の申し込み方法や、審査日数はクレジットカードにより異なります。

カードローンやクレジットカードのATM以外の返済方法は?

カードローンは、各銀行や消費者金融、カード発行の有無により返済方法が違っています。

主な返済方法は、口座振替、ATM返済、インターネット返済、スマホATM、銀行振込などでしょう。

それぞれ手数料や反映時間が異なりますので、自分に都合のよい返済方法を選ぶことが大切です。

クレジットカードでは、通常はショッピング枠と同様に口座振替での支払いとなります。

ATMから返済できる場合もありますので、自分のクレジットカードがどのような返済方法の設定になっているのか確認しておきましょう。

キャッシング枠付きのクレジットカードは即日発行できる?

クレジットカードにより、カウンターでのカード受け取りを前提として即日発行可能としているところがあります。

デジタル発行できるクレジットカードなら数分でクレジットカード番号、有効期限、セキュリティコードが通知されます。

キャッシングを希望するなら、消費者金融のクレジットカードも候補にできます。

ただし、カードローンをまず発行後でないとクレジット機能とキャッシング枠を付帯できない、国内でのキャッシングができない場合もあるため必ず確認しましょう。

【まとめ】条件面や自分の状況に応じた最適なキャッシングを選択しよう

キャッシングは「個人が民間の金融機関や貸金業者からお金を借りるサービス全般」を指す言葉で、主なものにはカードローンとキャッシングがあります。

また、ひとくちにカードローンといっても、「大手消費者金融」「中小消費者金融」「銀行」で強みやメリット、使いやすさが全く異なる点に注意が必要です。

おすすめキャッシング方法を比較する際には、借入を急いでいるのか、金利や限度額、借入方法や返済方法を確認しご自身に合った商品を見つけましょう。