消費者金融で提供されるカードローンや、クレジットカードのキャッシング枠は、ATMから即日お金を借りる便利な方法です。

しかし、貸金業法で定められた「総量規制」によって、年収3分の1までの金額までしか借りられません。

一方、ローンの種類によっては総量規制の対象外になる商品もあります。

本記事では、総量規制オーバーでも借りれる消費者金融やサービスを厳選して紹介しています。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者、銀行は銀行業法により金融庁の審査を受け、内閣総理大臣から免許を取得しております。

また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。

コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

「総量規制」とは利用者に対する貸付総額を「年収の3分の1」に制限する貸金業法の規定

総量規制とは「貸金業者に対して貸付金額の総額の上限を規制する」法律です。

貸金業法によって2006年に公布され、2010年6月から完全施行されています。

日本貸金業協会では、総量規制を以下のように紹介しています。

過度な借り入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則されています(総量規制)。

引用元:日本貸金業協会|1 お借入れは年収の3分の1までです

例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

総量規制で定められている借入れ可能な金額は「年収の3分の1」ですが、これは利用している貸金業者からの借入れの総額です。

「1社からの借入れ」ではないのでご注意ください。

例えば年収300万円の方の借入可能額は100万円です。

他社から50万円を借入れしている場合、「新たな借入れ可能金額は50万円まで」となります。

すでに100万円の借入れがあった場合は、貸金業者からの借入れができません。

年収300万円の人が貸金業者から借りられる金額の例

・他社での借り入れなし:100万円まで

・他社で50万円を借りている:50万円まで

・他社で100万円を借りている:新規で借り入れすることができない

総量規制の対象になる「貸金業者」とは

総量規制の対象になるのは、あくまでも「貸金業者」からの借り入れです。

貸金業者はお金を貸し付ける業務を行う、財務局または都道府県に登録された業者のことを指します。

消費者金融は「貸金業法」により、借り入れや活動が法律で管理されています。

・貸金業者にあたる業者の例

消費者金融事業資金を貸し付ける事業者金融クレジットカード会社 など

・貸金業者にあたらない業者の例

銀行、信用金庫、信用組合、労働金庫 など

銀行は「銀行法」、信用金庫は「信用金庫法」という法律で管理されています。

どちらも融資業務を行っていますが、「貸金業法」では管理されていないので、これらの金融機関は「貸金業者」ではありません。

総量規制は「貸金業者」に向けて定められた法律です。

なので銀行は総量規制の対象ではなく、理論上は年収の3分の1を超える融資でも受けられます。

ただ、最近では銀行等でも貸金業者と同等の規制を独自に導入しているケースもあり、必ずしも「銀行なら年収に関係なく借りられる」とは決まっていません。

またクレジットカード会社は貸金業者にあたりますが、商品やサービスを購入する「ショッピング枠」については貸金業法の対象外です(割賦販売法の対象)。

総量規制対象外なら年収3分の1以上でも借りられる

総量規制は「貸金業者を対象に、利用者の貸しすぎを防止するための法律」です。

そのため、貸金業者以外の金融業者からの借入れであれば、総量規制は適用されません。

また、貸金業者からの貸付けでも一定の条件をクリアすれば、年収の3分の1以上の借入れが可能になります。

それは、総量規制の「除外貸付け」と「例外貸付け」に該当する融資です。

総量規制の「除外貸付け」とは

貸金業法では、総量規制になじまない「除外貸付け」としていくつかの例を挙げています。

①不動産購入のための貸付け(いわゆる住宅ローン)

引用元:日本貸金業協会|2 総量規制にかかわらず、お借入れできる貸付けの契約があります

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け など

上記は「目的のあるローン」や「担保があるローン」と言っていいでしょう。

除外貸付けに該当するローンは「総量規制になじまないローン」です。

そのため、借入額が借入残高に算入されず、その後の借入に影響を与えません。

もし、マイカーローンの借入れ100万円、カードローンの借入れが20万円ある方が、新たにカードローンに申し込んだとします。

この場合、申し込み時の借入残高の申告は「20万円」となります。

総量規制の「例外貸付け」とは

貸金業法では、除外貸付け以外にも「顧客の利益保護に支障が生じない貸付け」であれば総量規制の例外貸付けを認めています。

①顧客に一方的に有利となる借換え

引用元:日本貸金業協会|2 総量規制にかかわらず、お借入れできる貸付けの契約があります

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

「顧客が有利となる借入れ」や「社会通念上必要となる借入れ」であれば総量規制の例外となります。

除外貸付けとの相違点は、「借入額が借入残高に算入される」点です。

もし、借入残高が総量規制を超えた場合、その後の借入れ可能なのは「除外貸付け」「例外貸付け」を除いた金額になります。

総量規制対象外となる10つの借り入れ方法

ここからは、前項で紹介した総量規制の「除外貸付け」「例外」にあたるローンについて、詳しく解説していきます。

- 銀行系カードローン・フリーローン

- 銀行・消費者金融のおまとめローン

- 配偶者貸付

- 個人事業主への融資

- 目的別ローン(住宅ローンなど)

- クレジットカードのショッピング枠

- 有担保の貸付け

- 農協・ろうきん・信用金庫などの貸付け

- 奨学金

- 緊急用の貸付け

1. 【銀行系カードローン・フリーローン】銀行は貸金業法の対象ではない

銀行は銀行法によって管理されており、貸金業法が定める貸金業者ではありません。

なので銀行が提供するカードローンやフリーローンは総量規制の対象外となり、年収の3分の1以上の借入れも可能です。

ただし、銀行は利用者に対して、無制限に貸し付けるわけではありません。

自主規制で総量規制に相当する審査基準を定めている銀行がほとんどです。

銀行カードローンやフリーローンからの年収3分の1以上の借入れは、非常に審査のハードルが高いとお考えください。

- フリーローン:1回融資を受けたあとは追加融資が受けられない

- カードローン:利用限度額の範囲内であれば何度でも追加融資を受けられる

このように、銀行で提供されているローンは基本的に総量規制の対象外ですが、いくらでも借りられるわけではありません。

現在では独自の規制によって総量規制に相当するルールを導入している銀行も少なからずあります。

これは、過去に銀行から個人への融資によって自己破産が多く起こったことに起因しています。

金融庁からの厳しい指摘を受け、融資前の審査を強化するなどの対策が行われた結果です。

参考:SABNKEI NEWS|銀行カードローンに厳しい目 過剰債務、規制強化対策へ自助努力

2. 【銀行・消費者金融のおまとめローン】おまとめローンは「顧客に一方的に有利となる借り換え」にあたる

おまとめローンは、複数の借り入れを一本化するためのローンです。

複数の返済にかかる手間を軽減できる上に、借入れを一本化すると適用される金利が下がる可能性があります。

おまとめローンは利用者にとって「顧客に一方的に有利となる借り換え」です。

そのため、総量規制の「例外貸付け」として年収の3分の1以上の借入れが認められています。

複数の借入れを一本化するには、おまとめ専用ローンだけではなく、低金利のローンで借り換えを行う方法が挙げられます。

複数のローンをまとめる方法には、下記の方法があげられます。

のうち、いずれかの方法を選択できます。

ただし、おまとめ専用のローンを利用しない限りは総量規制の対象外にはならず、年収の3分の1までしか借りられません。

3.【 配偶者貸付】配偶者の年収を合算する「例外貸付け」にあたる

「配偶者貸付」とは、配偶者の年収を合算したうえで、その3分の1まで融資を受けられる制度のことです。

配偶者貸付は例外貸付けに該当し、一部の消費者金融や銀行がサービスを提供しています。

配偶者貸付を行っている貸金業者は、専業主婦(夫)と配偶者の年収を合算して、その3分の1までの貸付が可能です。

ローンの申込者である本人が無職(無収入)であっても、配偶者の年収が仮に600万円であれば最大200万円まで融資を受けられます。

一見すると「主婦の味方」ともいえそうなローンですが、利用時には配偶者の同意が必要です。

「旦那に内緒で借りてしまおう!」と思っても、それはできないので注意が必要です。

4. 【個人事業主への融資】総量規制の「例外貸付け」にあたる

個人事業者に対する貸付けも総量規制の例外貸付けになります。

総量規制は個人が対象であり、法人に対する貸付けは該当しないためです。

新たに事業を開始する時の資金やつなぎ資金も同様の扱いとなります。

事業の規模によっては借入額が年収の3分の1をあっという間に超えてしまう為、例外貸付けとしての配慮されています。

なお、個人事業主への融資が総量規制の例外貸付けとなるのは「個人事業主向けのローン商品」です。

個人事業主が通常のカードローンやフリーローンを利用した場合は総量規制の対象になります。

5. 【目的別ローン(住宅ローン、マイカーローンなど)】総量規制の「除外貸付け」にあたる

不動産の購入や自動車の購入などで利用される目的別ローンも、総量規制の「除外貸付け」に該当します。

目的別ローンとは、文字通り「ある目的のために利用できるローン」のことです。

使い道が自由なフリーローンと比べて使い勝手は悪いものの、金利はより低くなっています。

ローンの種類には「住宅ローン」「自動車ローン」「介護ローン」「教育ローン」などが該当し、いずれも高額になりがちなものばかりです。

生命保険文化センターによれば、介護用に自宅をリフォームするために必要なリフォームや介護用ベッドの購入費など、一時的な費用の合計は平均74万円です。

教育について、もっとも費用がかかるタイミングとして「大学の入学時」が考えられます。

全国大学生協連では、受験・入学時の費用は国公立と私立の平均で163万1,800円と紹介されています。

目的別ローンが総量規制の対象となれば、多くの人が融資を受けることができません。

このような事情もあって、目的別ローンでは総量規制に関係なく融資を受けられます。

また「例外」ではなく「除外貸付け」である点もポイントです。

すでに目的別ローンで大金を借りている方であっても、カードローンやフリーローンを借りることが可能です。

6. 【クレジットカードのショッピング枠】ショッピング枠は「割賦販売法」の対象

クレジットカードには大きく分けて、以下の2つのサービスがあります。

このうち、ショッピング枠については、最初から総量規制の対象外です。

ショッピング枠は貸金業法ではなく、割賦販売法の対象に含まれます。

ただし、ATMなどからお金を引き出せるキャッシング枠に関しては、貸金業法が適用されるため注意が必要です。

もし年収300万円の人が持つクレジットカードに50万円のキャッシング枠がついている場合、新たに消費者金融のカードローンに申し込んでも50万円までしか融資を受けられません。

7. 【有担保の貸付け】総量規制の「除外貸付け」にあたる

不動産や有価証券などを担保にしたローンは、カードローンなどの無担保ローンと違って総量規制の対象外「除外貸付け」にあたります。

つまり、返済に見合う担保さえあれば貸す側が損することはありません。よって、利用者の年収に関係なく融資を行うことができます。

8. 【農協・ろうきん・信用金庫などの貸付け】銀行法の対象や営利を追求しない金融機関のため総量規制が適用されない

銀行が総量規制の対象外なのはすでに紹介したとおりですが、以下のような金融機関も、総量規制の対象外です。

【銀行以外に総量規制の対象外になる金融機関の例】

農協、労働金庫(ろうきん)、信用金庫、信用組合 など

たとえば農協(JA)では銀行と同じような各種ローン、カードローン、マイカーローンなどを提供しています。

JAは組合員の人しか利用できないなどの条件があるものの、条件を満たすのであれば利用価値があるといえます。

労働金庫(ろうきん)も、総量規制の対象外です。営利を追求しない金融機関であり、公務員や労働組合等の組合員、生協の組合員などの方で条件を満たしていれば、借換え先としても検討できます。

信用金庫も営利を目的にしない金融機関で、会員の出資によって地域密着型の運営をしているのが特徴です。

営利を目的としていないので、金利が低く設定されている特徴があります。

低金利な金融機関として真っ先に候補になるのは銀行ですが、これら非営利の団体も条件を満たして利用できるなら候補になるでしょう。

9.【奨学金】提供先が貸金業法の対象でない

学生が学費に利用する借り入れである奨学金は総量規制の対象外です。

奨学金の融資は日本学生支援機構など独立行政法人や該当する組織、一般企業などが行っており、これらは貸金業者ではないので貸金業法が適用されません。

ただし、奨学金の利用には注意点があります。

奨学金には返済不要の「給付型」と、返済の必要がある「貸与型」があり、この貸与型の奨学金の返済が滞ると信用情報機関に延滞情報が記録されます。

信用情報機関に延滞情報が記録されている間は、他のローンの審査に影響を与えるため、返済は滞納しないようにしましょう。

10.【緊急の際の貸し付け】総量規制の「例外貸付け」にあたる

貸金業法では総量規制の例外貸付けに、「緊急度の高い貸付け」も対象にしています。

「借主やその家族が緊急に必要になった医療費」や「社会通念上緊急に必要となった費用」などです。

「社会通念上緊急に認められる費用」とは、下記がなどが例になります。

・地震や台風など災害の被害にあって資金が必要になった

・海外で窃盗にあい現金が必要になった

なお、緊急に必要と認められる費用の貸付けは、「10万円以下、3ヶ月以内の返済」が条件となります。

総量規制対象外のおまとめローンを扱うおすすめ消費者金融

消費者金融は「貸金業者」に該当する代表的な企業であり、基本的には総量規制までの融資しか提供することができません。

ただし、消費者金融で提供されているとしても「おまとめローン」なら総量規制の対象外です。

ここでは、総量規制対象外のおまとめローンを扱う、おすすめの消費者金融を紹介します。

| サービス | 金利 | 利用限度額 | 全国対応 | 返済期間 | おまとめ対象 |

|---|---|---|---|---|---|

アイフル「おまとめMAX・かりかえMAX」※ | 3.0%~17.5% | 800万円 | 可能 | 最長10年(120回) | ・貸金業者 ・銀行ローン ・クレジットカードのリボ払い |

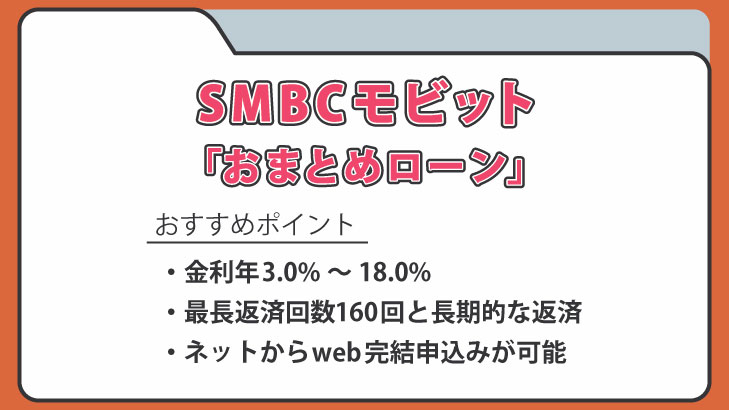

SMBCモビット「おまとめローン」 | 3.0%~18.0% | 500万円 | 可能 | 最長13年4ヶ月(160回) | ・消費者金融 ・クレジットカードのキャッシング |

プロミス「おまとめローン」 | 6.3%~17.8% | 300万円 | 可能 | 最長10年(1回~120回) | ・消費者金融 ・クレジットカードのキャッシング |

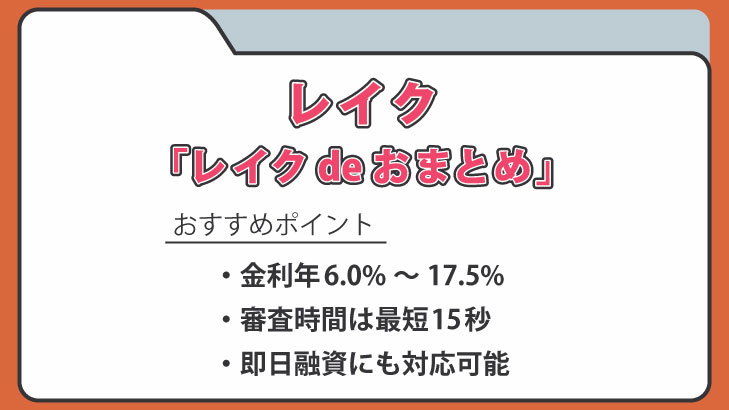

レイク「レイクdeおまとめ」 | 6.0%~17.5%※3 | 500万円 | 可能 | 最長10年(1回~120回) | ・他社借入金 |

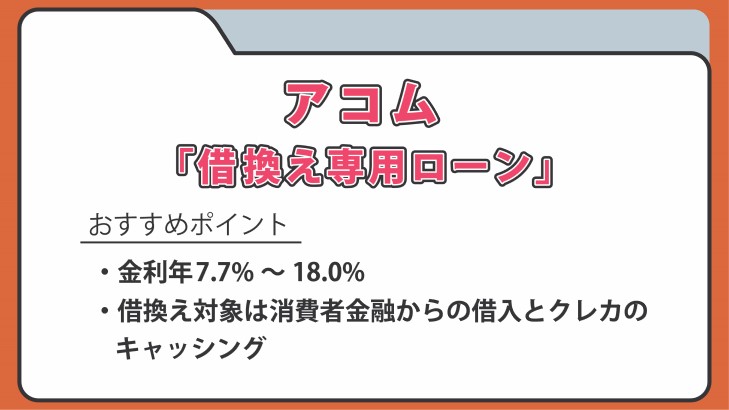

アコム「借換え専用ローン」 | 4.9%~18.0% | 300万円 | 可能 | 最長12年3ヵ月(1回~146回) | ・貸金業者からの借入れ |

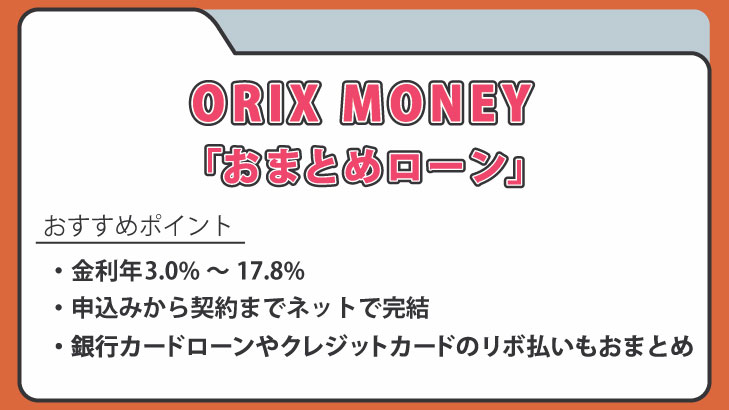

ORIX MONEY「おまとめローン」 | 3.0%~17.8% | 50万円~800万円 | 可能 | 1年~8年(12回~96回) | ・貸金業者 ・銀行 ・クレジットカードのリボ払い |

【アイフル】

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

【レイク】

※3.貸付利率はご契約およびご利用残高に応じて異なります。

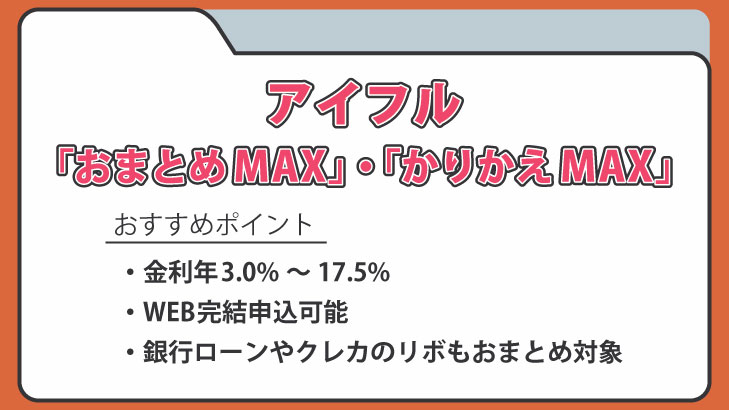

【アイフル おまとめMAX・かりかえMAX】銀行カードローンやクレジットカードのリボ払いもおまとめ可能

アイフルでは「おまとめMAX」「かりかえMAX」という2種類のおまとめローンが提供されています。

両者の違いは以下のとおりです。

- おまとめMAX:アイフルを利用中・利用したことがある方向け

- かりかえMAX:アイフルの利用がはじめての方向け

どちらのサービスでも今までよりも低い金利が適用され、月々の返済額が軽減されるメリットがあります。

大きな特徴は「まとめられる対象が幅広い」点で、銀行のローンでもクレジットカードのリボ払いでも一本化の対象に含まれます。

多くのおまとめローンの一本化の対象は消費者金融などの貸金業者からの借入のみなので、おまとめローンの中でも利便性が高い商品と言えます。

さらに、他の大手消費者金融と比較すると金利が低く、最短即日融資が可能な点もおすすめポイントです。

「おまとめMAX」ならWEB完結にも対応しており、郵便物が自宅に届かないなど、誰にも知られずに借金をまとめることが可能です。

| 金利(実質年率) | 3.0%~17.5% |

| 融資限度額 | 1万円~800万円 |

| 返済期間・回数 | 最長10年(120回) |

| 貸金業者登録番号 | 近畿財務局長(14)第00218号 |

| 日本貸金業協会会員 | 第002228号 |

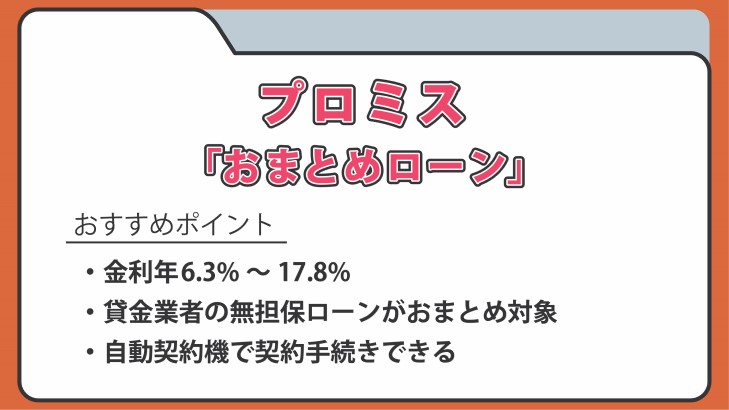

【プロミス おまとめローン】安定した収入があれば学生や主婦でも申し込み可能

プロミスのおまとめローンは返済で発生する手数料の負担を軽減できます。

三井住友銀行が提携しているATMだけではなく、全国のローソンやファミリーマートのATM手数料が無料だからです。

多くの消費者金融は返済時に提携している銀行以外の金融機関の振り込み時に手数料を支払わなければいけません。

一回の手数料が少額でも返済が長期に渡ると馬鹿にならない金額になります。

利用対象の幅広さも特徴のひとつです。

正社員でなくてもパートやアルバイトなどで安定した収入があれば学生や主婦の方でも申し込めます。

プロミスのおまとめローンの場合、返済日をある程度自由に設定できるのもメリットです。5日・15日・25日・月末から、都合のいい日を選択できます。

| 金利(実質年率) | 6.3%~17.8%(実質年率) |

| 融資限度額 | 300万円まで |

| 返済期間・回数 | 最終借入後最長10年/1回~120回 |

| 日本貸金業協会会員 | 第000001号 |

【SMBCモビット おまとめローン】返済期限は最長160回

SMBCモビットのおまとめローンの大きな特徴は返済期限です。

一般的なおまとめローンの返済期限は長くても120回(10年間)ですが、この商品は最長160回(13年4ヶ月)で、支払総額が同額でも返済回数が多くなれば毎月の返済金額を抑えられます。

「WEB完結」で契約完了すると電話での在籍確認がありません。

勤務先に消費者金融の利用を知られたくない方にはおすすめです。

| 金利(実質年率) | 3.0%~18.0%(実質年率) |

| 融資限度額 | 800万円まで |

| 返済期間・回数 | 最終借入後最長13年4ヶ月/1回~160回 |

| 貸金業者登録番号 | 公式HPを参照ください。 |

| 日本貸金業協会会員 | 第001377号 |

【レイク レイクdeおまとめ】上限金利が17.5%で他社より低め

SBI新生銀行グループのレイクでは、2021年12月からおまとめローンのサービスを提供しています。

申し込みはネットではなく専用のフリーダイヤルからのみです。

上限金利17.5%と他社「プロミス(17.8%)、アコム、SMBCモビット(18.0%)」より低く設定されているのが特徴です。

金利が低ければ返済の負担を軽くできます。

審査スピードも強みのひとつです。

レイクは審査の速い大手消費者金融の中でも最速レベルで、最短15秒で審査結果を確認できます。

審査に時間がかかるおまとめローンでも最短で即日融資が可能です。

| 金利(実質年率) | 3.0%~18.0%(実質年率) |

| 融資限度額 | 800万円まで |

| 返済期間・回数 | 最終借入後最長13年4ヶ月/1回~160回 |

| 貸金業者登録番号 | 関東財務局長(11) 第01024号 |

| 日本貸金業協会会員 | 第000003号 |

【アコム 借換え専用ローン】無人契約機「むじんくん」で申し込みができる

アコムの借換え専用ローンも「おまとめローン」に含まれます。

申し込みはインターネットや店頭だけではなく自動契約機「むじんくん」でも可能です。

アコムのおまとめローンの特徴は返済期限です。一般的な消費者金融のおまとめローンの返済期限である10年(120回)より2年以上長い最長146回(12年3ヶ月)です。

返済期間が長期になれば、支払う利息の負担が増えます。

しかし、毎月の返済額は減らせるので、毎月の返済の負担を軽減したい方におすすめです。

借り入れをまとめた後は追加の借り入れができないデメリットもありますが、新しく借りることができないので返済総額が毎月確実に減っていきます。

多重債務の状態を解消させたい方にとっては、新しく借り入れできないのはむしろメリットといえるでしょう。

| 金利(実質年率) | 7.7%~18.0% |

| 融資限度額 | 1万円~300万円 |

| 返済期間・回数 | 借入日から最長12年3ヵ月・1~146回 |

| 貸金業者登録番号 | 関東財務局長(14)第00022号 |

| 日本貸金業協会会員 | 第000002号 |

【ORIX MONEY おまとめローン】利用限度額が800万円と高額おまとめに対応可能

オリックス・クレジット内のサービスのひとつ、ORIX MONEYが提供する「おまとめローン」は総量規制の対象外です。

年収の3分の1以上の借り入れが可能です。

他社のおまとめローンと比較すると利用限度額が800万円と高額です。

審査を通過できる条件が必須ですが、高額のおまとめも可能にします。

おまとめの対象は貸金業者だけではなく、銀行カードローンやクレジットカードのリボ払いも含まれています。

ORIX MONEYは無店舗型の消費者金融のためWEBで契約が完了します。

申込書の郵送や店舗へ訪問する必要がないためスムーズに手続きを進められます。

| 金利(実質年率) | 3.0%~17.8%(実質年率) |

| 融資限度額 | 800万円まで |

| 返済期間・回数 | 最終借入後最長13年4ヶ月/1回~160回 |

| 貸金業者登録番号 | 関東財務局長(14)第00170号 |

| 日本貸金業協会会員 | 第003540号 |

中小消費者金融にも総量規制対象外のローンがある

大手だけではなく中小消費者金融も総量規制対象外のローンを取り扱っています。

それは、大手と同様におまとめローンであり、数は少ないものの各社独自のサービスを提供しています。

中小消費者金融の特徴は「審査の柔軟さ」です。

審査では「現在の返済能力」を慎重に見極めるため、大手の審査に通過しなかった方でも融資を受けられる可能性があります。

審査に自信がない方は借入れの候補として検討してもよいでしょう。

| サービス名 | 金利 | 利用限度額 | 全国対応 | 返済期間 | おまとめ対象 |

|---|---|---|---|---|---|

中央リテール | 10.95%~13.0% | 500万円 | 可能だが契約は店舗のみ | 最長10年(120回) | ー |

フクホー「借換えローン」 | 7.3%~15.0% | 300万円 | 可能 | 最長10年(1回~120回) | 貸金業者の借入 |

いつも「おまとめローン」 | 4.8%~18.0% | 500万円 | 可能 | 2ヶ月~5年(2回~60回) | 消費者金融、キャッシング |

キャッシングMOFF「おまとめローン」 | 5.0%~15.0% | 50万円~500万円 | 可能 | 最長10年 | 消費者金融やクレジットカードのキャッシング |

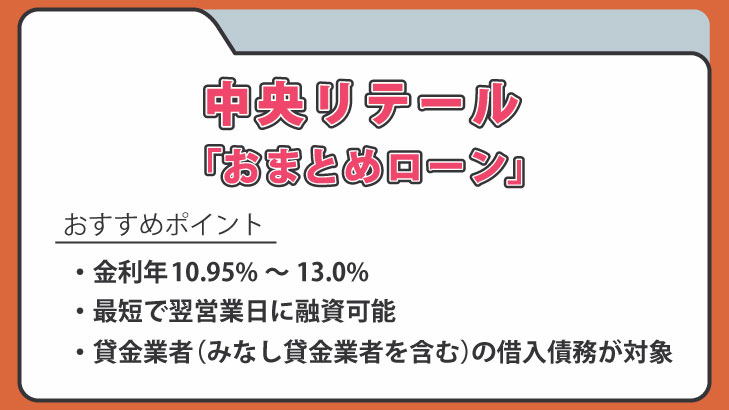

【中央リテール おまとめローン】おまとめローン専業ならではの審査ノウハウと独自の基準

中央リテールはおまとめローン専門の中堅消費者金融です。

貸金業法に基づくおまとめローンのため、年収の3分の1以上の借入れができます。

おまとめローン専業ならではの審査ノウハウと独自の基準を持っており、他の消費者金融の審査が通過しなかった方でも融資を受けられる可能性があります。

審査まで最短2時間、融資まで最短1日とスピーディに融資を受けられるため、急いでいる人におすすめできます。

設定される金利は「10.95~13.0%」と、上限金利は大手消費者金融よりも低い値です。

クイック診断を利用すればすぐに利用可能かどうかが判明するので、気になる方は試してみてはいかがでしょうか。

注意点はクレジットカードの解約が必須な点と契約方法です。

対面での契約が必須のため、東京都の渋谷区の店舗で訪問できる方でないと利用できません。

| 金利(実質年率) | 10.95%~13.0 % |

| 融資限度額 | 500万円 |

| 返済期間・回数 | 最長10年(最大120回) |

| 貸金業者登録番号 | 東京都知事(5)第31283号 |

| 日本貸金業協会会員 | 005560号 |

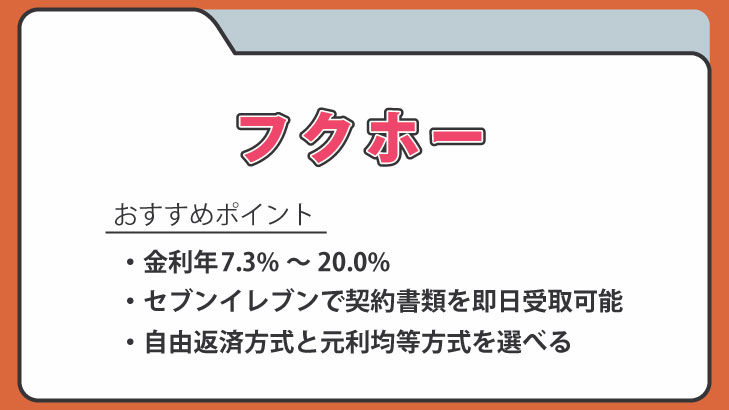

【フクホー】セブンイレブンで契約書類を受け取れる

フクホーは中小消費者金融としては知名度の高い業者で、おまとめローンも扱っています。

融資額は200万円と若干少ないものの、最長10年で計画的な返済が可能です。

全国どこからでも申し込め、来店不要で手続きできます。

また、必要書類を持参して来店できる場合は、最短で即日融資にも対応しています。

| 金利(実質年率) | 7.30%~20.00% |

| 融資限度額 | 5万円~200万円 |

| 返済期間・回数 | 2回~120回以内 |

| 貸金業者登録番号 | 大阪府知事(06)第12736号 |

| 日本貸金業協会会員 | 第001391号 |

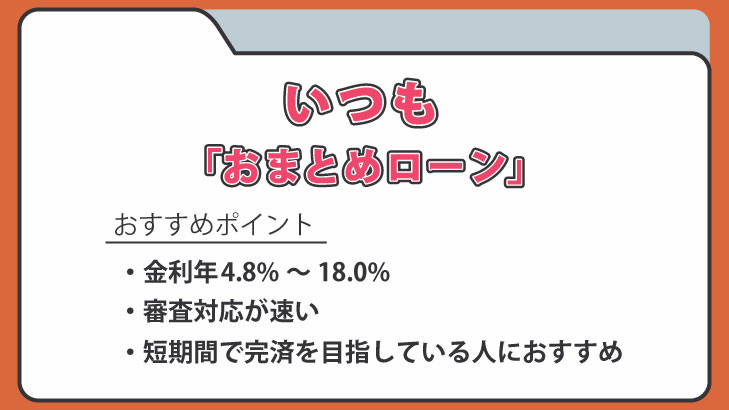

【いつも おまとめローン】最短30分で審査完了

「いつも」は高知県の中堅消費者金融です。

WEBからの申し込みが可能で全国からの申し込みに対応し、24時間365日融資を行っています。

フリーローンやビジネスローンなどに加え、総量規制対象外のおまとめローンを提供しています。

特徴は審査スピードです。最短30分で審査が完了し融資を可能にします。一般的に中小消費者金融のおまとめローンは

返済期間は最長で5年と短いですが、短期間で完済させたい方にとってはむしろメリットになるでしょう。

| 金利(実質年率) | 4.8%~18.0% |

| 融資限度額 | 500万円 |

| 返済期間・回数 | 2ヶ月~5年(2回~60回) |

| 貸金業者登録番号 | 高知県知事(4)第01519号 |

| 日本貸金業協会会員 | 第005847号 |

【キャッシングMOFF おまとめローン】年齢の上限設定がない

キャッシングMOFFは東京都の台東区に拠点を置く中堅消費者金融で、おまとめローンを提供しています。

おまとめローンの金利は5.0%〜15.0%と他消費者金融より低く設定しています。

利用条件は「満20歳以上で定期収入のある方」で上限の年齢制限がありません。

利用対象の幅が広いのは「審査の判断を柔軟に行う」と解釈できるでしょう。

| 金利(実質年率) | 5.0%~15.0% |

| 融資限度額 | 500万円 |

| 返済期間・回数 | 最長10年(120回) |

| 貸金業者登録番号 | 高知県知事(4)第01519号 |

| 日本貸金業協会会員 | 第005847号 |

総量規制対象外の銀行ローンを利用するためには

銀行のカードローンやフリーローンは、消費者金融と比較すると「低金利」で「高額融資」を受けられます。

銀行は貸金業法ではなく銀行法が適用されるため提供するローンは総量規制対象外ですが、果たして「年収の3分の1以上の借入れは可能なのでしょうか?」

銀行カードローンやフリーローンは総量規制対象外でも利用が難しい

銀行のカードローン、フリーローンは総量規制対象外です。

しかし、「年収の3分の1以上の借入れは極めて難しい」とお考え下さい。

理由は銀行による自主規制です。

消費者金融の貸付残高は、利用者の借りすぎを防止するルールが導入されたために減少しました。

具体的には金利グレーゾーンの撤廃や総量規制の実施などのルールです。

その一方で貸金業法の対象外である、銀行カードローンの利用者は増加しました。

2014年には貸付残高が消費者金融を逆転し、その結果、過剰な貸し付けが行われる結果となり自己破産の件数も増加しました。

この状況を重く見た金融庁は、2016年に銀行に対して過剰貸付に関する指摘を行っています。

その結果、ほとんどの銀行が貸付の自主規制を開始しました。

2018年の金融庁の調査では自主規制を行っている銀行は全体の9割となっています。

ただし、全ての利用者が総量規制以上の借入れができない訳ではありません。

年収が特に高い方や返済能力が高い方で、借入れ件数や金額が少なければ融資を受けられる可能性があります。

銀行が提供するおまとめローンは自主規制の対象ではない

銀行によってはおまとめ専用のローンを提供しています。

カードローンやフリーローンを異なり、おまとめローンは自主規制の対象外のため総量規制以上の借入れができます。

銀行のおまとめローンは消費者金融の商品より低金利で利用限度額が高額のため、借入れの一本化には最適です。

ただし、消費者金融より審査が厳しい傾向があります。

すでに取引のある地方銀行では借入れできる可能性があり

審査が厳しい銀行でも、すでに取引実績がある「地方銀行」であれば総量規制以上の借入れができる可能性があります。

ネット銀行の台頭や低金利、人口減少などの要因で地方銀行を取り巻く環境は厳しくなっており、各行とも生き残りに必死です。

取引実績があり、しかも優良顧客の融資の申し込みに対して審査が優遇される可能性があるからです。

ただし、「高額の定期預金がある」などの取引があり、しかもトラブルがなく長期間の取引実績がある方ではないと難しいでしょう。

ネット銀行は年収の2分の1の借入もできる?

全国銀行協会の調査では、銀行カードローンのみで年収3分の1以上の借入がある利用者は20.3%との結果が出ています。

このように総量規制以上の借入れができる利用者が存在するのはネット銀行が大きく影響しています。

ネット銀行は全国銀行協会の「準会員」です。

準会員はメガバンクなどの「正会員」と比較すると金融庁からの管理が甘い傾向にあり柔軟な審査を行います。

審査結果次第では年収の2分の1まで利用できるネット銀行のカードローンもあります。

ただし、年収の2分の1まで借入れ可能なカードローンは、かなり審査が厳しいので借入れは簡単にできないとお考えください。

総量規制対象外でも利用してはいけないお金の借り方

今回紹介した総量規制対象外のローンは、いずれも正公的機関の許可を得ている金融業者で提供されているサービスです。

お金が必要な時に正規の金融業者の審査が通らなければ焦ってしまうかと思われますが、いくら困った状態でも決して利用しては行けない借入れ方法があります。

- 貸金業法未登録の貸金業者(闇金)

- SNSやインターネット掲示板での個人間融資

貸金業法未登録の貸金業者

「総量規制オーバーでも融資」「審査なしで融資します」「無職・ブラックOK」と宣伝している金融業者があります。

これらは全て貸金業法未登録の違法金融業者(闇金)なので、絶対に借入れしないでください。

貸金業法では金融業者の広告の表現を下記のように厳格に定めています。

・他の貸金業者の利用者または返済能力がない者を対象とした勧誘する旨の表示や説明

・借入れが容易であることを強調し借入意欲をそそるような表示や説明

などは全て禁止されています。

つまり、「他店利用者大歓迎」「返済でお悩みの方」「100%融資可能」「借入ができない方」などの表現は広告で使えません。もし広告で使用している金融業者があればそれは闇金です。

闇金の大きな特徴(デメリット)は「違法金利」と「違法な取り立て」です。

闇金は法定金利をはるかに超える非常に高い金利でお金を貸します。

そのため、借りたお金が少額でもあっという間に元金の何倍もの金額に膨れ上がります。

例えば、トイチ(10日で1割の利息)で10万円の借入れを行ったと想定します。

元金は1ヶ月後に133,100円になり3か月後には235,794円となります。

闇金はトサン(10日で3割)、トゴ(10日で5割)で貸し付けるのも珍しくありません。

借りたお金が少額でも短期間でも、すぐに利息を支払うだけの生活を送らなければいけなくなります。

しかもあっという間に元金が、返済不可能な金額に膨れ上がります。

さらに、ヤミ金はあらゆる方法で取り立て行為を行います。

貸金業法では取り立て行為に厳しい制限を定めていますが、闇金には無関係です。

返済が滞ると闇金は利用者のみならず家族や職場にまで押しかけて返済を迫ります。

家族や職場の同僚との人間関係にも悪影響を与えるでしょう。

闇金は利用者が返済できなくなると、下記などを要求します。

・白紙委任状への署名

・印鑑証明証の提出

・スマートフォンの譲渡

・銀行口座の譲渡

白紙委任状や印鑑証明書は財産の差し押さえに利用され、スマートフォンや銀行口座は犯罪行為のツールとして使用されます。

闇金の取り立てへの参加や特殊詐欺への協力など、犯罪行為への加担を強要する可能性もあります。

SNSやインターネット掲示板での個人間融資

SNSやインターネットの掲示板を通じて個人間でお金の貸し借りが行われています。

個人間のお金の貸し借りとはいえ、法律で禁止されている行為です。

個人であっても、反復継続する意志を持って金銭の貸付けを行うのは貸金業法上の「貸金業」に該当します。

貸金業は国や都道府県の許可を得て登録しなければいけません。

しかも、不特定多数が閲覧可能なSNS上で、融資を行うように書き込むのも貸金業法で規制されている違法行為です。

貸金業の無登録営業及び無登録業者による勧誘は、いずれも罰則の対象となります。

SNS等を利用した「個人間融資」にご注意ください! 金融庁

違法行為でお金を借りトラブルに巻き込まれた場合、自ら解決するか泣き寝入りするしかありません。

また、個人間融資でお金を貸すのは、闇金か何らかの悪意を持った人間と考えて良いでしょう。

まともな人間であれば見ず知らずの方にお金を貸せません。

個人間融資で行われる詐欺行為には、下記があげられます。

・保証金や手数料を振り込ませてお金を貸さない保証金(手数料)詐欺

・望まないタイミングでお金を振り込む「押し貸し」

・女性に対して性的な要求を行う「ひととき詐欺」

・個人情報の悪用

これはごく一部で、犯罪行為への加担を要求される可能性もあるので要注意です。

総量規制を超える借り入れをする際の注意点【審査は厳しい】

総量規制の対象外のローンであれば年収に関係なく融資を受けることができますが、申し込んだ全員が融資を受けられると決まったわけではありません。

特に担保がないローンや目的別ローン以外のローンでは総量規制以上の借入れを行うには「審査が非常に厳しい」とお考えください。

融資する側からすると、元金を回収できない貸し倒れのリスクが高くなるからです。

総量規制対象外の融資に申し込む場合、少しでも審査通過の可能性を高めるためにも、以下のような注意点・ポイントを知っておきましょう。

・自身の信用情報を把握する

・事前に収入証明書を用意する

・借入残高の総額が年収以下に収まるようにする

・在籍確認に対応したほうが信用度は高くなる

・申告する情報は正確に正直に伝える

信用情報開示請求などで自身の信用情報を把握する

おまとめローンの希望者でローンやクレジット、キャッシングを利用している方は、総量規制対象外のローンに申し込む前に自身の信用情報を確認しましょう。

信用情報とは借入れの件数や金額、返済状況などの情報です。

金融機関はローンやクレジットの利用があると信用情報機関に登録し、各社で情報を共有しています。

審査では利用者の信用情報が大きな判断材料となります。

個人の信用情報が登録される信用情報機関は下記の3機関です。

| 信用情報機関 | 加盟社数 (2022年3月時点) | 加入している金融機関 |

|---|---|---|

CIC(割賦販売法・貸金業法指定信用情報機関) | 902社 | 信販会社、クレジット会社、リース会社、保険会社、保証会社、銀行、消費者金融、携帯電話会社など |

JICC(株式会社日本信用情報機構) | 1,294社 | 消費者金融を中心に銀行やクレジット会社など |

KSC(全国銀行個人信用情報センター) | 1,070会員 | 銀行、信用組合、信用金庫、農協など |

CICは「割賦販売法」の信用機関でもあるため、様々な業界の金融機関が加盟しています。

JICCは消費者金融を中心に最大の加盟社数を誇る信用情報機関です。

KSCは全国銀行協会(JBA)が運営し、銀行や信用組合、信用金庫などが加盟しています。

信用情報機関に登録されている信用情報は、料金(500円から1,000円)を支払えば個人でも照会ができます。

それぞれ加盟している金融機関が異なるので開示請求は、下記が適切です。

全ての信用情報機関に開示請求すればより確実に情報を把握できます。

信用情報を確認し、借入れ件数が多い、延滞が多いなどの記録があれば改善してから新たなローンに申し込んでください。

審査の通過率が高くなります。

申込金額にかかわらず事前に収入証明書類を準備しておく

カードローンやフリーローンに申し込む際には本人確認書類が必要です。

総量規制対象外のローンに申し込んだ場合、収入証明書の提出を求められるケースが一般的です。

総量規制という縛りがない中で融資を行うことになるので、現在の収入から返済能力を重点的に判断する必要があるためです。

日本貸金業協会によれば、以下のような場合に収入証明書の提出が求められます。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会|3「収入を証明する書類」の提出が必要な場合があります

総量規制を超える融資を受けようとするのですから、多くの場合で50万円超、あるいは他社を含めて100万円超の融資を希望している状態でしょう。

総量規制対象外のローンでは、必ず提出が必要という前提で収入証明書類を事前に準備しておくことをおすすめします。

収入証明書類として提出できる書類は会社によっても異なりますが、主には以下のような書類が該当します。

いずれも直近の期間に発行されたものでなくてはいけません。

収入証明書類の一例

・源泉徴収票

・給与明細書(直近2ヶ月分)

・確定申告書

・所得証明書

・納税通知書および納税証明書

借入残高の総額が年収以下に収まるように気を付ける

いくら総量規制の対象外であるとはいっても、いくらでも無制限に借りられるわけではありません。

住宅ローンのように数千万円クラスの借り入れを除けば、あまりに多額の融資を希望すると審査落ちになる可能性があります。

具体的な基準はありませんが、借入総額が年収を超えた場合には審査落ちの可能性が高くなります。

総量規制を超えた融資は金額も大きくなり、万が一返済できない場合は貸金業者が大きな不利益を被ります。

高額な融資に慎重になってしまうのは当然といえるでしょう。

在籍確認に対応したほうが信用度は高くなる

昨今、審査に電話での在籍確認を行わないカードローンが存在するようになりした。

しかし、総量規制対象外のローンの利用を考えているのであれば、電話での在籍確認には対応しましょう。

個人の信用度が高くなり審査が通過しやすくなります。

総量規制対象外のローンは、高額の借入れを希望する、もしくはすでに借入れを行っている方に融資を行います。

在籍確認は利用者の返済能力を見極めるための審査の重要なプロセスの一つです。

そのため、在籍確認を拒否すると信用度合いが低く判定され、審査に、通らない可能性が高いとお考えください。

在籍確認をスムーズに完了するには、勤務先の電話番号を申告する際に注意が必要です。

複数店舗を運営する飲食店やサービス業に勤務している方は、運営企業ではなく勤務中の職場の連絡先を伝えてください。

運営している企業の本部が店舗や支店の社員の在籍をすぐに確認できないかもしれません。

逆に、派遣社員の方は派遣先の企業の電話番号ではなく派遣元企業にしましょう。

在籍確認の電話に応対した派遣先企業の社員が派遣社員の存在や名前を把握していないケースがあります。

申告する情報は正確に正直に伝える

ローンの申し込み時には様々な情報を申告しますが、申告する情報はミスのないように正確に行ってください。

「すでにある借入額を少なく申告する」「年収を多めに伝える」などの虚偽の申告はもってのほかです。

申告した情報が実情と異なっていると、たとえ記載ミスだったとしても審査では「いいかげんな方」と印象を与えます。

融資するには信用できないと判断されても仕方がありません。

また、金融機関の調査能力は非常に高いため、借入総額や収入額の虚偽の申告をおこなっても発覚してしまうでしょう。

もし融資を受けられても、後に虚偽の申告が発覚すると契約違反となり、契約が強制解約され残債の一括返済を求められます。

強制解約されると信用情報機関に事故情報が記録され、いわゆる「ブラック状態」となります。

ブラック状態の期間は新たなローンやクレジットの利用ができなくなります。

日本貸金業協会に相談するという選択肢

総量規制の対象外のローンは審査が厳しく行われる傾向にあり、審査を通過できない人も大勢います。

どうしてもローンを借りられずに困ってしまった場合、日本貸金業協会に相談することで解決のヒントを得られるかもしれません。

特に多重債務問題については、債務の原因として失業や生活費の補てん、ギャンブル・遊興費等さまざまなものがありますが、相談者の状況に応じ、債務整理の方法等についての助言や情報を提供したり、再発防止を目的としたカウンセリングや家計管理の実行支援を行っております。

引用元:日本貸金業協会|相談窓口の業務について

相談は無料なので、返済に苦慮している方の財布の中身が減ることはありません。

どうしても借りられずに困ってしまった場合、一度相談してみることをおすすめします。

総量規制対象外のローンでよくある質問

審査が甘い総量規制対象外のローンはある?

審査がゆるい、甘い業者は正規の金融業者ではありません。すでに借入れがある、もしくは高額の融資を行う総量規制対象外のローンは特に審査が慎重に行われます。「激甘審査」「他社で断られた方でも融資します」など審査の甘さをアピールしている金融業者は全て違法金融業者です。違法金融業者からは絶対にお金を借りないでください。

即日融資可能な総量規制対象外のローンはある?

消費者金融、特に大手消費者金融であれば可能性があります。大手消費者金融の最大の強みは審査スピードです。おまとめローンのような総量規制対象外のローンでも条件が整えば即日融資を可能にします。一方で銀行のローンの即日融資は絶対に無理です。銀行はローンの申し込みがあると警察のデータベースに照会します。利用者が反社会的勢力に所属しているかどうかを確認するためです。警察への確認作業は物理的に1日以上の時間が必要です。このため、審査スピードの速い銀行のカードローンでも最短で融資を行えるのは翌営業日、となります。

総量規制の対象となる年収とはなに?

総量規制の対象となる年収は「定期的な収入」の年収額であり、法律で定められているものは、「・給与・年金・恩給・定期的に受領する不動産の賃貸収入(事業で行うのは除外)」「年間の事業所得(過去の事業所得と照らし安定的と認められたものに限る)」の項目です。 宝くじやギャンブルのような一時的な収入は年収として認められていません。※お借入れは年収の3分の1までです 日本貸金業協会

【まとめ】総量規制対象外でも借りすぎには注意

総量規制は貸金業者が顧客に融資しすぎることを防ぐための仕組みであり、銀行や農協では対象外です。

ただ、最近では銀行などでも独自規制が導入されており、年収3分の1以上の融資は受けられない場合もあります。

一方、本来は総量規制の対象である消費者金融でも、「おまとめローン」に関しては総量規制の対象外です。複数の借り入れを1つにまとめることができ、効率の良い返済が実現します。

総量規制と貸金業者の関係を知り、自身に合ったローンを利用しましょう。