クレジットカードには大きく分けて年齢などの条件を満たしている個人が使える「個人カード」と、個人事業主や法人代表者が申し込める「法人カード」の2種類があります。

「個人事業主になったけど、個人カードのままではダメ?」

「法人カードにはどんなメリットがあるの?」

このように悩んでいる方もいるのではないでしょうか?

そこで今回は特におすすめできる法人カードを紹介しつつ、法人カードを利用するメリット・デメリットについて紹介します。

これから個人事業主・法人代表者として活動される方は、ぜひ参考にしてください。

※当記事で取り扱っているクレジットカード会社は、割賦販売法により金融庁の審査を受け、経済産業大臣又は経済産業局長に登録を行っています。また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。

コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

【2024年最新版】年会費無料で使える法人カードのおすすめランキング5選

はじめて法人カードを作るなら、年会費無料で利用できる一般クラスのカードがおすすめです。

とはいえ、年会費が無料の法人カードもたくさん発行されており、迷ってしまうかもあるかもしれません。

そこで、数あるなかでも特におすすめできる一般クラスの法人カードを5枚に絞ってご紹介します。

【三井住友カード ビジネスオーナーズ 一般カード】申込時に登記簿謄本・決算書不要

三井住友カード ビジネスオーナーズは、年会費永年無料で利用できるお得な法人カードです。

申し込みの際に「登記簿謄本・決算書」が不要なので、スタートアップ企業の代表者の方も気軽に申し込みできる強みがあります。

最高2,000万円の海外旅行傷害保険も付帯されており(事前に旅費などを当該カードでクレジット決済いただくことが前提)、海外への出張が多い方でも安心です。

通常のポイント還元率は0.5%と平凡ですが、対象の三井住友カードと2枚持ちすることで還元率が最大1.5%まで上がるのもメリットです。

パートナー会員も年会費無料、最大19枚まで発行できます。

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% 条件を満たすと対象となる利用のポイントが最大1.5%還元 |

| ETCカード年会費 | 原則として無料 ※前年度に1回もETCカードの利用がない場合は年会費550円 |

| 国際ブランド | Visa |

| 申し込み条件 | 満20歳以上の法人代表者、個人事業主 |

新規入会&利用で最大8,000円相当のVポイントプレゼント

【JCB CARD Biz 一般カード】最短5分でカード番号発行

JCB CARD Biz 一般は、最短5分で発行できるビジネスカードです。「モバ即」サービスを利用すると最短5分でカード番号を発行でき、オンラインショップなどですぐに利用できるようになります。

また、「MyJCB」の外部接続サービスを利用することで、安全かつ安定的にJCBカードの利用明細データを弥生・freeeなどの会計ソフトに取り込めます。

QUICPay(クイックペイ)、Apple PayやGoogle Pay(TM) も利用でき、スマートなキャッシュレス決済を実現できるのもメリットです。

| 年会費 | 初年度無料 2年目以降1,375円 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人代表者または個人事業主 ※カード使用者は18歳以上 |

【JCB法人カード 一般カード】業界初のサイバーリスク総合支援サービス・保険が付帯

JCB法人カード 一般は、中小企業・個人事業主向けのスタンダードなクレジットカードです。

追加カードの発行枚数に制限がなく、ETCカードも複数枚無料で発行できます。

業界初のサイバーリスク総合支援サービス・保険が付帯されているのが特徴で、簡易リスク診断サービスや情報・ツール提供サービスによってインシデントの発生に備えられます。

またインシデントが発生したあとも「トラブル発生時の電話相談サービス」「専門業者紹介サービス」などのサポートを受けることができます。

海外の利用でポイントが2倍になるので、海外出張が多い方にもおすすめです。JCB海外加盟店でのポイント2倍サービスは、WEB明細サービス「MyJチェック」に登録が必要になります。

| 年会費 | ネット入会なら初年度無料 2年目以降は1,375円 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 ※カード使用者は18歳以上 |

【セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード】条件を満たすとポイントが通常の4倍

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、本会員・追加カード会員ともに年会費が永年無料で利用できるクレジットカードです。

申し込み時に決算書・登記簿謄本は不要なので、フリーランス、個人事業主、副業の方にもおすすめできます。

またキャッシュフローのためのカードとしても優秀で、支払いサイクルは最長56日です。

ポイント還元ではヤフービジネスサービスやクラウドワークスなど、ビジネスシーンで利用の多い特定のサイトでカードを利用すると、永久不滅ポイントが通常の4倍も貯まります。

追加カードは9名まで永年無料、経費の精算業務をなくせます。「エックスサーバーご優待」として初回ご利用料金が最大16,500円割引になるサービスもあり、WEB関連の事業者にはメリットの大きなカードです。

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み条件 | 個人事業主・フリーランス・経営者の方 ※高校生は除く |

【ライフカードビジネスライトプラス スタンダード】ライフカード提携弁護士による法律相談サービスあり

ライフカードビジネスライトプラスは、年会費が永年無料で利用できるクレジットカードです。ETCカードも追加カードも完全無料なので、コストを気にせずカードのメリットを享受できます。

年会費は無料ですが、還元率は1.0%と高還元で誕生日月や新規入会などはさらにポイントアップします。

ライフカード提携弁護士による法律相談サービスもあり、1時間無料で法律相談することができます。万が一のトラブルにも備えられて安心です。

| 年会費 | 無料 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 無料 |

| 国際ブランド | Visa・Mastercard®・JCB |

| 申し込み条件 | 法人代表者または個人事業主 |

高ステータスな法人カード5選

年会費が有料のカードは、無料のカードにはない独自の特典やサービスが多く付帯しています。

還元率はあまりかわらなくても、旅行時の保険、ショッピング補償、空港ラウンジサービスなどが充実しているものがたくさん見つかるでしょう。

ここでは数あるゴールドクラスの法人カードのなかで、特におすすめできるものをご紹介します。

【セゾンプラチナ・ビジネス・アメリカン・エキスプレスカード】新規入会で初年度年会費無料、最大3,000円キャッシュバック特典

セゾンプラチナ・ビジネス・アメリカン・エキスプレスカードは、新規入会で初年度年会費無料、さらに最大で3,000円キャッシュバック特典があります。

ゴールドよりもワンランク上のサービスが欲しい方に最適の一枚ではないでしょうか。年会費は22,000円と一般的なゴールドカードの年会費と比較すると高額ですが、プラチナクラスのカードとしては格安の部類といえます。

永久不滅ポイントでは、海外ショッピング2倍やJALマイル+永久不滅ポイントなどポイントの優遇が特徴的です。

プラチナ会員専用のコンシェルジュサービスまで付帯しているのが、一般カードやゴールドカードにはないメリットです。

サービスにホテルやタクシー手配などの雑務をお任せできるので、効率の良い出張が実現するでしょう。

| 年会費 | 22,000円 |

| ポイント還元率 | 0.5% 海外での利用は2倍 |

| ETCカード年会費 | 無料(最大5枚まで発行可) |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み条件 | 安定した収入がある、社会的信用を有する連絡可能な方 ※学生、未成年は除く |

【三井住友カード ビジネスオーナーズ ゴールドカード】年間100万円の利用で年会費「永年無料」

三井住友カード ビジネスオーナーズ ゴールドは、ゴールドカードでありながら条件を満たせば年会費が永年無料になる点が大変魅力的です。

通常の年会費は5,500円ですが、年間100万円のご利用で翌年以降の年会費が「永年無料」になります。翌年のみ無料ではなく、永年無料というのが突出したサービスといえるでしょう。

ゴールドカードらしく最高2,000万円の海外・国内旅行傷害保険が付帯しており、日本や世界を出張で飛び回る方のお守りとしてもおすすめです。

購入した商品の破損・盗難による損害を購入日および購入日の翌日から200日間補償するショッピング補償もついており、万が一の際も安心できます。(ショッピング補償では1事故につき3,000円の自己負担があります。)

カード番号はアプリで管理できて安全ですし、利用明細はカードごとに確認できるため使いやすい点もおすすめです。

| 年会費 | 通常5,500円 年間100万円利用で翌年以降の年会費永年無料 |

| ポイント還元率 | 0.5% 対象となるご利用ポイントを最大1.5%還元 |

| ETCカード年会費 | 無料 ※前年度に1回もETCカードの利用がない場合は年会費550円 |

| 国際ブランド | Visa |

| 申し込み条件 | 満20歳以上の法人代表者、個人事業主 |

【JCB CARD Biz ゴールドカード】法人の本人確認書類不要

JCB CARD Biz ゴールドは、法人の本人確認書類不要で簡単に申し込みできるビジネスカードです。

一般カードと同様のメリットに加え、ゴールドカードならではの特典を享受できます。

たとえば「空港ラウンジサービス」は、国内の主要空港やハワイ ホノルル国際空港内にあるラウンジを無料で利用できます。

またJCBゴールド グルメ優待サービスは2023年3月末でサービス提供が終了してしまいましたが、旅行傷害保険やショッピングガード保険などのカード付帯保険は充実しています。

| 年会費 | 初年度無料 2年目以降11,000円 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人代表者または個人事業主 ※カード使用者は20歳以上の方 |

【JCB法人カード ゴールドカード】旅行傷害保険が海外最高1億円、国内最高5,000万円

JCB法人カード ゴールドは、法人カード一般にプラスアルファのサービスが受けられるクレジットカードです。

一般カードに付帯しているサイバーリスク総合支援サービスは、ゴールドカードでも同様に受けられます。加えて、空港ラウンジサービスやゴルフエントリーサービスなど、高い安心とクオリティーが備わった特典が提供されています。

旅行傷害保険も海外で最高1億円、国内で最高5,000万円と十分なサポートがあるため、出張が多い方でも安心です。

さらに「乗継遅延費用保険金」「出航遅延費用等保険金」なども付帯しており、出張のあらゆるトラブルに対応しやすいでしょう。

| 年会費 | ネット入会で初年度無料 2年目以降11,000円 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 ※カード使用者は18歳以上の方 |

【ライフカードビジネスライトプラス ゴールドカード】ゴールドカードながら年会費が2,200円

ライフカードビジネスライトプラス ゴールドカードは、年会費が格安のゴールドカードです。

ゴールドカードといえば年会費が5,000~10,000円あたりが相場ですが、ライフカードビジネスライトプラス ゴールドカードでは2,200円で利用できます。初年度は無料になるので、申し込みやすいゴールドカードといえるでしょう。

ゴールドカードらしい「付帯保険が充実」「空港ラウンジを無料で使える」といった特典に加え、ポイントプログラムが充実しているのもメリットです。

利用1,000円で1ポイントの基本ポイントに加え、誕生日月は基本ポイント3倍になります。さらに年間利用額が50万円以上になるとステージが上がり、ポイント付与率が1.5~2.0倍までアップします。

ポイントの有効期間は5年と長期(2年有効で最大3年繰り越し可能)ですから、しっかり貯めやすいですね。

| 年会費 | 2,200円 発行初年度無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard®・JCB |

| 申し込み条件 | 法人代表者または個人事業主 |

スタートアップ・個人事業主向けの法人カード

事業の規模が大きくない場合や、個人事業主の方はいきなり高い年会費で充実したサービスの法人カードへ申し込もうと考えることは少ないのではないでしょうか。

できるだけ年会費がかからない、使いやすい法人カードをピックアップしてみました。

また起業後すぐに申し込めるプリペイドカードもあります。業種や事業の状況により最適なカードは異なるため、付帯サービスもしっかり比較して選びましょう。

【UPSIDER】年会費・発行手数料無料

UPSIDERは上場のための法人カードと銘打たれているだけあり、スタートアップを中心にこれからの成長企業に最適なカードです。

UPSIDERは後払いだけでなく、プリペイド式でも利用できるため与信審査にかかわらず利用可能です。

「使えないのでは?」「機能に不安がある」と考える企業も多いかもしれませんが、利便性の高い機能が多く付帯しています。

たとえば使いやすさの代表的なものとして、カードごとに支払い先や限度額を設定できる点があげられます。

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~ |

| ETCカード年会費 | 発行不可 |

| 国際ブランド | Visa |

| 申し込み条件 | 法人のみ申し込み可能 (個人事業主は申し込み不可) |

【アメリカン・エキスプレス・ビジネス・グリーン・カード】起業後間もない法人代表の方や個人事業主の方も申し込み可能

アメリカン・エキスプレス・ビジネス・グリーン・カードは、起業後間もない法人代表の方や個人事業主の方も申し込みできます。

カード利用分を、あとからオンラインサービスやアプリで分割払いまたはリボ払いに変更できます。支払いが重なるタイミングや、キャッシュフローの改善に効率的に活かせるでしょう。

年会費は13,200円ですが、アメックスならではの出張や接待でも利用できる空港ラウンジ無料、JALオンライン専用運賃、大型手荷物宅配優待なども充実しています。

またポイントプログラムでは、通常ならポイント有効期限は3年ですが一度でも貯まったポイントを使うと無期限になります

| 年会費 | 13,200円 |

| ポイント還元率 | 1.0% 一部0.5%もあり |

| ETCカード年会費 | 無料 |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み条件 | 個人事業主・法人格のある法人代表 |

【楽天ビジネスカード】楽天プレミアムカードの付随カード

楽天ビジネスカードは、楽天プレミアムカードの付随カードになります。楽天ビジネスカード単体では申込できません。

プライベートのシーンで楽天プレミアムカード(年会費11,000円)を利用し、ビジネスシーンでは楽天ビジネスカードを利用する形になります。

楽天ビジネスカードなら、ラウンジサービスやトラベルデスクなど多彩なVISAビジネスオファーを使えます。

またETCカードは複数枚発行可能となっていますが、2枚目以降は550円の年会費が必要です。

| 年会費 | 2,200円 |

| ポイント還元率 | 1.0%(基本) |

| ETCカード年会費 | 1枚目無料 2枚目以降1枚につき550円 |

| 国際ブランド | Visa |

| 申し込み条件 | 20歳以上で安定した収入のある法人代表者または個人事業主 |

【paild】プリペイドカード式、銀行振込でウォレットに入金のため限度額なし

paildは、オンラインでいつでもカードが発行でき、カード名も自由に設定できます。申し込み時に登記簿原本などの書類が不要なので、起業したばかりでも手軽に法人カードを発行可能です。

paildはプリペイドカード式で、事前に銀行振込でウォレットに入金しておき使うため、限度額がありません。

また無料で電子帳簿保存もできるため、経理の手間を大幅に削減できるでしょう。

| 年会費 | 無料 |

| ポイント還元率 | 還元なし |

| ETCカード年会費 | ETCカード発行不可 |

| 国際ブランド | Visa |

| 申し込み条件 | 法人 (個人事業主は不可) |

【マネーフォワード ビジネスカード】WEB完結申し込みから最短1週間でカードが届く

マネーフォワード・ビジネスカードはプリペイドカードなので、利用上限なしで決済できます。もちろん与信審査不要ですから、事業を始めたばかりでも申し込みやすいでしょう。

WEB完結申し込みから最短1週間でカードが届きすぐに使えます。初期費用や年会費を気にすることなく、決済に利用できるビジネスカードです。

またプリペイドカードとしてだけでなく、クレジットカードとして「あと払い」機能も利用できます。

| 年会費 | 無料 |

| ポイント還元率 | 1.0~3.0% |

| ETCカード年会費 | 発行なし |

| 国際ブランド | Visa |

| 申し込み条件 | 法人・個人事業主 |

【NTTファイナンスBizカード】ポイント還元率が1.0%と高め

NTTファイナンス Bizカードは法人向けビジネスカードと、個人事業主向けビジネスカードにわかれています。どちらも年会費無料で利用可能です。

NTTファイナンス Bizの魅力は、やはりポイントサービスでの1.0%という還元率の高さでしょう。法人カードの還元率は意外と高くなく、0.5%程度のところも少なくありません。

またWeb明細編集サービスが搭載されていますので、用途別にWeb明細を作成したりメモをしたりできます。さらに旅行傷害保険も充実しているため出張時の利用にも安心です。

| 年会費 | 無料 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 550円 |

| 国際ブランド | Visa |

| 申し込み条件 | 法人・個人事業主 |

マイルを貯めたいときの法人カード

出張が多いならやはりしっかりマイルを貯めて活かしたいですね。

しっかりマイルを貯めたいときは、各クレジットカードのポイントからマイルに移行するときに還元率が下がらないまたはあまり下がらないものを選びましょう。

また出張や旅行での利用が頻繁なら、旅行傷害保険の付帯を確認しておきたいところです。ここではマイルが貯まるビジネスカードをご紹介していきます。

【ANA JCB法人カード】JCBのOki Dokiポイントをマイルに移行できる

ANA JCB法人カードは、搭乗でフライトマイルが貯まりさらにボーナスマイルもプレゼントされるお得なカードです。

JCBのOki Dokiポイントをマイルに移行でき、提携パートナー利用でもマイルが貯まっていくため、しっかりマイルを貯めたい方にピッタリの一枚でしょう。

出張などの移動でも、海外旅行傷害保険、乗継遅延費用保険金、出航遅延費用保険金、寄託手荷物遅延保険金が付帯するため大変安心感があります。

| 年会費 | 一般カード:2,475円(初年度無料) ワイドカード:12,925円 ワイドゴールドカード:20,900円 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 (カード使用者は18歳以上が対象) |

【ダイナーズクラブビジネスカード】ダイナーズリワードポイントプログラムは有効期限なし

ステータス性の高いダイナーズクラブビジネスカードは、マイルを貯めたいときにもおすすめの一枚です。

年会費は安くはありませんが利用可能枠に制限がなく、会員だけのためのイベントが行われていたり、優待サービスがあったりと法人カードとしてのスペックも高いです。

還元率も高く、1ポイントは1マイルに換算されます。ダイナーズリワードポイントプログラムには有効期限がないため、しっかりポイントが貯まっていくでしょう。

| 年会費 | 24,200円 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 無料 |

| 国際ブランド | ダイナーズ |

| 申し込み条件 | 所定の基準を満たす方 |

車移動が多い法人向けのガソリンカード3選

車での移動が多い法人や個人事業主のための法人のガソリンカードをご紹介します。

法人ガソリンカードには、指定されたガソリンスタンドのみで利用できるハウスカードと、国際ブランド加盟店で使えるクレジットカード機能付のものがあります。

ガソリンスタンドのみで利用できるハウスカードはクレジットカードの信用審査がないため、起業後まもない場合も申し込み可能です。

【ETC協同組合法人ガソリンカード】クレジット審査なしで利用可能

ETC協同組合法人ガソリンカードは、クレジットカードではなくガソリンカード専用となっています。そのため、クレジット審査がなく新会社や個人事業主の方も作れます。

最初に出資金(預け金)として1万円が必要ですが、年会費や手数料はかかりません。また退会時に預け金は返金されます。

ガソリン代を一括で後払いにできるので、管理が大変楽になります。

| 年会費 | 無料 |

| ポイント還元率 | -(クレジットカードではないため還元なし) |

| ETCカード年会費 | -(ETC協同組合のETCカードあり) |

| 国際ブランド | - |

| 申し込み条件 | 法人・個人事業主 |

【apollostationビジネスカード】JCBなら利用合計金額に応じて、翌月の交通費・出張旅費を最大180,000円(年間)キャッシュバック

apollostationビジネスカード(旧シェルビジネスカード)は全国のapollostation(旧シェルSS、旧出光SS)で利用できるガソリンカードです。JCBカードやSS専用カード、FUELカードと組み合わせて発行できます。

apollostationビジネスカード(JCB)なら利用合計金額に応じて、翌月の交通費・出張旅費が最大180,000円(年間)キャッシュバックされます。すべてのJCB加盟店で利用できます。

他には給油に絞ったFUELカード、SS専用カードも発行でき、それぞれETCスルーカードNも付帯発行可能です。

| 年会費 | 一般カード:1,375円 ゴールドカード:11,000円 (SS専用カード、FUELカードは無料) |

| ポイント還元率 | 0.5%(キャッシュバック) |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 (JCB付きクレジットカードは18歳以上) |

【コスモコーポレートカード】JCBカードとハウスカードの2種類あり

コスモコーポレートカードは、JCBカードとハウスカードの2種類あります。

コスモコーポレートカードは、コスモ石油サービスステーションで利用可能なので、給油や洗車、車検などに使えるカードとなります。OkiDokiポイントは貯まりません。

JCBカードはコスモ石油サービスステーションでの利用に加えてJCB加盟店でも使えます。

両方のカードを組み合わせて発行できますし、どちらのカードもETCスルーカードNを発行可能です。

| 年会費 | 一般カード:1,375円 ゴールドカード:11,000円 (ハウスカードは無料) |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 (JCBカードは18歳以上) |

その他のおすすめ法人カード

法人カードの中にはステータスに特化したもの、特別なサービスに特化したものなどもあります。事業によっては大変使いやすく、持っている価値があるものになります。

重厚なサービスを提供しているクレジットカードは年会費が高いものが多いため、経営の状況も考慮して法人カードのメリットが十分かを検討しましょう。

【アメリカン・エキスプレス・ビジネスゴールドカード】入会後利用条件達成で190,000ポイント獲得可能

アメリカン・エキスプレス・ビジネスゴールドカードは、まさにゴールドカードといえる重厚なサービスが展開されています。

年会費は36,300円ですが、入会後は利用条件を達成すれば高ポイントを獲得できます。アメックスならではの充実したポイントプログラムや、プロテクションサービスは法人カードを持つ価値を十分に感じられるでしょう。

利用分はあとからアプリやオンラインサービスで分割払いやリボ払いにできるため、資金繰りのに大変役立ちます。

| 年会費 | 36,300円 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み条件 | 法人格のある法人代表または個人事業主 |

【TRBM(トヨタレンタカービジネスメンバー)カード】WEBで簡単に管理でき請求支払いもまとめて行える

TRBM(トヨタレンタカービジネスメンバー)カードは、トヨタレンタカーの法人会員が支払いに使えるハウスカード(クレジットカード)です。出張先での移動、荷物の運搬時に特別料金でトヨタレンタカーを利用できます。

利用はWEBで管理できますし、支払いも会社でまとめて行えますから、出張先での車移動が多い会社に最適です。

トヨタレンタカー店舗以外で使えるクレジット機能は搭載されていませんが、ETCカードは付帯可能です。

| 年会費 | 無料 |

| ポイント還元率 | - |

| ETCカード年会費 | 初年度無料 翌年以降一度も利用がなければ550円 |

| 国際ブランド | - |

| 申し込み条件 | 法人・個人事業主 |

【バクラクビジネスカード】年会費無料で1億円以上の決済可能

バクラクビジネスカードは、年会費無料で1億円以上の決済ができる法人カードです。

経理の管理もしやすく、従業員、経理担当者いずれの負担も軽減できるでしょう。さらにインボイスや電帳法に対応していますので、法対応も大変スムーズです。

ただし、バクラクビジネスカードには個人事業主の方は申し込めず、法人のみ利用可能な点にご注意ください。

申し込みから最短3日で利用できるようになるスピーディーさも大変魅力がありますね。口座情報を連携するためにMoneytreeIDが必要です。

| 年会費 | 無料 |

| ポイント還元率 | 最大2.0%(キャッシュバック) |

| ETCカード年会費 | (公式サイトに発行の記載なし) |

| 国際ブランド | Visa |

| 申し込み条件 | 法人のみ |

【Airカード】還元率は業界トップクラスの1.5%

Airカードはリクルートの法人・個人事業主向けビジネスカードです。還元率は1.5%と高水準ですから、法人カードの平均的な還元率0.5%に比較すると効率的にポイントを貯められるでしょう。

会計ソフトとの連携で経理業務も軽減できるだけでなく、人為ミスも防げます。

年会費は5,500円ですが初年度はリクルートポイントが還元され実質無料で利用可能です。

| 年会費 | 5,500円 (初年度実質無料) |

| ポイント還元率 | 1.5% |

| ETCカード年会費 | 無料 |

| 国際ブランド | JCB |

| 申し込み条件 | 法人または個人事業主 (カード使用者は18歳以上) |

【オリコ EX Gold for Biz M】初年度年会費はメンバーカード3枚まで無料

オリコ EX Gold for Biz M(エグゼクティブ ゴールド フォービズ エム)は、年会費2,200円(初年度無料)で、ビジネスシーンをサポートするサービスが充実しています。

国際ブランドはVisaまたはMastercard®が搭載できますが、VisaビジネスオファーまたはMastercard®ビジネスアシストいずれかを付帯できます。

ポイントは0.6%還元と平均的な還元率ですが、各種保険付帯、空港ラウンジサービス無料、福利厚生サービスを優待価格で利用可能です。

| 年会費 | 2,200円 (初年度無料) |

| ポイント還元率 | 0.6% |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard®・Visa |

| 申し込み条件 | 法人代表者 |

【ラグジュアリーカード ゴールド】キャッシュバック還元率1.5%

ラグジュアリーカード ゴールドは、Mastercard®の最上位ステータスのクレジットカードです。ビジネス面では会員ネットワークPRの支援を受けられ、出張や接待のときにはコンシェルジュに予約や案内を任せられます。

キャッシュバックは高還元率の1.5%で、税金支払いや携帯電話料金など支払い内容を問わず同じ還元率でキャッシュバックされます。

クレジットカードの中には高還元をうたっていても、利用する内容によって還元率が異なるものもあるので、申し込み前に確認しましょう。

リアルカードは24kコーティングを行った重厚なカードです。ラグジュアリーカードの少し年会費が低い法人カードとして、年会費55,000円のTitaniumと年会費110,000円のブラックもあります。

| 年会費 | 220,000円 |

| ポイント還元率 | キャッシュバック1.5% 商品交換3.3%(最大) |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard® |

| 申し込み条件 | 法人代表者・個人事業主 20歳以上(学生不可) |

【三井住友コーポレートカード】カード使用者が20名以上の企業が申し込み対象

三井住友コーポレートカードは大企業向けで、カード使用者が20名以上の企業が申し込み対象です。

社員数が多ければ多いほど、立替時に社員は負担がかかりその後の清算にも時間がかかってしまいます。三井住友コーポレートカードなら、経費の利用や清算をキャッシュレス化でき手間がかかりません。

また利用データをシステムに自動的に連携もできるため、効率的な経費清算が可能です。

| 年会費 | クラシック(一般)カード:1,350円 / 以降1会員につき440円 ゴールドカード:11,000円 / 以降1会員につき2,200円 |

| ポイント還元率 | - |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard®・Visa |

| 申し込み条件 | 大企業向け(カード使用者20名以上) |

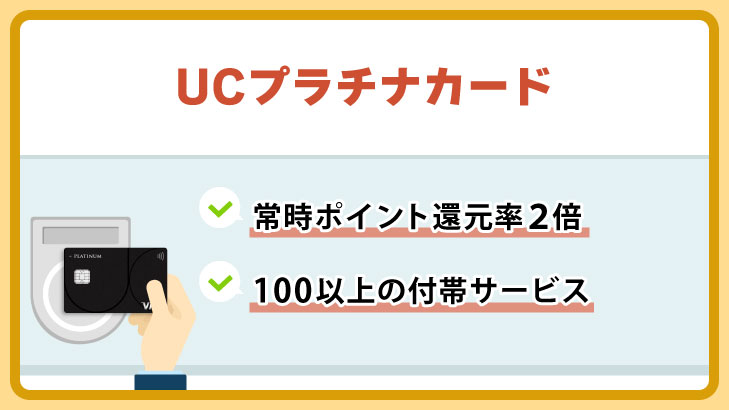

【UCプラチナカード】ポイントは常時2倍

UCプラチナカードは、法人代表者や個人事業主にもおすすめの一枚です。

プラチナカードらしい充実した付帯サービスはなんと100以上にものぼります。JR東海エクスプレス予約サービスやコンシェルジュサービス、ラウンジサービスなど豊富なので出張時にも使いやすいでしょう。

また常時ポイント還元率は2倍となっているため、法人カードの中でもトップクラスの還元率を誇ります。通常ポイント還元率は1.0%ですが、ご利用額につき経費決済でもショッピング利用と同様に2ポイント貯まっていきます。

| 年会費 | 16,500円 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 無料 |

| 国際ブランド | Visa |

| 申し込み条件 | 安定収入があり社会的信用を有する連絡可能な方 |

【P-one Business Mastercard】ポケット・ポイントが2倍貯まる

P-one Business Mastercardは、ポケット・ポイントが貯められる個人事業主・法人代表者のためのカードです。

年会費は初年度無料、翌年度利用なしなら2,200円かかりますが、一度でも利用があると年会費無料になります。

ポケット・ポイントは1,000円につき2ポイント貯まっていき、カード会員専用のポケットモールなら、さらにポケット・ポイントがお得に貯まるのでおすすめです。

付帯サービスもレンタカー割引やサポートサービス、トラベルセンターなど豊富な一枚です。

| 年会費 | 2,200円 (初年度無料・前年度に利用があれば次年度も無料) |

| ポイント還元率 | 基本0.6% |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard® |

| 申し込み条件 | 個人事業主・法人代表者で18歳以上 |

【freee Mastercardワイド】決算書なしで審査を受けられる

freee Mastercardワイドは年会費無料で使える法人カードです。決算書がない創業まもない法人も審査を受けられます。

ポイント還元や付帯保険等のサービスはないものの、ライフカードビジネスの特典は利用可能です。ライフカードビジネスは、ホテル・ジムなどの優待、旅行サービス、海外アシスタンスサービスなどの特典があります。

またクラウド会計ソフトfreeeのディスカウントクーポンやアドビのソフトやオフィス家具が割引などオリジナルの特典も法人や個人事業主向けのものです。

特典よりも経理業務の負担軽減に重点を置きたい法人に適しているでしょう。

| 年会費 | 無料 |

| ポイント還元率 | - |

| ETCカード年会費 | 無料 |

| 国際ブランド | Mastercard® |

| 申し込み条件 | 法人・個人事業主 |

「法人カード」とは「個人事業主や法人(法人代表者)」を対象に発行されるクレジットカードのこと

法人カードは「個人事業主や法人(法人代表者=取締役社長など)」を対象に発行されているクレジットカードのことです。

審査対象はクレジットカードによって「法人」のみのものと、個人事業主でも申し込めるものがあります。

審査時には決算書などが必要なものと、起業後すぐに申し込める代表や事業主の本人確認証明書で申し込めるものがあるため事業の状況によって適切な法人カードを選びましょう。

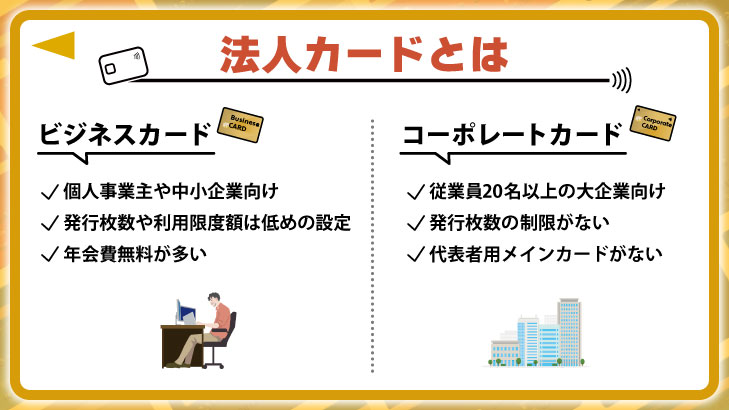

法人カードには2つの種類がある

ひとくちに「法人カード」といっても、大きく以下の2種類に分けられます。

どのように分かれるかというと、企業の規模によります。

「ビジネスカード」は主に個人事業主や中小企業向けの法人カード

主に個人事業主や中小企業向けの法人カードです。発行枚数や利用限度額は低めの設定のため、従業員が少ない企業の運用に向いています。

年会費が無料となっていることも多く、法人カードの足掛かりとしてもおすすめです。

「コーポレートカード」は従業員20名以上の大手企業向けの法人カード

従業員20名以上の大手企業に向けて発行されるものをコーポレートカードと呼んでいます。行政を対象としたクレジットカードにはガバメントカードがあります。

ビジネスカードとコーポレートカードを総称して法人カードと呼ぶケースが多いです。

コーポレートカードは、発行枚数の制限がない、代表者用メインカードがないといった特徴を持ちます。

法人カードと個人カードの大きな違いは「利用対象者」が制限されているかどうか

クレジットカードには法人代表者や個人事業主向けの「法人カード」だけでなく、一般の会社員や主婦でも利用できる「個人カード」もあります。

それぞれの違いを表にまとめたので、参考にご覧ください。

| – | 法人カード | 個人カード |

|---|---|---|

| 対象 | ・個人事業主 ・法人代表者 | ・限定なし |

| 付帯サービス | ・ポイント付与 ・付帯サービス ・出張手配など法人向けサービス | ・ポイント付与 ・付帯サービス |

| 支払い方法 | ・1回払い ・分割払い | ・1回払い ・分割払い ・リボ払いなど |

※代表的なカードの特徴のため、一部カードでは例外もあります。申し込み前に対象者やスペックを必ず確認してください。

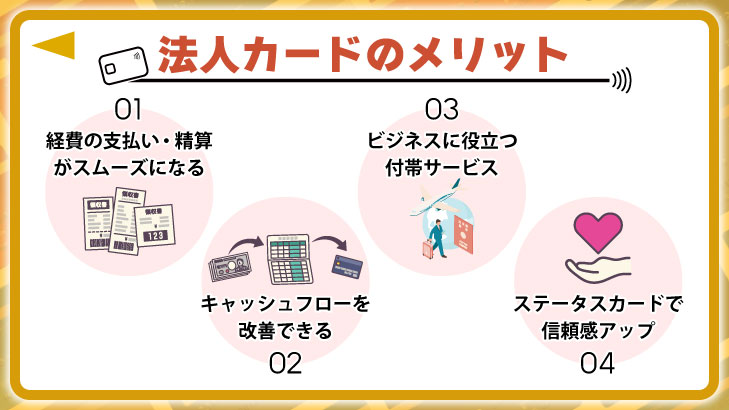

法人カードの大きな4つのメリット

法人カードは、一般的に利用される「個人カード」にはないメリットがあります。特に、企業の業務効率に直接的な恩恵があるのが魅力です。

これから紹介する以下のメリットについて、詳細に確認していきましょう。

1.経費の支払いをスムーズにできる

2.キャッシュフローを改善できる

3.ビジネスを快適にする付帯サービスが受けられる

4.ステータスカードを利用すれば信頼向上につながる

1.経費の支払い・精算をスムーズにできる

法人カードでカード払いのみ行うと、現金を持ち歩き管理する必要がなくなります。

通常、業務で生じた経費の書類は経理課の担当者が行います。ただ、人が時間をかけて行うとそれだけの人件費が必要です。

法人カードを会計ソフトと連携すると、全ての支払いが自動的に経費精算システムに入力されます。そのため経費の計上漏れがなくなり、関連業務はペーパーレスで行えるため経費処理の負担が軽減されます。

法人カードなら領収書をもらってまとめ、管理していく手間もかかりません。確定申告の際には、クレジットカード利用明細書を領収書として活用するケースが一般的なためです。

参考:国税庁

書類作成者の氏名又は名称、取引を行った年月日、商品サービス名などの内容、カード利用合計額、書類の交付を受ける者の氏名又は名称が明記されていれば国税関係書類とみなされます。

クレジットカードの利用明細書ならば一ヶ月分がまとめて表示されるため、都度処理する必要がありません。

支払いはすべて口座からの引き落としになり、振込手数料の削減にも繋がります。

2.決済が翌月、翌々月なのでキャッシュフローを改善できる

法人カードで支払った場合、実際に口座から引き落とされるのは翌月または翌々月です。

「売り上げが後日入金されるが、今は手元にお金がない」という状況であっても、カードでの支払いによりキャッシュフローが改善できます。口座引き落とし日は毎月決まっていますので、お金の流れも明確にできるでしょう。

法人税など金額が大きな国税を分割払いにすると、手元に現金を残しながら納税を済ませられるメリットも大きいです。

法人カードを利用していくうちに利用限度額をアップできれば、さらにお金の流れを改善しやすくなるでしょう。

3.ビジネスを快適にする付帯サービスが受けられる

法人カードでは個人カードと同様のサービスのほか、法人向けの特別なサービスも期待できます。

・出張手配サービス

・無料の経営相談

・経費の見直しに利用できる改善分析 など

特典サービスは各法人カードにより異なるため、自社にとって最適なサービスが付帯しているかを確かめておきましょう。

またメリットが大きな特典サービスが付帯している法人カードは、年会費が必要なこともあります。必ず申し込み前に確認しましょう。

4.ステータスカードを利用すれば信頼向上につながる

会社の規模が小さかったり個人事業主として働いていたりすると、取引先からの信用を得るのに苦労するかもしれません。

ステータス性の高い法人カードは、取引先に「年会費を払ってカードを利用している」(→経営状態が良いと予測される)、「カード会社からの信用を得ている」アピールにつながります。

取引先の接待の機会が多く法人カードでの支払いをするなら、カードフェイスも注目されていると考えてよいでしょう。ゴールド、プラチナ、ブラックなどのカラーでのステータスや、提携カードではなくプロパーカードであるかなども信用へ影響するものです。

最近はリアルカードにメタル素材の重厚なものを採用しているクレジットカードもあり、見るだけでステータスカードとわかるものも登場しています。法人カード選びの際に参考にしてください。

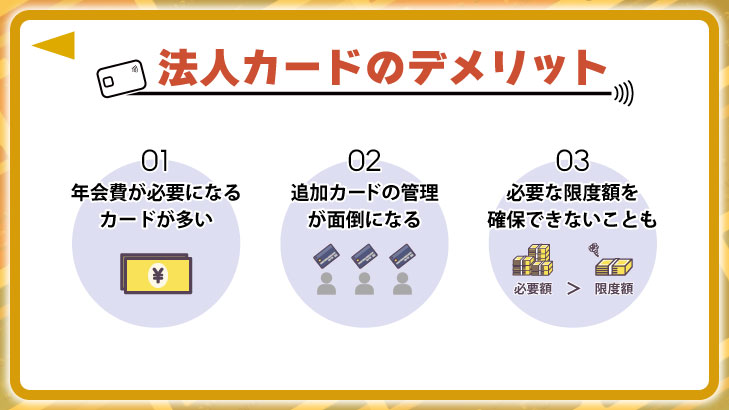

法人カードの注意すべき3つのデメリット

法人の経費精算業務の効率化やキャッシュフローの改善など、数々のメリットがある法人カードですが、気を付けなければいけないデメリットもあります。

実際に法人カードを作る前に、以下のようなデメリットがあることは把握しておきましょう。

1.年会費が必要になるカードが多い

2.追加カードを増やすと管理が面倒になる

3.必要な限度額を確保できないこともある

1.年会費が必要になるカードが多い

法人カードにも年会費が無料のカードはいくつもありますが、個人カードと比較すると年会費が必要なカードが多くなっています。

年会費が無料のカードも「初年度が無料」などの条件がついているケースが多く、永年無料となるとなかなか見つかりません。

年会費は経費で計上できるので節税にはなりますが、できるだけ経費をかけたくない方にはデメリットに感じてしまうでしょう。

ただ、なかには年会費数千円程度で使える法人カードもあります。付帯サービス等のメリットが年会費に見合ったものか検討するとよいですね。

2.追加カードを増やすと管理が面倒になる

法人カードは代表者・個人事業主向けの本カード以外に、従業員用の追加カードを発行できます。

しかし、追加カードを発行した際の社内ルールを決めておかないと、事業者側での管理業務が増えたり運用がスムーズにいかなかったりします。

追加カードの利用ルールには、少なくとも下記のものを決めておきたいところです。

- 法人カードの利用範囲

- 上司への報告

- 追加カードは従業員同士で使いまわせないため誰の名義で発行するのか

- 領収書の提出の有無など

経理上では利用明細書で事足りるため領収書は不要であっても、具体的な用途がカード利用に適しているのかどうか判断できない場合もあるでしょう。

そんなときに備えて社内での決まりとして領収書を提出するとチェックしやすいですね。

いずれにしても、追加カードは管理が重要になるため、枚数を増やすとデメリットになってしまう可能性もあるのです。

3.必要な限度額を確保できないこともある

法人カードにどのくらいの利用限度額を付帯できるかは、審査の結果によって変わってきます。審査で決定した利用上限額が低ければ、経費を法人カードで支払い切れなくなるケースもあります。

いずれのクレジットカードでも審査基準は非公表ですが、通常は法人代表者のクレジットヒストリーや設立年数、経営状態等を審査すると考えられます。

自社の状況を考慮して、余裕のある限度額設定ができる法人カードの選択が重要になるでしょう。

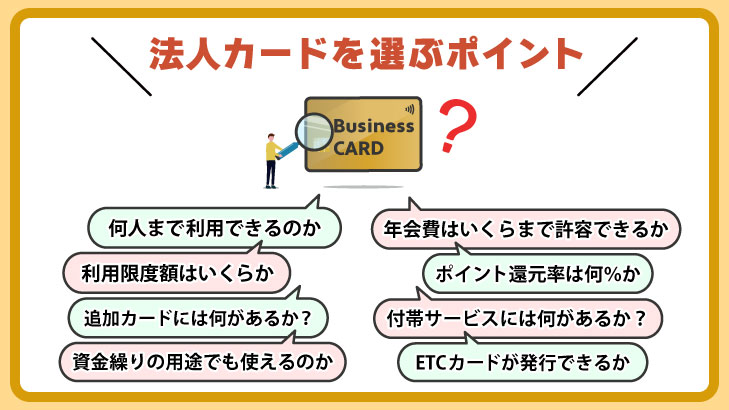

法人カードの選び方でおさえておきたい8つのポイント

法人カードも発行されている種類が多く、どの1枚にするのか決めるのは簡単ではありません。

ここでは、自身に合った法人カードを選ぶためにチェックしたいポイントについて詳しく見てみましょう。

- 何人まで利用できるのか

- 年会費はいくらまで許容できるか

- 利用限度額はいくらか

- ポイント還元率は何%か

- 追加カードには何があるか?

- 付帯サービスには何があるか?

- 資金繰りの用途でも使えるのか

- ETCカードを発行できるのか

追加発行可否や発行枚数上限から「何人まで利用できるのか」を確認する

法人カードによって追加で発行できる枚数に違いがあります。

個人事業主や法人代表者だけが使うならどのカードでも大差がありませんが、社員に持たせる場合には選ぶべきカードが変わってきます。

「追加発行の可否」「発行枚数の上限」を確認しておき、必要な条件を満たせるかは事前に確認しましょう。

「年会費はいくらまで許容できるか」を確認する

法人カードにかかる年会費は、できるだけ安いに越したことはありません。

年会費が無料または安くても、事業としてサービスやスペックに問題がなければ1枚に絞り込む際の有力な候補になるでしょう。

ばっちりと黒字経営できている会社・個人事業主にとっては、節税のためにあえて高額な年会費がかかる法人カードも選択肢の1つです。

また、年会費が高い方がポイント還元率が高いケースも多く、一概に「年会費が安い法人カードならお得」ともいえません。

月のカード決済額×12ヶ月分に還元率をかけた金額が年会費よりも高いなら、年会費が無料でなくても候補として優秀と判断できるでしょう。

「利用限度額はいくらか」を確認しまとまった支払いに対応できるようにする

似たようなサービスを受けられるカードのなかから選ぶなら、利用限度額が大きい方をおすすめします。

個人事業主・法人経営者ともなると、場合によってはまとまった金額をカード払いすることも多いためです。

決算期や仕入れなどで大きな金額を支払う場合、利用限度額が小さいと全額をカード払いできない可能性があります。

一部を現金払いにすると経費の計上が面倒ですから、全額をカード払いできるように余裕を持った限度額を持つことが望ましいでしょう。

たとえば「アメリカン・エキスプレス」のカードでは一律の限度額がなく、事前にデポジットしておけば実質上限なしで利用できます。

「ポイント還元率は何%か」を確認し、少しでもお得に利用する

クレジットカードのメリットは、何といっても支払いに応じたポイントを獲得できるところでしょう。

手に入れたポイントはキャッシュバックや商品券へ交換できるため、現金で支払うより確実にお得です。

ただ、クレジットカードごとにポイント還元率は異なるので、できるだけ還元率の高いカードを選びましょう。

ポイントの使い道によってもポイントのレートが異なるので、ポイントの使い道をあらかじめ決めておくと効率良くカード選びができます。

ETCカードなど「追加カードには何があるか」を確認する

メインのカード以外に追加でカードを発行できる法人カードがあります。

- (従業員用)追加カード

- ETCカード

- ガソリンカード

法人カードによって追加カードやETCカードの発行枚数に上限があり、従業員数に足りないこともあります。

どんなカードが発行できるのか、その枚数はどれくらいか、また年会費についても確かめておきましょう。

ポイント付与や還元率など「付帯サービスには何があるか」を確認する

法人カードは個人向けクレジットカードと同じように、ポイント付与や還元のサービスがありますが、それ以外にも独自の付帯サービスが用意されている場合があります。

「出張や移動のサポート」「会計ソフトとの連動」などのサービスを利用できれば、ビジネスはさらに効率的になるでしょう。

どのような付帯サービスがあるのかも比較しておきましょう。

キャッシング機能など「資金繰りの用途でも使えるのか」を確認する

法人カードを作る際には、資金繰りに役立つかどうかも検討しておきましょう。

資金ショート(現金がなくなり支払いができなくなる状態)を避けるためにも、法人カードは大変有効です。カード会社の締め切り日によって、自社の支払いまでの猶予期間が異なることもあるため、確認しておきましょう。

また分割払いに対応している、キャッシング機能がついている法人カードも一部あります。分割払いができれば、利息はかかりますが月ごとの収入にばらつきがある場合も調整しやすくなります。

キャッシング機能が利用可能なら、緊急時にビジネスローンの審査を受けて借りる必要もありません。資金調達に上手に活用できるか法人カード選びでは大切です。

有料道路を使う機会が多いなら「ETCカードが発行できるか」を確認する

従業員が良く有料道路を使う場合なら、ETCカードを持たせることで経理業務が改善します。

ETCカードには割引率が多いもの、車両限定ありのもの(1枚のカードを複数車両で利用できない)などそれぞれ特徴があります。

利用対象、発行可能枚数、年会費などを比較しておくとよいですね。クレジット機能がないETCカードもあるため、従業員や利用ニーズに応じて選択しましょう。

日本で主流の国際ブランド5つの中でどこがよい?

個人向けクレジットカードと同様に、法人カードにも国際ブランドがあります。

一部ハウスカード(発行した企業の指定店舗のみで利用できる)では、国際ブランドが付帯していない場合もあるため、法人カードの用途を考えておきましょう。

法人カードでは以下の国際ブランドのものが現在日本では主流です。

- Visa

- Mastercard®

- JCB

- アメリカン・エキスプレス

- ダイナーズクラブ

用途によって最適な国際ブランドが異なる

法人カードを海外出張でよく使う場合なら、世界でのシェアが最も多いVisaがよいでしょう。加盟店が多く地域をあまり選ばない特徴を持っています。

Mastercard®もVisaに次ぐシェアですが、ヨーロッパで強いと言われています。海外で利用しないならJCBの国内での充実したサービスも見逃せません。

「ステータスを重視したい場合」は「アメリカン・エキスプレス」や「ダイナーズクラブ」

アメリカン・エキスプレスやダイナーズクラブは世界的なステータスカードとして認められています。

アメリカン・エキスプレスは、アメリカを中心に信用度が高く身分証明書の代用とされるシーンもあります。

またダイナーズクラブも富裕層向けのサービスが特徴となっており、ステータスで法人カードを選びたい方には最適でしょう。

「海外出張が多い場合」は「Visaブランド」

海外出張が多いなら、Visaブランドにしておくとよいでしょう。ただし中国では内資の店舗等でVisaが使えないケースも多いようです。

国際ブランドの特徴だけでなく、どこで使用するかを想定しておくことが重要になります。

「信用度で決める場合」国内での利用なら「JCB」、海外での利用なら「Visa」

ビジネスシーンでの利用を考えると、信用度で法人カードを選びたいですね。

汎用性を重視し、国を選ばない国際ブランドにしておくならVisaは安心です。

国内での利用ならJCBも、サービスだけでなく加盟店数の多さや信用度の面からもやはりおすすめできます。

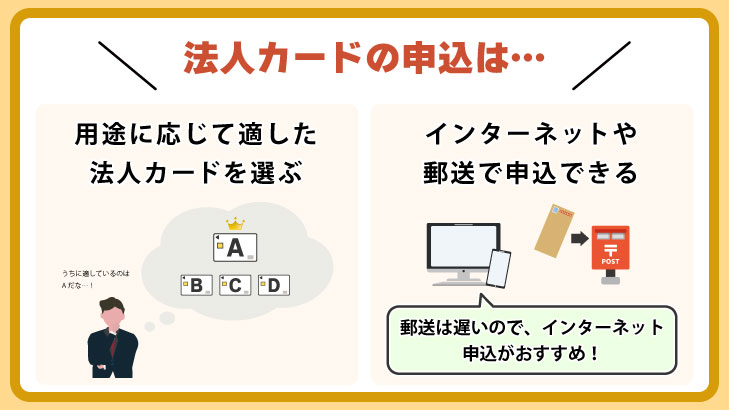

法人カードの申込方法は「オンライン」や「郵送」

個人でクレジットカードを申し込んだことがあっても、法人カードに初めて申し込む場合は書類が多くないのか、手続きは難しくないのか気になりますね。

法人カードも個人のクレジットカードと同様にオンラインや郵送で手軽に申し込めます。

【申込前に確認】法人カード作成の流れ

- 申し込む法人カードを決める

- 法人名義の銀行口座を準備する

- カード会社へ申し込む

法人カードを作るときには、まず申し込む法人カードを選びましょう。

実際に申し込み手続きを始める前に、法人名義の銀行口座も開設しておきます。

一部法人カードでは、個人名義の口座でも引き落とし口座にできる場合もあります。

インターネットによる法人カード申込の流れ

- カード会社の公式サイトからオンライン申込フォームに必要事項を入力して送信

- 入会審査

- 審査完了後カード発行

- 郵送でカードが到着したら利用可能

オンラインでの申込は手間がかからない点が魅力です。

必要書類の提出方法などは各カード会社により異なります。

郵送による法人カード申込の流れ

- カード会社に申込用紙の郵送を請求

- 申込用紙に必要事項を記入し、必要書類と合わせて返送

- 入会審査

- 審査完了後カード発行

- 郵送でカードが到着したら利用可能

郵送での申込は、まず申込用紙の送付を請求し届くのを待って返送する流れになります。

郵送の日数が長くなってしまうので、実際にカードをできるようになるまでは2~3週間かかるケースもあります。

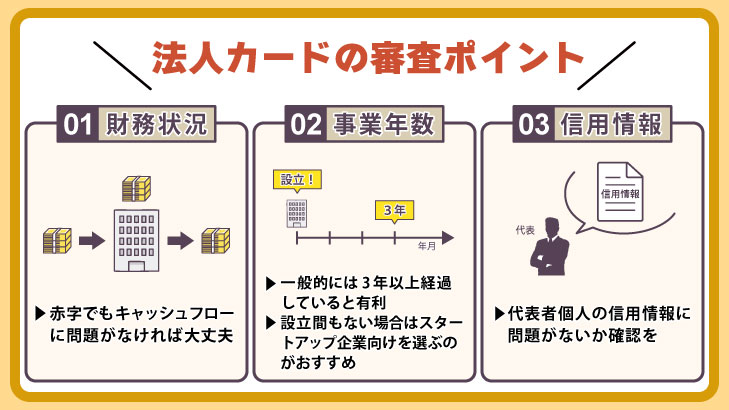

法人カードの審査における大きな3つのポイント

法人カードは個人カードと同じく、返済能力や信用の審査が実施されます。クレジットカードを作るためにはどのような審査が行われているのか、審査内容を把握しておくとよいでしょう。

審査基準が公表されていると正確な審査ができないため、申し込む方はどんな状態であれば確実に審査に通るのかはわからないといえます。

ただし審査で「どこがチェックされるか」については分かっている部分もあります。具体的にチェックされるのは以下のようなポイントです。

- 財務状況

- 事業年数

- 信用情報

審査ポイント①財務状況

法人カードの申込書によって資本金のほかに前年度の売り上げや最終利益を記入することがあります。

法人は黒字を目指して活動するものですから、黒字決算が続いていると法人カードを利用しても支払い能力に問題なしと判断されます。

会社経営では税金対策や役員報酬のために赤字になるケースもありますが、そのようなケースはカード会社も理解しています。

キャッシュフローに問題がなければ、何らかの事情で赤字になってしまったとしても、審査通過できる可能性はあるでしょう。

法人格を持たない個人事業主では、法人カード申込で登記簿謄本を提出する必要はありません。個人事業主の法人カード申込では、事業主本人の信用情報に重点を置いた審査が行われているところが多いです。

審査ポイント②事業年数

法人カードの審査では、「事業がどれくらい継続しているか」も審査に含まれる場合があります。

一般的に会社の事業が3年以上経過していると審査を通る上で有利と言われているので、審査が不安なら3年経過を1つの目標にすると良いでしょう。

「3年」が目安になっているのは、多くの事業は3年を経過すると生存率が安定するとされるためです。

経済産業省の「中小企業白書」によると、起業後1年での生存率は約95.3%、5年での生存率は約81.7%でした。

日本国内でいえば長期で継続できている企業が多いのですが、世界的には「起業後すぐに多くが廃業し、年数を経るごとに減少がゆるやかになる」という特徴もみられます。

しかし、設立から1年以内でも法人カードの発行が可能だった例も多くあります。また決算書を出さずに審査を受けられる法人カードも見つかるでしょう。

審査ポイント③信用情報

会社の経営状態だけでなく、申し込んだ代表者個人の信用情報もチェックされます。

会社の経営が黒字で事業年数が十分だったとしても、代表者の信用に問題があると審査を通過できない場合があるので注意が必要です。

延滞記録は、延滞の状態を解消してから5年間は残り続け、その間はクレジットカード作成やローン審査はできない状態といわれています。

過去の延滞を含め、自分の信用情報が気になる場合は、信用情報機関(CIC・JICCなど)の公式サイトから情報開示の請求を行いましょう。

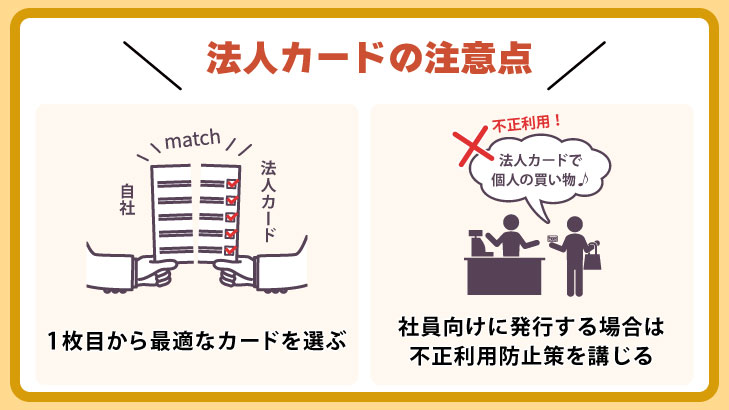

法人カードを作るときの2つの注意点

法人カードを作る際、ぜひとも避けたいのが「どうせどのカードでも大差はないだろう」と適当に申し込んでしまうケースです。

法人カードを作るうえで知っておきたい注意点について、これから解説していきます。

- 1枚目のカードから良く考えて作ること

- 社員にも発行するなら不正利用防止の仕組みを作ること

1枚目のカードから良く考えて作ること

「とりあえず1枚だけ法人カードを作って、本命カードはあとからじっくり決めよう」

このように決めてしまうと、あとから苦労することになるのでおすすめはできません。

たとえばクレジットカードを作り、ネットショップや光熱費の支払いにカード情報を登録したとしましょう。

そのあとで2枚目の本命カードを作ると、1枚目の登録を解除して新しく登録し直さないといけません。支払先が多ければ多いほど手間がかかってしまいます。

社員にも発行するなら不正利用防止の仕組みを作ること

悪気はなくても「個人の支払いを法人カードで決済してしまう」と、経理の修正業務に時間がかかり、法人カードのメリットがなくなってしまいます。

以下のようなルールを確立し、カードを使う社員に徹底するようにしましょう。

法人カードの使い方や仕訳方法はどうする

法人カードは個人のクレジットカードと同様に、店舗での支払いやオンラインでの決済を行えますが、注意しておきたい点もあります。

特に従業員も含めて複数枚発行する予定なら、導入前に知っておきたいことをまとめました。

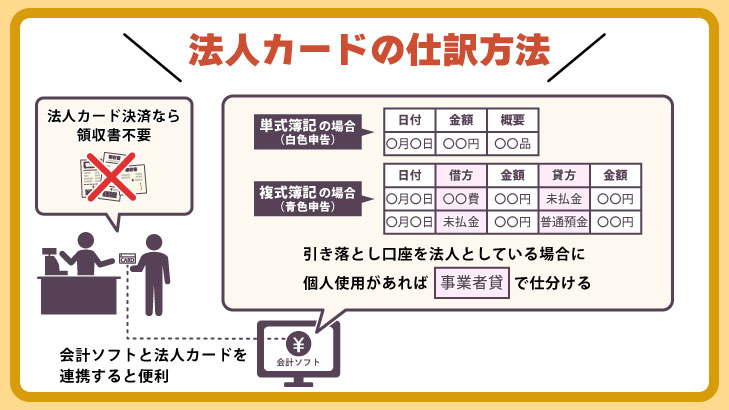

法人カードは利用日と引落日にタイムラグがあるため領収書は不要

法人カードで支払いを行った場合には、領収書は不要といわれています。

これは、カードを実際に利用した日と実際に金額が引き落とされる日にタイムラグがあるためです。

領収書に記載されたカード利用日にはお金を支払っていないため、確定申告のための書類として認められないのが理由となっています。

利用明細書で利用日時と金額は確かめられるため、領収書を発行する必要がありません。

法人カード仕訳方法

法人カードでの支払いは、どのように会計するとよいのでしょうか。

青色申告なら複式簿記、白色申告なら簡易(単式)簿記で会計処理を行います。複式簿記を利用されている場合の仕訳は下記の通りになります。

6月17日に取引先との会食で20,000円を法人カードで支払い、6月26日にオフィス用キャビネットを45,000円で法人カードでの決済を行う。翌月末に合計額65,000円が法人口座から引き落とされた。

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 6月17日 | 接待交際費 | 20,000円 | 未払金 | 20,000円 |

| 6月26日 | 消耗品 | 45,000円 | 未払金 | 45,000円 |

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 7月31日 | 未払金 | 65,000円 | 普通預金 | 65,000円 |

法人カード個人使用の場合の仕訳方法

法人カードは個人使用できるものの、まず前提として会社に経理上の手間を増やしてしまいます。個人の支出を、法人が立て替えることになるため経理が複雑になるのです。

法人カードを複数の社員のために発行する場合は、個人利用について事前に伝達しておきましょう。

ただし、法人カードの中にも支払い口座を法人か個人か選べるものがあります。個人口座からの引き落としにしておくと、経理面での問題はほぼなくなります。

個人利用分は購入した日は処理せず、引き落としがあった日のみ処理します。

また、複数の個人の買い物を法人カードで行ったときは、合計額で処理するとよいでしょう。

複式簿記と単式簿記で会計処理する

複式簿記は青色申告、単式簿記は白色申告の際に利用します。

白色申告はシンプルな記帳でよいので、「取引日付・金額・概要(購入品等)」を表にして記載していきましょう。

単式簿記の例

| 日付 | 金額 | 概要 |

|---|---|---|

| 5月1日 | 1,000円 | オフィス用品 |

青色申告の場合は「借方」「貸方」を用いて記帳していく方法です。

複式簿記の例

| 日付 | 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|---|

| 5月1日 | 消耗品費 | 1,000円 | 未払金 | 1,000円 |

| 6月30日 | 未払金 | 1,000円 | 普通預金 | 1,000円 |

このように処理していきます。

青色申告は記帳も少し難しく、賃貸対照表や損益計算書などの決算書類の提出も必要になりますが、青色申告特別控除が受けられます。

会計ソフト連携するメリットはある?

法人カードと会計ソフトを連携するメリットはあるのでしょうか。会計ソフトを利用すると、支払いデータをそのまま反映できるので、手間がかかりません。

また会計ソフトの種類によって、データの仕訳も行ってくれるものもあり、経理業務に負担を感じているならぜひ導入したいところです。

会計ソフトを連携した場合のメリットには下記の3つがあります。

- 経理業務の効率化で手間を大幅に削減

- 領収書を見ながら手入力しなくてよいのでミスがなくなる

- 経理担当者をなしにしてシステムで管理できる

会社の規模や社員数、事業の状況によっても異なりますが会計ソフトは法人カードを使用するならぜひ連携しておきたいものですね。

法人カードでしっかりポイントを貯めよう

せっかく法人カードを利用するのですから、効率よくポイントを貯めていきたいですね。

貯まったポイントは、キャッシュバックや特典となるのでしっかり貯まるように工夫していきましょう。

複数の法人カードの支払いは1枚のカードにまとめる

複数の法人カードを持つ場合でも、支払いは1枚にまとめるようにしましょう。

通信料や電気代といった固定費は必ず法人カードで決済します。他には備品、オフィスの家賃、公共料金も法人カードで支払いできます。

清算の手間を省く上でも、出張交通費も法人カードで支払うようにするとよいですね。

ポイントボーナスなどキャンペーンを効果的に使う

法人カードは特に入会キャンペーンでお得なものが見つかりやすいです。

ポイント還元や、還元率のアップ、ボーナスポイントなどをキャンペーンとして行っているカード会社は多いでしょう。

どんな点がお得なのか、またキャンペーン期間以降のポイント還元率等も確かめて比較しましょう。

カード独自ポイントの還元率に注意

ポイント、ポイント還元とよく聞きますが、どの法人カードでも共通のポイントを設定しているわけではありません。

カード会社独自のポイントは、カード会社が関連する金券や商品に交換するなら還元率が高くても、マイルや別のポイントに交換すると還元率が低いこともあります。

ポイントの有効期限を確認しておこう

還元されるポイントには有効期限があるものが多いです。期限を過ぎて失効してしまうと、せっかく貯めたポイントがもったいないですね。

3年程度の長期有効期限を設定している法人カードもあるので、申し込み前にポイントについて確かめておきましょう。

またポイントの有効期限を設定していない法人カードも一部あります。

ポイントが付かない法人カードもある

利用してもポイントが付与されない法人カードもあるので、気をつけましょう。年会費無料の法人カードは、ポイントがつかないものもあります。

個人カードよりも法人カードは利用額が大きいと考えられますので、ポイントがないとせっかくのメリットを享受できません。

0.5%の還元率なら10,000円利用すると500円分のポイントが貯まります。 年間なら数万円分のポイントとなる可能性もありますから、ポイント還元率は重視したい点でしょう。

法人カードの審査に落ちた場合の対処法には「デビットカード利用」などがある

法人カードに申し込んだ後には審査があるため、申込者本人の信用に傷があったり法人経営に問題があったりすると審査落ちになる可能性もあります。

その場合、法人カード以外のサービスを利用するなどの対処法を考えましょう。

たとえば「デビットカード」「プリペイドカード」などは審査が不要、法人カードの審査に落ちたとしても利用可能です。

法人仕様のデビットカード・プリペイドカードは、クレジットカードの「後払い」でのメリットは活かせません。

ただデビットカードなら銀行口座から即時決済なので、現金をやり取りする必要がなく事務処理が軽減できます。

【ここが知りたい】法人カードに関するQ&A

最後に、法人カードに関して利用者が疑問に感じやすい点と、回答をまとめました。

個人カードを法人カードとして利用できる?

個人カードを法人用として利用することは可能です。

ただし、引き落とし口座として法人口座は設定できません。毎回経費として精算する必要があるため、かえって手間になってしまいます。

個人との利用区分もあいまいになりやすいため、法人の決済には法人カードを利用する方が管理しやすいでしょう。

法人口座が無くても個人口座を引き落とし口座に指定して法人カードの申込は可能?

法人向け口座を持っていない方でも、個人口座を引き落とし口座に指定できる法人カードもあります。

ただし、法人カードの引き落とし口座をカード使用者の個人口座に指定すると、カード使用者を対象とした審査が必要になる場合があります。

そのため、個人の返済能力・信用によっては審査に落ちたり、限度額が少なくなったりする可能性があります。

会社設立後すぐ法人カードを作れる?

会社を設立してすぐでも申し込みを受け付けている法人カードはあります。

カード会社によって、設立年数に指定がないものもあるので選んで申し込むとよいでしょう。

法人カードを作るときに提出が必要な書類は?

法人カードにより規定が異なる場合もありますが、通常必要になる書類には下記のものがあります。

- 代表者の身分証明書(顔写真つき。運転免許証、パスポート、マイナンバーカードなど)

- 代表者の確定申告書または源泉徴収票

- 会社の登記簿謄本または登記事項証明書

- 会社の決算書又は試算表

- 会社の印鑑証明書

- 会社の事業計画書

申し込み先のカード会社が提出を求める書類を確かめて準備しましょう。

法人カードの発行までの日数は?

法人カードをできるだけ早く発行したいと考える方は多いのですが、即日発行はできません。

一般的に法人カードは2~3週間発行までにかかるといわれています。

ただし、最短3営業日~1週間程度で発行できる法人カードもあります。

法人カード、ビジネスカード、コーポレートカードにはどんな違いがある?

ビジネスカードとコーポレートカードをまとめて法人カードと呼びます。

かんたんにまとめると、ビジネスカードは中小企業や個人事業主向け、コーポレートカードは大企業向けです。

ただしカードのクレジット機能などは名称で大きく違わないといわれています。

【まとめ】メリット・デメリットを把握したうえで、自社に最適な法人カードを選別しよう

法人カードも個人カードと同様に、一般カードやゴールドカード、プラチナカードなどがあります。

特徴もステータスが高いもの、ポイント還元率が高いもの、年会費無料、サービスが充実しているものなど様々です。

法人カードの利用は、経費の支払いをスムーズにできるだけでなく「キャッシュフローを改善」「付帯サービスが受けられる」「信頼向上につながる」といったメリットを享受できます。

ただし、複数の社員が利用するなら、明確なルールを作るなど会社の運営に支障がないように注意する必要があるでしょう。

カード.jpg)