充実した学生生活を送るには何かとお金が必要です。資格取得、レジャーや旅行、サークル活動、飲み会などお金があれば問題ないですが、やりくりに頭を悩ませている学生の方もいるでしょう。

お金が足りない時、親や知人からお金を借りるのが難しいのであれば「学生ローン」の利用を選択肢に加えてもいいかもしれません。

学生ローンは「学生を利用対象者に限定した中小消費者金融が提供するローン」です。

一般的に消費者金融と比較すると学生が利用しやすいサービスを兼ね備えています。「アミーゴ」「イー・キャンパス」など、人気の高いおすすめの学生ローンと各社の特徴を紹介します。

なお、「プロミス」や「SMBCモビット」「アイフル」などの大手消費者金融も条件をクリアすれば学生でも利用可能です。併せて各社の特徴も紹介するので参考にしてください。

また、「学生ローンはやばい」「学生ローンはやめたほうがよい」などの印象をお持ちの方もいるかもしれません。

そこで、学生ローンのメリットやデメリット、利用する前に知っておきたい注意点も解説します。

日本では大学(大学院、短期大学)、高等専門学校など高等教育機関で学ぶ方を学生としています。

2022年4月1日に民法が改正され、成年年齢が20歳から18歳に変更されました。

ただし、消費者金融や学生ローン専門会社では、会社によって18歳・19歳への融資は行わず、対象年齢を20歳以上としているケースもありますので注意が必要です。また、未成年(17歳まで)と成年(18歳から)の違いについても理解しておきましょう。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者です。

また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

学生ローン7社の比較一覧

学生のみを利用対象とした「学生ローン」は大手消費者金融からは提供されていません。

提供しているのは中小規模の消費者金融か学生ローン専門の金融業者です。

学生ローンを代表するおすすめの7社を紹介します。

| 学生ローン | 金利 (実質年率) | 利用限度額 | 申込条件 | WEB完結 | 即日融資 | 登録番号 | 日本貸金業業界会員 |

|---|---|---|---|---|---|---|---|

| アミーゴ | 14.40%~16.80% | 3万~ 50万円 | 20歳から29歳までの学生 (高校生不可) | 可能 | 東京都知事(5)第31342号 | 第005698号 | |

| イー・キャンパス | 14.5%~ 16.5% | 1万~ 50万円 | 18歳から30歳までの学生 (高校生不可 ) | 可能 | 東京都知事(8)第25002号 | 第005697号 | |

| マルイ | 12.0%~17.0% | 1万~ 100万円 | 日本全国の学生もしくは マルイの会員 | 可能 | 東京都知事(10)第16492号 | 第005999号 | |

| カレッヂ | 17.0% | 50万円 | 日本国籍で高卒以上の 大学生・短大生・ 予備校生・専門学校生 | 可能 | 東京都知事(14)第01345号 | 第000787号 | |

| フレンド田 | 12.0%~17.0% | 1万~ 50万円 | 高卒以上の大学生、 専門学校生、予備校生 | 可能 | 東京都知事(10)第15294号 | 第001613号 | |

| 友林堂 | 12.0%~16.80% | 1万~ 30万円 | 20歳以上の学生 | 可能 | 東京都知事(14)第00534号 | 第000116号 | |

| 学協 | 16.4% | 1万~ 40万円 | 18歳以上の大学生・ 短期大学生・専門学校生 | ※ | 可能 | 関東財務局長(7)第01344号 | 第001344号 |

※20歳未満はネットでの申し込みは不可

【アミーゴ】収入証明書と学費の請求書を提出で最大1.2%金利優遇

アミーゴは1982年創業の老舗の学生ローンです。利用対象者は20歳から29歳までの安定した収入がある学生(大学生・大学院生・短大生・専門学校生)です。

申し込みから契約までインターネットで完結するため店舗に訪問する必要がなく、全国からの申し込みを受け付けています。

審査スピードが速く、最短10分で完了するため即日融資を可能にしています。すぐにお金が必要な時にも対応しています。

金利は14.80%〜16.80%と他社より低く設定されています。さらに収入証明書と学費の請求書を提出すると最大で適用金利が最大1.2%引き下げられます。返済の負担を軽くしたい方におすすめです。

【20代 男性】

親にも友人にもお金を借りられなくて困っていたのですが、アミーゴで無事に借りることができました。

老舗と聞いていたのに、アコムのようなWEB完結申し込みに対応していたのはいい意味で驚きましたね。

上限金利も消費者金融より安く、アミーゴにして良かったです。

| 金利(実質年率) | 14.40~16.80% ※収入証明有:16.20%、学費目的:15.60% |

| 利用限度額 | 3万~50万円 |

| 申し込み条件 | 20歳から29歳までの学生(高校生不可) |

| 即日融資 | 可能 ※月~金(祝祭日は除く)11:00~17:45の申し込みで |

| 必要書類 | 学生証、運転免許証、キャッシュカードなど。 学費目的の場合身分証明書に加え学費の請求書・明細書 |

【イー・キャンパス】「学費目的・教習所目的・短期海外渡航目的の借入」などで上限金利が15.5%に

イー・キャンパスは18歳以上30歳以下の方を対象にしている学生ローンです。来店不要のWEB完結で契約が完了するので自宅に郵送物は届きません。

はじめて利用される方は30日間無利息、無利子で融資を受けられます。1ヶ月以内に返済の目処があれば利息が必要ないのでお得です。

特徴のひとつに金利が挙げられます。多くの学生ローンの上限金利が「17%」に設定している中でイー・キャンパスは「16.5%」と低金利です。他社より返済の負担が軽いと言えます。

条件を満たせばさらに金利の優遇を受けられます。「免許証の提示」「学費目的・教習所目的・短期海外渡航目的の借入れ」で金利は15.5%に引き下げられます。

【20代 女性】

金利が16.5%と、プロミスやアイフルよりも低い設定だったのが良かったです。

初めて利用した際は30日間の無利息も適用されたので、ほとんど利息負担なく完済することができました。

イー・キャンパスで最初に借りる際は、一括ですぐに返済できる少額にしておくのがおすすめです。

| 金利(実質年率) | 14.5~16.5% ※学生証と免許証の提示で年利16.0%、目的ローンは15.5% |

| 利用限度額 | 1万円~50万円 ※社会人は80万円 |

| 申し込み条件 | 18歳から30歳までの学生(高校生不可 ) |

| 即日融資 | 可能 |

| 必要書類 | 学生証、運転免許証等 ※20歳未満は直近2ヶ月の給料金額が分かる書類、目的ローンは請求書 |

【マルイ】18歳以上の高校生でも利用可能

マルイの利用対象者は18歳以上の学生と学生時に会員だった既卒者で、高校生が利用できる学生ローンです。審査時間最短30分のため即日借入ができます。

利便性が高く、最短30分で完了する審査スピードや、スマホ完結など大手消費者金融と同様のサービスを提供しています。

さらに、「はじめて、かつ35万円の利用」であれば通常17.0%の金利が15.9%に引き下げられるのも魅力です。

学生ローンの利用限度額は50万円が一般的ですがマルイは100万円までです。審査結果次第ではありますが、余裕を持って利用したい方には有力な選択肢になるでしょう。

【20代 男性】

学生ローンを何社か見比べてみて、「即日振込」「振込手数料なし」「上限金利が15.9%以下になることもある」といったメリットがあることを知り、マルイに決めました。

上限金利が100万円まで設定されていて、他社よりも多い金額を借りることも可能なようです。

僕はそこまでの金額は不要でしたが、高額な融資を受けたい人でも利用できるのは良いと思います。

| 金利(実質年率) | 12.0%~17.0% ※初めての利用で35万円以上の借入れで15.9% |

| 利用限度額 | 1万~100万円 |

| 申し込み条件 | 日本全国の学生又は、マルイの会員 |

| 即日融資 | 可能 ※振込は16:30までの契約、店舗契約の場合17:00までの来店 |

| 必要書類 | 学生証、免許、保険証などの一般的な本人確認書類 |

【カレッヂ】18・19歳の学生でも10万円まで利用できる

カレッヂの創業は1977年、45年の歴史を持つ学生ローン専門の消費者金融です。店舗は高田馬場にしかないものの振込キャッシングに対応しているため全国からの申込みが可能です。18、19歳の学生でも上限10万円まで利用可能です。

ローンカード、「カレッヂカード」を発行しているのが大きな特徴です。一般的に学生ローンの融資は銀行振込や店舗で行われますが、カレッヂカードがあれば全国のセブン銀行ATMで利用できます。旅行中にお金がない時にも安心です。

しかもセブン銀行ATMでの返済は手数料無料です。銀行振込であれば110円〜660円の振り込み手数料が必要なため、返済の負担が軽減できます。

公式サイトには「ご来店の場合は在宅確認目的の架電や郵送物の発想は一切ありません」と明記されています。申し込み時に必要な書類を揃え、融資後の利用に問題なければ周りに学生ローンの利用が知られる心配は無用です。

【10代 女性】

収入証明を求められるとか、面倒なこともあったけど、10代の私でも借入できた!

他の学生ローンは20歳にならないと借りられないことが多かったので、カレッヂには助けられたと思う。

セブン銀行ATMを使って借入できるのも便利で良い。

| 金利(実質年率) | 17.0% |

| 利用限度額 | 50万円 ※18歳、19歳は10万円 |

| 申し込み条件 | 日本国籍で高卒以上の大学生・短大生・予備校生・専門学校生 |

| 即日融資 | 可能 ※午前中にお電話での連絡が取れた場合。 必要書類がすぐに用意できる状態であれば、13:00位までなら可能性あり |

| 必要書類 | ■20歳以上で店舗契約:学生証、保険証、キャッシュカード ■20歳以上で振込:左記に加え公共料金の領収書など在宅確認ができる書類 ■18歳、19歳:学生証、保険証、キャッシュカード、収入証明書 |

【フレンド田】卒業後も同じ条件で利用可能

フレンド田は1976年に創業した学生ローンで数多くの実績とノウハウを持ちます。「学生ローンの元祖」で、学生ローンのビジネスが始まったのはフレンド田からです。

大手消費者金融よりも上限金利が低く(17.0%)、卒業後も同じ条件で利用可能など、学生ローンならではのサービスを提供しています。

融資方法は振込もしくは店舗での直接融資です。審査スピードが速く、店舗だけではなく振込キャッシングでも即日審査に対応可能です。ただし、振り込みキャッシングは申し込み時間により即日融資の対応が難しい場合もあるのでご注意ください。

独自のユニークな施策は大きな特徴です。「新規の利用者には貸付金額に応じて金券のプレゼント」「知人や友人を紹介すると適用金利が引き下げられる」などの特典が用意されています。

【20代 男性】

個人情報をしっかり守ってくれる業者を探していたところ、フレンド田では「SSL認証」を利用した公式サイト運営がされていることを知り、利用させてもらいました。

紹介者に5,000円プレゼントがあったり10代にも融資してくれたり、他社よりもサービス面で優れている印象です。

| 金利(実質年率) | 12.0%~17.0% |

| 利用限度額 | 1万~50万円 |

| 申し込み条件 | 高卒以上の大学生、専門学校生、予備校生 |

| 即日融資 | 可能 ※時間帯によっては即日対応ができない場合もあり |

| 必要書類 | 学生証、免許証・保険証、マイナンバーカード、銀行のキャッシュカード、住民票または、公共料金の請求書・受領書 、アルバイトの収入証明書等(18歳・19歳) |

【友林堂】友人紹介で契約者と紹介者それぞれ500円〜5,000円進呈

友林堂の創業は1982年で40年以上の歴史を持つ学生ローンです。上限金利が16.80%と大手消費者金融と比較すると低く、返済の負担を軽減できます。

審査スピードが非常に速い学生ローンです。WEBからの申し込みで電話の本人確認が行われると審査が開始され、5分〜10分で結果が判明します。即日融資を希望される方には特におすすめです。

友人を紹介すると契約者と紹介者それぞれにもれなく500円〜5,000円を進呈するサービスも特徴のひとつです。なお、この特典を受けるには契約を店舗で行う必要があり、金額は抽選によって決定します。

もし遠方からの紹介で店舗への訪問が難しい場合、融資額に応じて1,000〜2,000円分の図書カードが進呈されます。

【20代 男性】

自分の場合、アルバイト先が「個人の私用電話が厳禁」という厳しい職場で、在籍確認の電話がない業者を選ぶ必要がありました。

友林堂では自宅やアルバイト先に承諾なしで電話をかけないと約束してくれているので、安心して申し込めました。

| 金利(実質年率) | 12.0%~16.8% |

| 利用限度額 | 1万~30万円 |

| 申し込み条件 | 20歳以上の学生の方 |

| 即日融資 | 可能 ※営業及び銀行振込み当日時間外の申し込みによって即日融資が出来ない場合もあり |

| 必要書類 | ■学生証・キャッシュカード(いずれも必須) ■運転免許証、保険証、パスポート+住民票(いずれか1点) ■本人確認書類と現住所が異なる場合は現住所が記載されている公共料金の領収書 |

【学協】在学時利用者は卒業後も利用可能

学協は世田谷区の三軒茶屋店、川崎市多摩区の向ヶ丘遊園店、日野市の高幡不動店の3拠点で営業している学生ローンです。契約は店舗だけではなくWEBでも可能のため、全国からの申込みに対応しています。

上限金利が16.4%と学生ローンの中では最低レベルです。同じ金額を同じ回数で返済すれば金利が低いほうが支払総額抑えられます。

しかも返済方法は「元金自由返済」「元利均等式返済」のいずれかが選択できます。それぞれの違いは下記となります。

- 元利自由返済→利息のみの入金でもOK

- 元利均等式返済→決められた金額を毎月返済

元利自由返済は毎月の返済の負担を減らせます。経済的に厳しい月には利息のみを支払い、余裕のある時に元金を返済できるからです。一方で元利均等式返済は一定金額を返済するので短期間で返済できます。

どのように返済したいのか、希望に応じて返済方法を選択してもよいでしょう。

【20代 男性】

店舗の数が複数あるのは良かったです。自分が住む地域とか、学校の地域によって近い場所を選択できるので。

| 金利(実質年率) | 16.4% |

| 利用限度額 | 1万円~40万円 |

| 申し込み条件 | 18歳以上の大学生、短大生、専門学校生 |

| 即日融資 | 可能 |

| 必要書類 | 顔写真入りの学生証と身分証明書(運転免許証、パスポート、住民基本カード等)、あれば銀行のキャッシュカード、20歳未満は左記に加えアルバイト等の収入証明書 |

学生ローンとは「学生を対象に融資する」サービスのこと

「学生ローン」は、学生を対象に融資する貸金業者が提供するサービスです。

利用するには学生証の所有が必須条件で、基本的に社会人の申込みは受け付けていません。ただし、学生ローンを利用し卒業後の継続利用を認めている学生ローンはあります。

ローンを提供する金融機関は「銀行系」「消費者金融系」「信販会社系」がありますが、学生ローンは消費者金融系のサービスです。

学生ローンの大きな特徴に「金利」「利用限度額」が挙げられ、いずれも一般的な消費者金融より低く設定されています。これは収入が低い学生を対象としているため当然と言えるでしょう。

融資方法は振込キャッシングか店舗で直接お金を受け取るのが一般的です。ローンカードで借入するカードローンの学生ローンも存在しますが数は多くありません。また、学生でも高校生を利用対象とした学生ローンもごくわずかです。

学生ローンと奨学金の違いは「資金使途」や「返済方法」

学生がお金を借りる方法としてまず思い浮かぶのは「奨学金」です。しかし学生ローンと奨学金は同じ学生向けの融資でも根本的な違いがあります。

- 利用対象者

- 資金用途

- 返済方式

まず「利用対象者」に関して一部を除く学生ローンは高校生が利用対象者はないものの、奨学金は高校生でも利用できます。

次に、奨学金が認める資金用途は「学生生活で必要とされるもの」です。例えば、授業料や教材の購入費、通学交通費、在学中のクラブやサークルの活動費が該当します。

反面、学生ローンは使用用途を問わずに融資を行います。遊興費に使っても問題はないのです。

最後に「返済」ですが、奨学金には返済不要なものや無利息で借入れできるものもあります。

しかし学生ローンでは借りた翌月から毎月必ず返済しなければいけません。さらに利息も発生します。返済の指定日に支払いができないと遅延損害金が発生します。

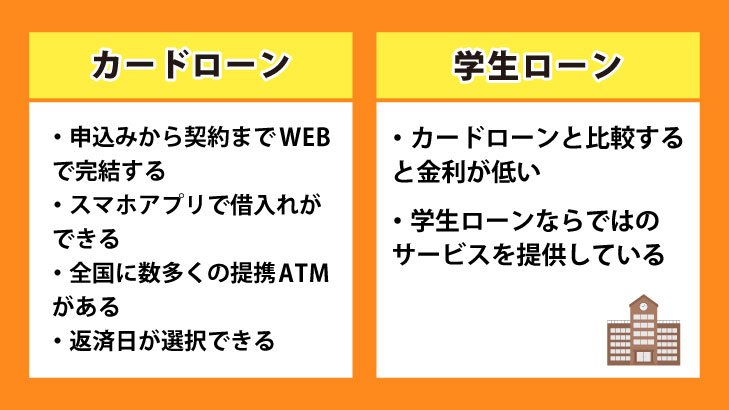

カードローンと学生ローンとの違い

「カードローン」は消費者金融や銀行、信販会社が提供する無担保、保証人なしのローンです。

学生ローンとの大きな違いは「利便性」です。

- 申込みから契約までWEBで完結する

- スマホアプリで借入れができる

- 全国に数多くの提携ATMがある

- 返済日が選択できる

特に、WEB完結、スマホアプリを利用しての借入れなどのサービスは一部を除く学生ローンは対応できていません。

一方で学生ローンの優位点には、

- カードローンと比較すると金利が低い

- 学生ローンならではのサービスを提供している

が挙げられます。まず、多くの学生ローンはカードローンより金利が低く設定されています。そのため返済の負担を軽減できます。

また、学生ローンによっては独自のユニークなサービスを提供しています。例えば「知人や友人の紹介でキャッシュバック」「卒業後も同じ金利で利用可能」などです。

学生ローンはいくらまで借りられるのか

学生ローンを利用して借入可能な金額は、50万円までの間の金額です。利用限度額は各社の審査結果によって、また、利用者の返済能力によって異なります。

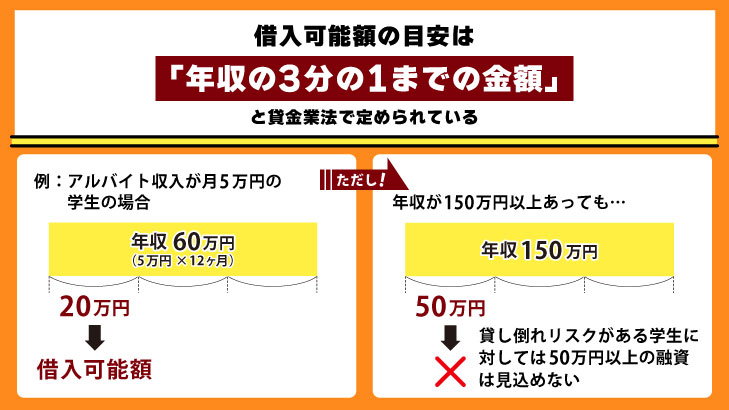

借入可能額の目安は「年収の3分の1までの金額」です。法律(貸金業法)では貸金業者に対して総量規制の観点で年収の3分の1以上の貸付を禁じています。学生ローンを提供している金融業者も貸金業者です。

もし、アルバイトで毎月5万円の収入を得ている方が学生ローンに申し込んだと想定します。この場合、融資限度額は年収額の60万円(5万円×12ヶ月)の3分の1である20万円となります。

ただし「年収の3分の1」はあくまでも目安です。利用限度額は各利用者の返済能力を審査で見極めた上で決定するからです。上記の場合、利用限度額はあくまでも「20万円以下、なおかつ審査で算出された金額」です。

なお、年収が150万円以上ある方でも学生ローンで50万円以上の借入れは難しいとお考えください。高額の収入を得ている学生でも収入源はアルバイトなどのため返済能力が高いとは言えないからです。

融資しても元金を回収できない「貸し倒れ」のリスクが高い学生に50万円以上の融資を行う学生ローンは存在しません。

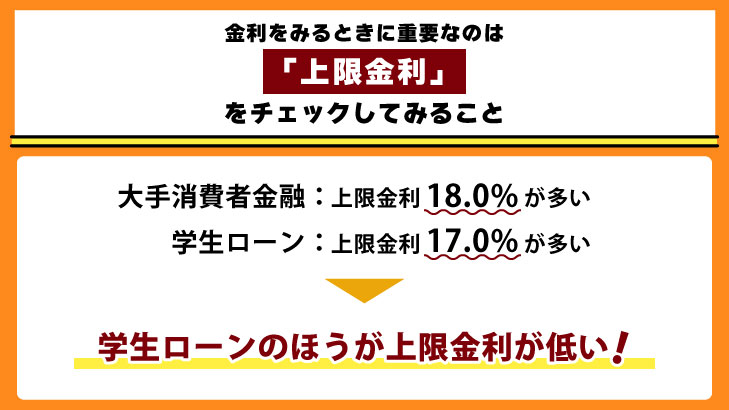

学生ローンの上限金利は「17.0%」が多い

学生ローンは大手消費者金融よりも金利が低く設定されています。

学生ローン大手消費者金融の金利を比較すると大手消費者金融の金利が低く感じるかもしれません。

大手消費者金融の下限の金利が3.0%〜4.5%の間で設定されており、学生ローンの下限金利が12.0%〜15.0%です。

| 金融機関 | 業者名 | 金利(実質年率) |

|---|---|---|

| 大手消費者金融 | プロミス | 2.50%~18.00% |

| SMBCモビット | 3.0%~18.0% | |

| アイフル※ | 3.0%~18.0% | |

| レイク | 4.5%~18.0%※3 | |

| アコム | 3.0%~18.0% | |

| 学生ローン | アミーゴ | 14.4%~16.8% |

| イー・キャンパス | 14.5%~16.5% | |

| マルイ | 12.0%~17.0% | |

| カレッヂ | 17.0% | |

| フレンド田 | 12.0%~17.0% | |

| 友林堂 | 12.0%~16.8% | |

| 学協 | 16.4% |

【アイフル】

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

【レイク】

※3.貸付利率はご契約およびご利用残高に応じて異なります。

下限の金利は利用限度額の上限もしくは上限に近い金額にしか適用されません。

例えば、アイフルの金利は3.0%〜18.0%ですが、3.0%の金利が適用されるのは利用限度額の800万円か近い金額の融資を受けた時です。

前述した通り、学生が借入れできる金額は最大で50万円です。50万円までの借入れで適用される金利は各社が設定している上限金利です。

上限金利を比較すると学生ローンのほうが低いと理解いただけるでしょう。

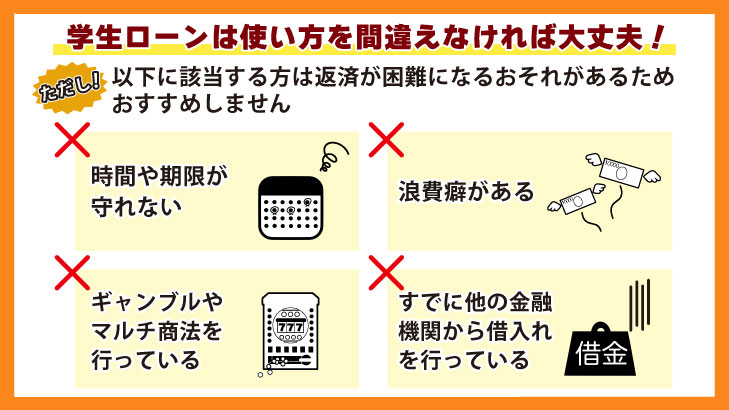

学生ローンはやばい? その理由

金融機関からお金を借りるのに抵抗があり、「学生ローンを利用するとやばいのでは?」と躊躇されている方がいるかもしれません。

消費者金融を筆頭に、用途を問わない個人向けのローンにネガティブな印象を持っている方は多いからです。

しかし学生ローンは学生生活を充実させるために、また、困った時の頼りになります。使い方を誤らなければ一概に「やばい」とは言えません。

ただし、学生ローンの利用をおすすめしない方がいるのも事実です。

学生ローンをやめたほうがよい方の特徴

- 時間や期限が守れない

- 浪費癖がある

- ギャンブルやマルチ商法を行っている

- すでに他の金融機関から借入れを行っている

以上の項目に当てはまる方は学生ローンの利用は控えてください。

「時間や期限を守れない方」「浪費癖がある方」は自己管理能力が乏しく、計画性がない方と言わざるをえません。 自身の返済能力以上の借入れを行い返済に苦しむ可能性が高いでしょう。

「ギャンブルやマルチ商法を行っている方」の中には利益を得るために金融機関からお金を借りています。

利益が得られればよいのですが、利益が得られないと借入れはそのまま損失となります。しかもギャンブルやマルチ商法は定期的に利益を得られる方法ではないため損失を出す可能性が高くなります。

「すでに他の金融機関から借入れを行っている方」も学生ローンの利用をおすすめしません。

金融庁の調査では、学生ローンの利用目的で最も多いのは「他の貸金業者の返済資金の不足を補うため」との結果が出ています。

他社の返済のために借入れを行うと、多重債務者となり借金生活からなかなか抜け出せなくなります。借入件数はできる限り少なくしましょう。

学生ローンの返済方法は主に3種類

学生ローンでお金を借りると毎月指定された日に必ず返済しなければいけません。

カードローンのように多くの金融機関と提携していれば全国のATMで返済が可能ですが、多くの学生ローンは対応できていません。学生ローンを利用するのであれば返済方法を把握する必要があります。

多くの学生ローンは3種類の方法で返済します。

- 銀行振込

- 口座振替(自動引き落とし)

- 店舗に訪問して返済

「銀行振込」は振込手数料が発生する場合もある

銀行振込は学生ローンが指定する銀行口座に返済金額を振り込む方法です。店舗に訪問せずに返済できる点がメリットです。

しかし、振込手数料が利用者負担の場合、返済する金額の負担となるためご注意ください。

「口座振替(自動引き落とし)」は口座残高不足に注意

口座振替は、自身の口座を指定すれば毎月一定のタイミングで返済額が自動に引き落とされます。口座のお金があれば自動的に返済できる上に手数料が必要ないため返済コストが軽減されます。

注意点は口座の残高不足です。予想しなかった別の引き落としがあった時や入金が遅れて返済金額が引き落とされなかった場合延滞となります。

延滞が多い方は新たにローンやクレジットを申し込む際、審査に悪い影響を与えます。

「店舗に訪問して返済」は店舗に出向くための時間や手間、交通費が必要

毎月返済日に学生ローンの店舗へ訪問し、窓口で直接返済すれば振込手数料のコストカットになります。

しかし、店舗に出向くための時間や手間がかかります。店舗に訪問するために交通費が発生するのであればコストもかかります。効率的ではないかもしれません。

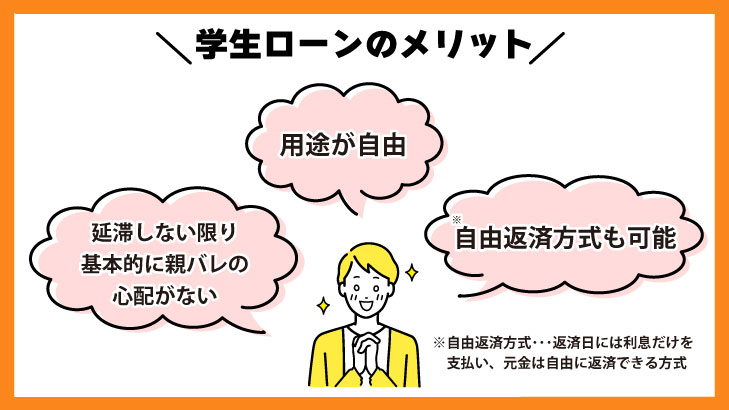

学生ローンを利用する大きな3つのメリット

学生がすぐにお金が必要になる状況になれば、まず考えられる手段としては「親から借りる」でしょう。しかし、親と離れて暮らしている方や借金の申し出ができない状況の方もいます。

お金が必要にもかかわらず困った状況にいる学生がお金を調達するための選択肢のひとつが学生ローンです。学生ローンのメリットを紹介します。

自宅に電話連絡がなく、親バレせずにお金を借りられる

学生ローンの利用を検討している多くは親にローンの利用を知られたくないのではないでしょうか?

しかし、学生ローンは普通に利用していれば「親バレ」の心配はありません。申し込み時や利用時に学生ローンから親や自宅への連絡がないからです。

また、2022年までは18歳、19歳の方が学生ローンを利用する際には親の同意が必要だったものの現在は不要です。成人年齢が20歳から18歳に引き下げられ、ローンを利用する時に親の同意が不要になったからです。

参考元:18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~|金融庁

返済を延滞するとまずは利用者に直接返済を促す連絡が入ります。しかしそれでも返済がないと自宅に電話や郵便で督促が行われます。

親に内緒で学生ローンを利用される方は、返済日に遅れず確実に返済してください。

借りたお金の利用目的が自由

学生ローンは、お金を借りる際に利用目的を問われません。大きなメリットと言えます。

金融機関が提供する個人向けのローンの多くは資金の用途が限定されています。例を挙げると「奨学金」「教育ローン」「マイカーローン」などです。しかし学生ローンは基本的に何に利用しても構いません。

利用目的を問わない学生ローンをうまく活用すれば学生生活を充実できるかもしれません。

自由返済方式で返済できる

一部の学生ローンでは、毎月の利息さえ支払えば元金の支払いは自由な「自由返済方式」を採用しています。学生ローンの強みです。

【自由返済方式とは】

返済日には利息だけを支払い、元金は自由に返済できる方式です。

自由返済方式は収入が多くない学生の返済の負担を減らせます。学生の間は毎月利息のみ返済し、卒業して安定した収入を得れば本格的に元金の返済を行う、といった返済も可能だからです。

ただし全ての学生ローンが自由返済方式を採用しているわけではありません。毎月一定金額以上の返済が必要な場合もあるので、学生ローンを選ぶ際には返済方式の確認をおすすめします。

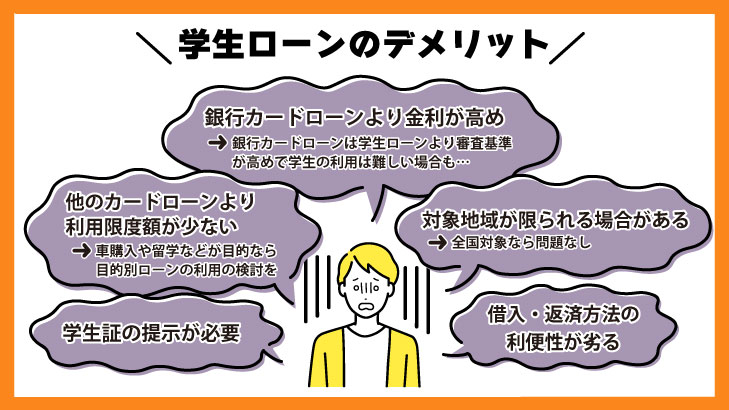

学生ローンを利用するのはデメリットもある

困った時にまとまったお金を調達できる便利な学生ローンです。しかし、他の借入れ方法と比較した際にいくつかのデメリットがあります。

上限金利が「17.0%程度」で銀行カードローンの上限金利「15.0%程度」より高い

学生ローンの上限金利は16%から17%の間で設定されています。一方で銀行カードローンは13%から15%のため、同じ金額を借りて同じ期間で返済する場合、学生ローンのほうが支払う利息は高額になります。

大きな差がないと感じるかもしれませんが、借入金額が高額で借入期間が長期になると利息の差は大きくなります。

なお、銀行カードローンは低金利ですが審査基準が学生ローンより高く設定されているので、学生の利用は簡単ではありません。

他のカードローンと比較すると利用限度額が低め

大手消費者金融や銀行カードローンの利用限度額は数百万円単位である一方、学生ローンの上限は50万円程度です。限度額においては他のローンと比較すると見劣りします。

しかしこれはやむを得ないことかもしれません。学生の多くの収入はアルバイトのため、返済能力が低いと審査で判断されてしまいます。

マイカーの購入や学費、留学費用など、目的があって数百万単位のお金を借りたい方は目的別のローンを検討しましょう。

本人確認書類にあわせて学生証の提示が必要

学生ローンの申し込みには本人確認書類に加え学生証の提示が必要です。学生専用のローンのため学生であると証明しなくてはいけません。

大手消費者金融に50万円までの借入れを行う際に必要な書類は、運転免許証やマイナンバーカードなどの本人確認書類のみです。

提出する書類が増えればその分手間がかかります。他のローンと比べるとデメリットと言えるでしょう。

近隣に住んでいないと利用できない場合がある

地域密着型の営業を行っている学生ローンによっては契約を店舗に訪問して直接行う必要があります。

申込みだけではなく即日融資も同様で、店舗に訪問しなければ利用できない場合もあります。地域密着型の学生ローンでWEBの契約に対応している業者はわずかです。

たとえ金利や返済方法が平均的な条件や好条件だったとしても、近隣に住んでいない方には利用が難しいケースは多々あります。

借入れや返済の利便性が高くない

学生ローンは借入れ方法や返済方法、特に返済方法に関しては他のローンと比較すると利便性が劣ります。

大手消費者金融や銀行カードローンでは、ローンカードやスマホアプリを利用すればいつでもどこでも借入れや返済ができます。大手コンビニのATMの利用が可能なカードローンも多数存在します。

しかし学生ローンの返済は銀行振込や店舗での直接返済、引き落とし、現金書留で行わなければいけません。

銀行振込や現金書留で返済すると手数料や送料がかかります。店舗への訪問する場合も時間や手間がかかります。交通費を必要とする場合もあるでしょう。余分なコストがかかってしまいます。

学生でも利用可能なおすすめのカードローン厳選5社

CMやネット広告でおなじみの消費者金融のカードローンには学生が利用可能なものもあります。

学生でも利用できる大手消費者金融のカードローンの特徴を紹介します。

| 金利 (実質年率) | 利用限度額 | 審査時間 | 融資時間 | WEB完結 | 無利息期間 | |

|---|---|---|---|---|---|---|

| プロミス | 2.50%~18.00% | 800万円まで | 最短3分※1 ※お申込み時間や審査によりご希望に添えない場合がございます。 | 最短3分※1 ※お申込み時間や審査によりご希望に添えない場合がございます。 | 初回お借入の 翌日から30日間 | |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 最短15分※2 (申込の曜日、時間帯によっては翌日以降となる場合あり) | 最短15分※1 (申込の曜日、時間帯によっては翌日以降の取扱となる場合あり) | なし | |

| レイク | 4.5%~18.0%※3 | 1万円~500万円 | 最短15秒 ※申込み完了後、最短15秒で審査結果を表示 | 最短15分※1 | 初回契約日の翌日から365日間※2 | |

| アイフル※ | 3.0%~18.0% | 1~800万円※2 | 最短20分※1 | 最短20分※1 | 最大30日間 ※はじめての方 | |

| アコム | 3.0%~18.0% | 1万円~800万円 | 最短20分 | 最短20分 ※申し込み時間や審査による | 初回契約日の 翌日から30日間 |

【プロミス】

※1 お申込み時間や審査によりご希望に添えない場合がございます。

【SMBCモビット】

※1.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

【レイク】

※1.Webで最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

[期間共通]

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。

・他の無利息商品との併用は不可となります。

※3.貸付利率はご契約およびご利用残高に応じて異なります。

【アイフル】

※1.お申込み時間や審査状況によりご希望にそえない場合があります

※2.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2.一部提携CD/ATMでのご利用は10,000円からとなります

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

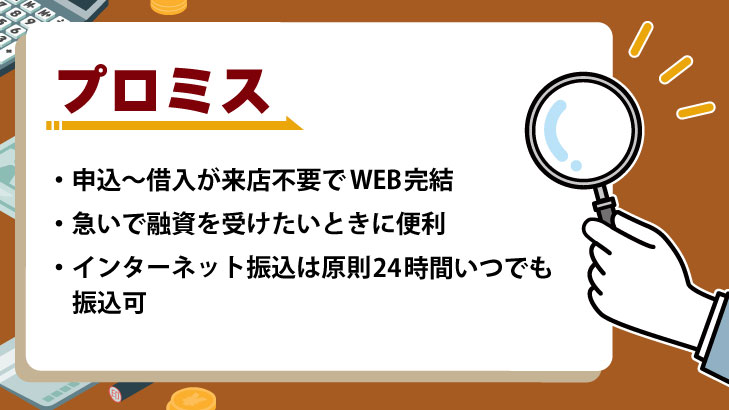

【プロミス】安定した収入があれば学生でも18歳から申し込み可能

プロミスは、18歳以上で定期的な収入があれば高校生を除く学生も申し込みできます。

申し込みから契約まですべてWEBで完結する手軽さ、最短3分※で審査が完了し融資を行えるスピードを持っています。忙しい学生でも思い立った時にすぐに利用できるでしょう。また、振込キャッシングは原則24時間最短10秒で完了できます。

いくつかのカードローンで初回契約者に対する無利息サービスを提供していますが、プロミスは他社のサービスよりお得です。「初回利用の翌日から」無利息期間が開始するからです。

他社の初回契約者への無利息サービスは、「初回の契約の翌日から」です。いざという時のために、プロミスと契約だけでもしてもよいかもしれません。

| 金利 | 実質年率2.50%~18.00% |

| 利用限度額 | 800万円まで |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方。 主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 また、収入が年金のみの方はお申込いただけません。 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 |

| 融資時間 | 最短3分※ |

| 無利息期間 | 初回借入れの翌日から30日間(メアド登録とWEB明細利用が条件) |

| 提携ATM | 三井住友銀行、セブン銀行、ローソン銀行、イーネット、ゆうちょ銀行、イオン銀行など |

※お申込み時間や審査によりご希望に添えない場合がございます。

詳細プロミスの公式サイト

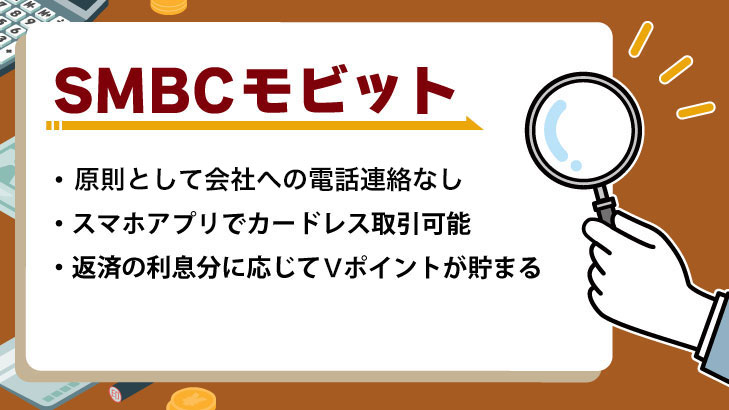

【SMBCモビット】学生でもアルバイトなどで安定した収入があれば満20歳以上で申し込み可能

大手カードローンであるSMBCモビットの利用対象者は20歳からです。学生でもアルバイトなどで安定した収入があれば申し込み可能です。

WEB完結申し込みなら、原則職場への電話連絡や郵送物がないため、家族にローンの利用を知られる心配はありません。

審査スピードが速く最短10秒で簡易審査が、また最短15分で本審査が完了します。ただし申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があるのでご注意ください。三井住友銀行をはじめ、全国約120,000台の提携ATM(※2022年4月現在)が利用可能です。

この他にもユニークなサービスを提供しています。例えば、返済するとVポイントが貯められVポイントでの返済が可能です。また、LINEとID提携すると有益な情報を得られます。VポイントやLINEのサービスを利用していれば便利です。

| 金利 | 3.0%~18.0% |

| 利用限度額 | 1万円~800万円 ※借入限度額は審査によって決定します |

| 申込条件 | 満20歳~74歳の安定した定期収入のある方で同社基準を満たす方 |

| 融資時間 | 最短即日 ※申し込みの曜日、時間帯により翌日以降の取り扱いとなる場合あり |

| 無利息期間 | ー |

| 提携ATM | 三井住友銀行、三菱UFJ銀行、イオン銀行、プロミス、クレディセゾン、ローソン銀行、イーネット、ゆうちょ銀行など |

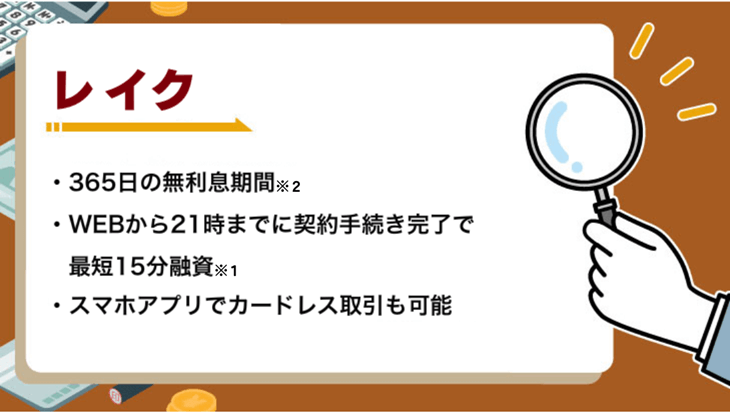

【レイク】20歳以上で安定した収入のある学生は利用可能

SBI新生銀行グループの新生フィナンシャル株式会社が運営するレイクは20歳以上で安定した収入のある学生が申し込みできます。Webなら申し込みから最短15分で借入ができます※1。

レイクの最大の強みは「365日の無利息期間※2」です。初回契約の翌日から無利息期間が開始します。なお、無利息はWEB限定の申し込みです。

初回契約者に対する無利息サービスを提供しているカードローンはありますが、多くは「30日間」です。レイクの無利息サービスは最大12倍以上もの期間利息を支払わなくて良いのです。

いくら金利が低いカードローンでも利用すると利息は必ず発生します。たとえ短期間で返済してもです。レイクの無利息サービスを活用できれば利息の支払いが軽減できます。

| 金利 | 4.5%~18.0%※3 |

| 利用限度額 | 1万円~500万円 |

| 申込条件 | 満20歳以上70歳以下の方で安定した収入のある方(パート・アルバイトでも可) |

| 融資時間 | 最短15分※1 |

| 無利息期間 | 初回契約の翌日から365日間※2 |

| 提携ATM | セブン銀行、ローソン銀行、イーネット、三菱UFJ銀行、三井住友銀行など |

※1.Webで最短15分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

[期間共通]

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。

・他の無利息商品との併用は不可となります。

※3.貸付利率はご契約およびご利用残高に応じて異なります。

レイクの公式サイト

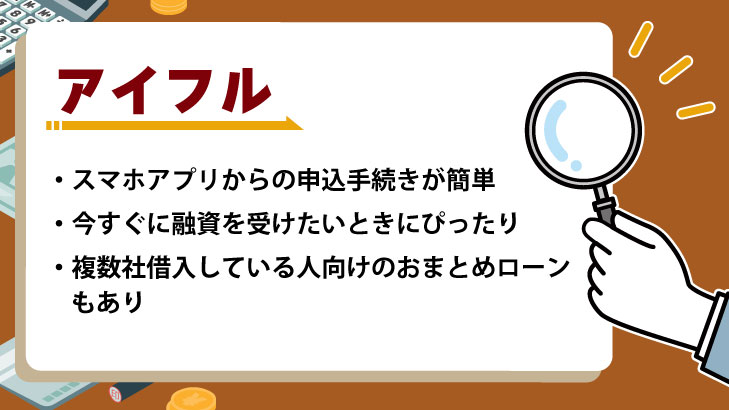

【アイフル】20歳以上の安定した収入がある学生であれば申し込み可能

アイフルは20歳以上の安定した収入がある学生であれば申し込み可能です。大手消費者金融の中で唯一の独立系の企業で、親会社の意向に左右されずに様々な施策を行っています。

アイフルは他社と違うノウハウによる審査が可能です。提出書類に問題なければ電話での在籍確認は原則ないため、親や家族にカードローンの利用を知られる心配がありません。

審査スピードも特徴のひとつです。融資までの時間は消費者金融でも最速レベルの最短20分です(申し込みの状況によっては希望にそえない可能性があります)。急いでいる方はWEBで申し込んだ後にカスタマーセンターに電話をすれば優先的に審査が行われます。

操作性やUIに優れたスマホアプリも評価ポイントです。アプリでは契約、融資、借り入れ状況の確認など、カードローンに必要な手続きや情報収集を全て行えます。

| 金利 | 3.0%~18.0% |

| 利用限度額 | 1万円~800万円※2 |

| 申込条件 | 満20歳以上69歳までの定期的な収入がある方 |

| 融資時間 | 最短20分※1 |

| 無利息期間 | 最大30日間 ※はじめての方 |

| 提携ATM | セブン銀行、ローソン銀行、イーネット、三菱UFJ銀行、イオン銀行、ゆうちょ銀行など |

※1.お申込み時間や審査状況によりご希望にそえない場合があります

※2.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2.一部提携CD/ATMでのご利用は10,000円からとなります

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

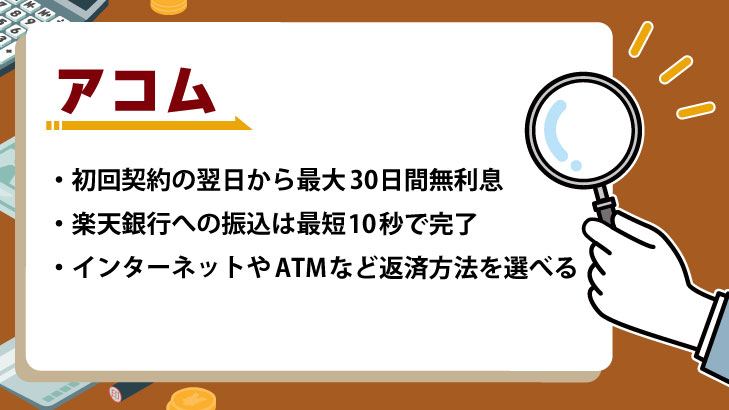

【アコム】20歳以上の安定した収入と返済能力がある学生も申し込み可能

「はじめてのアコム」のフレーズでおなじみのアコムは、20歳以上の安定した収入と返済能力がある学生も申し込み可能です。大手消費者金融の中で最も高い新規契約率を持つため、比較的審査に通りやすいカードローンと言えます。

大きな強みは全国に展開している自動契約機「むじんくん」です(2021年3月時点で全国893台)。自動契約機では最短30分で契約が完了しローンカードを受け取れます。ローンカードが手に入ればその場で借入ができ、全国の提携ATMでも利用可能です。

なお、自動契約機ではクレジットカード「ACマスターカード」の発行も可能です。リボルビング払い専用ではあるものの、即日発行を希望している方にはおすすめです。大抵のクレジットカードは発行まで1週間前後の時間がかかるからです。

ACマスターカードの国際ブランドはMastercard®のみですが、世界でシェアが高いため海外でも活躍します。海外旅行前にクレジットカードを即日で受け取りたい方は重宝するでしょう。

| 金利 | 3.0%~18.0% |

| 利用限度額 | 1万円~800万円 |

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

| 融資時間 | 最短20分 ※申し込み時間や審査により希望に添えない場合あり |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 提携ATM | 三菱UFJ銀行、セブン銀行。イーネット、ローソン銀行、イオン銀行など |

収入が少ない学生でも利用できる銀行カードローンはある?

20歳以上で安定した収入があれば、審査は厳しいものの学生でも銀行のカードローンを利用できます。

銀行カードローンの金利の低さは大きなメリットですが、利用する上で注意しなければいけないのが在籍確認です。

- 審査の過程で在籍確認が行われる

- 融資までに時間がかかる

銀行のカードローンの審査では在籍確認を必ず実施します。自宅に連絡が入るため、家族にカードローンの利用を知られてしまう可能性があります。自宅とアルバイト先の両方に確認の在籍確認の電話を行う銀行もあります。

また、銀行カードローンは一般的に申し込んでから利用できるまで最短で翌営業日~数週間かかるものが多く、すぐにお金が必要で即日融資を希望される方向けではありません。

20歳未満の学生は銀行カードローンを利用できない

カードローンは成人であれば利用できますが、銀行カードローンは20歳未満を対象外にしています。そのためいくら安定した収入があったとしても18歳、19歳の学生は利用できません。

ただし、銀行が提供するローンの全てが20歳未満の方は利用できないわけではありません。マイカーローンや住宅ローンのような目的のあるローンであれば審査次第ではあるものの利用が可能です。

銀行カードローンを利用したい18歳、19歳の方は20歳になるまで待つしか方法はないでしょう。

学生が銀行カードローンを利用する際の確認すべき点

20歳以上かつアルバイトなどで毎月必ず収入がある方は銀行カードローンを利用できます。利用を検討している銀行カードローンがあれば、以下のポイントを確認してください。

- 学生が利用可能なのか

- 親の同意が必要なのか

- 上限額はどの程度なのか

成人でも学生は利用できない銀行カードローンは存在します。学生に融資を行うかどうかは各行の判断です。検討中のカードローンの商品詳細や商品概要説明書、記載がない場合は問い合わせフォームなどで利用条件を必ず確認しましょう。

また、学生が利用できるカードローンでも親の同意が必要なものがあります。カードローンの利用を知られたくない方には希望と異なるはずです。

銀行は貸金業法の対象外のため総量規制以上の貸付けが可能ですが審査は厳しくなります。学生に対して収入に関係なく一律で上限額を決めている銀行カードローンもあります。

お金を借りる際に「いくらまで借りられるのか」は重要なポイントになるでしょう。学生が利用できる限度額は確認してください。

地方銀行のカードローンは選択肢のひとつ

銀行カードローンはメガバンクだけではなく数多くの地方銀行が提供しています。学生を利用対象外にしている商品もありますが利用可能なものもあります。

2023年1月時点で地方銀行は62行、第2地方銀行は37行営業しています。お住まいの地域に地方銀行があれば学生が利用可能なカードローンを取り扱っているかどうか確認してもいいでしょう。

※参考元:銀行免許一覧 金融庁

この際、「お住まいの地域」の地方銀行でなければいけません。多くの地方銀行のローンは銀行の営業地域内に居住、もしくは勤務している方でないと利用できないからです。

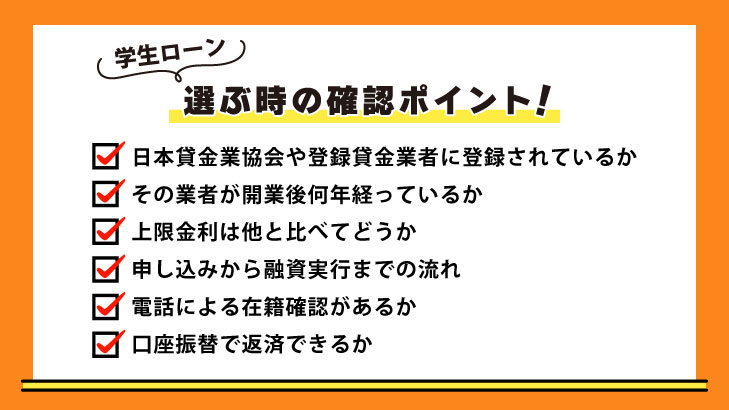

学生ローンを選ぶ際に確認すべきポイント

学生ローンは業者によって利用者に提供するサービスが異なります。学生ローンは何社も利用するものではないため、厳選した業者を利用したいものです。

数ある学生ローンの中から自身に最適な学生ローンを選ぶためにチェックすべきポイントを紹介します。

日本貸金業協会に登録されてる正規の金融業者か

学生ローンは一般的な認知度が高くないため、正規の金融業者か違法金融業者かの区別が難しいかもしれません。

しかし、検討している学生ローンが公的に認可を受けている金融業者かどうかは必ず確認してください。

検討している金融業者が正規の金融業かどうかを見極めるには、日本貸金業協会のホームページで検討中の貸金業者の登録番号があるかどうかを確認してください。

参考元:協会員検索|日本貸金業協会

日本貸金業協会で登録が見つからなかった場合、その業者は闇金の可能性が高いため絶対に利用しないでください。

さらに金融庁のホームページで確認すれば、より確実です。正規の金融業者には必ず協会員番号が割り当てられ、金融庁のホームページに記載されています。

なお、検討している業者のホームページに登録番号が記載されていてもすぐに信用してはいけないでください。違法金融業者だった場合、自社サイトに記載している番号が虚偽の番号である可能性が非常に高いからです。

開業してからの歴史が長いかどうか

学生ローンの歴史は半世紀ほどです。歴史が浅い業界ですが、学生ローンの利用を検討しているのであれば黎明期に開業した金融業者をおすすめします。信頼感と安心感が高いからです。

歴史のある学生ローンは長きに渡り返済能力の低い学生に融資しています。ビジネスとして利益を出しにくいにも関わらず長期間継続するにはノウハウと安定した経営基盤が必要不可欠です。

学生に対する融資の豊富なノウハウがあると、困った時には相談に乗ってくれる上にアドバイスを受けられるでしょう。安心して利用できます。

競合他社と比較して上限金利は低いか

お金を借りると利息の支払いの義務が発生するため、返済の負担を考慮すると金利の確認は必要不可欠です。他社と比較して高いかどうかを確認してください。

金利は上限金利に注目してください。学生ローンを初めて利用する際の金利は上限金利が適用されるからです。

上限金利18.0%は一部を除く大手消費者金融の上限金利と同額の利率です。学生ローンにはない審査スピードや利便性の高さを備えているためよりきめ細やかなサービスを受けられます。

借入目的・必要金額を満たせる金額を借りることができるか

借入れ目的、さらに必要な金額によって「いくらまで借りられるのか」は重要です。事前にホームページや直接問い合わせて利用限度額や融資額の目安を確認しましょう。

学生は返済能力が低い上に年収の3分の1以上の融資を禁止する総量規制があります。利用限度額は最大でも50万円程、とお考えください。

もし年収が150万円あり、50万円以上の借入れを希望されるのであれば大手の消費者金融への相談をおすすめします。その際は収入を証明できる書類をご用意ください。

即日融資を受けるまでにはいつまでに申し込めばいいのか

学生ローンの利用を考えている方の多くは、「少しでも早くお金を借りたい!」と考えているのではないでしょうか。

多くの学生ローンは最短で申し込んだその日のうちに融資を行う即日融資に対応しています。しかし、どの時間帯に申し込んでも必ず即日融資が実現するわけではありません。

例えば、営業終了間際に申し込んだ場合、他の申し込みの状況や審査の進捗状況次第では審査が完了せず契約が完了できない可能性もあるのです。

即日融資を実現するには何時までに申し込めばいいのかは直接確認したほうがよいでしょう。

在籍確認を電話で行うのかどうか

学生ローンの審査では、電話での在籍確認が行われる場合があります。電話での在籍確認は、アルバイト先に利用者が本当に勤務しているかを確認するために行われます。

在籍確認は学生ローンの名前で電話がかかってくるわけではなく、個人名で「◯◯さんはいますか?」と連絡が入ります。もしその時不在にしていても、対応した方が「席を外しています」と答えれば在籍が証明されるので在籍が証明されます。

とは言え、滅多に電話がかかってこない職場に勤務している方や職場のルールで私用電話を禁止されている方もいるでしょう。

どうしても電話での在籍確認を避けたい方は、電話ではなく書類での在籍確認が可能か問い合わせてください。

返済は口座からの自動引き落としに対応しているか

返済方法に「口座振替」、つまり返済日に指定口座から自動的に返済金額が引き落とされる方法が選択可能かを確認しましょう。

返済方法が銀行振込や店舗での直接返済しかない場合、ついつい返済日を忘れてしまうかもしれません。また、返済日は認識していても忙しくてその日は対応できない可能性もあります。

返済の延滞は絶対に避けなければいけません。口座振替であれば口座に返済金額以上の預金があれば延滞を避けられます。

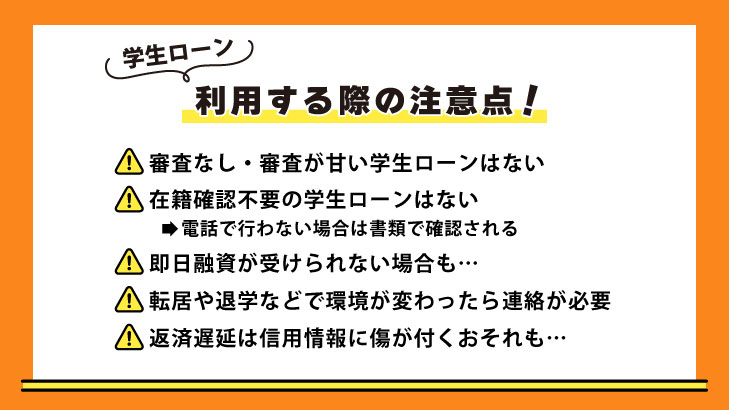

学生ローンを利用する際の5つの注意点

学生ローンを利用する際にはいくつかのプロセスを完了させないと借入れができません。さらに、利用時のルールを守らないと後々ネガティブな影響を与えます。

学生ローンに申し込む際に、また、利用時の注意点を解説します。

審査なし・審査が甘い学生ローンは存在しない

「審査なしで融資します」「他社から断られた方歓迎」「無職でもOK」などの文言でアピールする金融業者があります。

違法金融業者は法定金利以上の高い金利で融資を行います。利用すると不必要な利息を支払わなければ行けないですし、元金はあっという間に返済不可能な金額に膨れ上がります。

返済を延滞すると違法金融業者は容赦なく取り立てを行います。家族や周囲にも迷惑がかかるでしょう。詐欺行為は犯罪行為への加担を要求するかもしれません。

SNSや掲示板の口コミ情報にも十分注意してください。学生ローンに関して、「誰でも借りられる」的な書き込みがあったとしても違法金融業者のサクラである可能性が高いからです。

審査が甘い、ましてや審査なしの学生ローンは絶対にない、と認識してください。

在籍確認を行わない学生ローンはない

学生ローンのみならず、金融機関からお金を借りる際に在籍確認は必ず行われます。たとえ電話で実施しなかったとしても何らかの手段で必ず行われます。

審査を確実に通過したい方は在籍確認に対応できるようにしてください。もし書類での在籍確認を行う場合、電話で在籍確認を行う時よりも多くの書類が必要になります。追加書類の要請があった時にはすぐに提出できるようにしましょう。

規模によっては即日融資を受けられない可能性がある

学生ローンを提供しているのは中小の消費者金融が中心です。大手の消費者金融と比較するとどうしてもサービスが劣る点があります。融資までのスピードもその一つです。

大手の消費者金融はスマホアプリや公式サイトの機能が充実しているため、申し込みから契約がWEBで完了します。申し込んでから融資まで最短20分程度で実現する審査スピードを持ちます。

大手消費者金融の審査スピードが速いのは、申告された情報を元に審査の可否や融資可能額を機械的に判断するからです。蓄積された膨大な利用者データを持つ大手消費者金融ならではの審査手法です。

しかし中小消費者金融は審査担当者自らが調査を行い、融資の可否や限度額を決定します。属人的な審査のため時間がどうしてもかかってしまい、その日のうちに結論が出ず翌営業日以降の融資になる可能性があります。

生活環境が変わったら登録の変更が必要

契約時に住んでいた場所から転居した場合など、申告した情報に変更があった場合は必ず変更した旨を伝えてください。電話番号も同様です。

生活環境が変わった場合、借入れしている学生ローンへの報告や手続きは後回しになってしまいがちです。しかし、重要な連絡を受け取れない可能性が出てきます。

生活環境を変更した場合、すぐにその旨を伝えましょう。

返済が遅れると信用情報に傷が付き、他のローンを借りれなくなる可能性がある

毎月の返済は必ず期限を守ってください。返済が遅れると信用情報に記録され、ローンやクレジットを利用する際に悪影響を与える可能性があるからです。

正規の金融業者は利用者のローンやクレジットの状況を信用情報機関に登録し、各社で情報共有しています。新規の申し込みがあると必ず信用情報機関に照会し問題がないかどうかをチェックします。

また、長期滞納を行うと信用情報に事故情報として記録され、記録されている間は新たなローンやクレジットの利用ができなくなります。「信用情報に傷がついた状態」が、いわゆる「ブラック状態」の状況です。

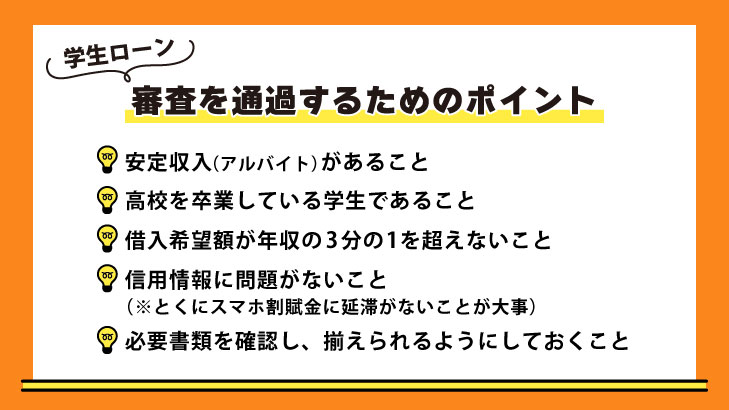

【甘い?厳しい?】学生ローンの審査を通過するポイント

「学生にも融資を行うので学生ローンの審査は甘いのでは?」と考えている方がいるかもしれません。

確かに学生ローンは学生でも融資を行えるように柔軟な審査を行います。しかし決して審査は甘くありません。返済能力や信用がないと判断されれば絶対に審査は通らないのです。

学生ローンの審査を通過するために必ず押さえなければいけないポイントを紹介します。

アルバイトで数ヶ月以上勤務しており、毎月安定した収入がある

学生ローンを利用すると、毎月必ず1回は返済しなければいけません。そのため利用対象者は「毎月安定した収入を得ている方」です。

学生ローンが定める「毎月安定した収入を得ている方」とは、「月に数万円の収入が得られるアルバイトに数ヶ月以上勤務している方」です。

同じアルバイト先に勤務している期間が長ければ長いほど審査は通りやすくなります。短期間で職場を変える方よりも真面目で信頼度が高いと判断されるからです。

高校生ではないと証明できる

学生ローンは「18歳以上の学生」が利用できます。しかし、ごく一部を除き大学生、短大生、専門学校生など「高校を卒業している学生」でないと利用できません。

18歳以上でも高校生は利用ができないため、申し込み時には「高校を卒業して入学した学校の学生である」証明が必要です。申し込み時には学生証や生徒手帳の提示が必須です。

借入希望額や借入総額が年収の3分の1以下

貸金業法では総量規制の観点で年収の3分の1以上の融資を禁じています。

月の収入が5万円の方の年収は60万円となるため、借入可能な金額は20万円となります。それ以上の希望額で申し込んでも審査は通りません。

なお、総量規制は「借入れ総額が年収の3分の1を超えない」がルールです。

年収60万円の方で既に他社から10万円借りていれば、新たに借入れられる金額は10万円までです。

過去に返済の遅れなど信用情報に問題がない

既にローンやクレジットを利用している方は、他社の返済状況が審査基準のひとつになります。返済状況は信用情報機関に記録されるので、審査で必ずチェックされます。

注意していただきたいのはスマートフォンの本体代金を毎月の通信料金と合算して支払っているケースです。信用情報として記録される対象にはスマートフォンの割賦金も含まれます。

携帯料金を滞納しがちな方はスマートフォンの割賦金も延滞しがちとなるため印象が悪くなります。審査に通らない可能性が高いとお考えください。

学生証や本人確認書類などの必要書類を揃えられる

学生ローンに申し込むには、一般的に下記の書類が必要となります。

- 学生証

- 本人確認書類(運転免許証、保険証、マイナンバーカードなど公的な書類)

- 銀行のキャッシュカード

- 公共料金の領収書または請求書

- 収入証明書(18歳、19歳の方が対象)

どの書類が必要なのかは各社それぞれです。ただ、上記の中では少なくとも学生証と本人確認書類は必須であり、20歳未満の方は左記に加え収入証明書が必須です。

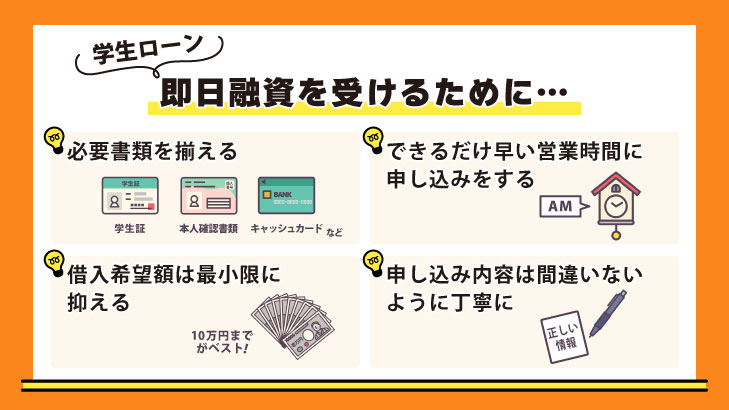

学生ローンで即日融資を受けるための4つのポイント

学生ローンに申し込んでその日のうちに借入れを行うには、各社が指定する時間までに契約手続きを完了しなければいけません。

即日融資を実現するコツを紹介します。

必要書類を事前に揃えてから申し込む

学生ローンの申し込み時には書類の提出が必要と解説しました。即日融資が希望であれば、より多くの書類を提出できるようにしてください。

提出する必要書類の種類が多ければ多いほど、本人確認の作業がスピーディーに完了できます。

早い時間帯、できれば午前中に申し込みを完了させる

申し込んでから融資を受けるまでのプロセスは、申し込み→審査→契約手続き→融資となります。複数のプロセスを経て初めて融資が受けられるため、営業時間終了間際に申し込んでも即日融資は実現できません。

WEBからの申し込みが可能な学生ローンがあれば、営業時間開始前に申し込みましょう。営業開始とともに審査を開始できるからです。

希望額は最小限で申し込む

多くの学生ローンの利用限度額は50万円で、さらに利用限度額は総量規制で年収の3分の1までです。

お金を借りるのであれば可能な限り多くの限度額の枠を確保したいものです。しかし、即日融資を希望されるのであれば最小限の金額で申し込んでください。10万円までがベストです。

金融業者の審査基準は、利用限度額が高額になればなるほど高くなり、逆に低ければ低いほど下がります。融資額が低いと短期間で元金が完了できるため、貸し倒れのリスクが軽減されるからです。

申し込み時の内容のミスや虚偽の申告は絶対にNG

申し込み時は自身の様々な情報を申告しますが、情報を記入する際はミスのないように丁寧に行ってください。

記載されている情報が誤っていると、真偽の確認に時間がかかり即日に審査結果が判明しません。

ミスが多い書類で申し込んだ人に対して審査担当者は「いい加減な人」と印象を持ちます。乱暴に記載された書類も同様です。審査結果に影響する可能性もあります。

店舗で契約を行う際には誠実な対応を心がけてください。人柄は審査において重要なポイントです。

審査担当者は利用者の返済能力のみならず、「信頼できる人物かどうか」といった観点でも見ています。審査担当者から信頼されるように接しましょう。

【ここが知りたい】学生ローンに関するよくあるQ&A

学生ローンに申し込む際に申告する収入の種類はなに?

学生ローンで認められている収入とは、「自らの力で稼いでいるお金」かつ「その稼ぎがデータで証明できる」収入、のみです。nn親からの仕送り、小遣いは収入として認められません。「手渡しによる臨時ボーナス」も同様です。

学生ローンを利用すると就職活動に影響する?

ありません。学生ローンの利用の事実が判明するのは自身で申告する、もしくは個人信用情報機関に照会する2つの方法だけです。しかも、個人情報保護の観点で企業が就職試験の一貫として個人の信用情報の照会を行うのは禁じられています。nnただし例外もあります。ローン利用時にトラブルを起こした金融機関へ就職するのは厳しいですし、自己破産をすると「士業」への職業には就けません。

学生ローンは卒業したら利用できなくなるの?

多くの学生ローンは卒業しても学生時と同じ条件で利用できます。nn一般的な消費者金融より低い金利で利用できるため社会人になってもカードローンを利用したい方には学生ローンを継続したほうがお得です。

高田馬場で人気の学生ローンは?

学生ローンは「学生の街」である新宿区の高田馬場が発祥の地です。学生ローンの始まりは1946年に創業した「フレンド田」です。nnフレンド田をはじめ、アミーゴ、イー・キャンパス、マルイ、カレッヂなど高田馬場には人気の学生ローンが集中しています。

【まとめ】借入金額と返済の収支バランスを考えて学生ローンを有効活用しよう

おすすめの学生ローンやメリットとデメリット、利用時の注意点など解説しました。

年収が低い学生でもお金を借りられるのが魅力の学生ローンですが、誰でも融資を受けられるわけではありません。

また、借入れする金額は収入とのバランスが取れていないと返済が困難となり後の生活に悪影響を与えます。くれぐれも計画的に利用しましょう。